Hemodlat inredningsföretag Koda Ltd expanderar och växer sitt ursprungliga varumärke, Commune. Vi tar en djupare titt på företagets historia och meritlista för att reta ut en investeringsuppsats.

14 januari 2020

Koda Ltd (SGX:BJZ) etablerades i Singapore och grundades 1972. Gruppen grundades av ordförande Koh Teng Kwee och har nu tre generationer av Koh-familjen som arbetar inom samma verksamhet. Koda är ett förstklassigt möbelföretag och är erkänt som en ledande tillverkare av originaldesign (ODM) i världen.

Gruppen är känd för sin styrka inom design och vänder sig till exklusiva kunder över hela världen med sina estetiskt tilltalande och funktionella möbler. Gruppen etablerade också sitt eget varumärke, Commune, redan 2011 som ett internt varumärke med fokus på detaljhandelsprodukter och har en närvaro i Singapore, Malaysia, Kina och Vietnam.

Per den 30 juni 2019 (räkenskapsåret 2019) har gruppen totalt 67 kommunbutiker;

Gruppen har lyckats vända sin verksamhet efter 8 års hårt arbete och genom att finjustera många aspekter av verksamheten. Nedan analyserar vi omvandlingen av verksamheten under de senaste fem åren och tittar också på tillväxtpotentialen för varumärket Commune framåt.

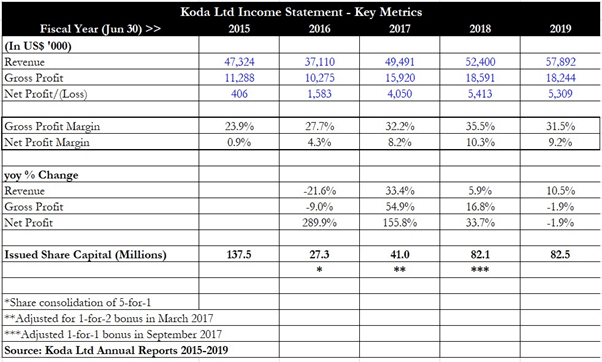

Kodas intäkter har vuxit från 47,3 miljoner USD under räkenskapsåret 2015 till 57,9 miljoner USD under räkenskapsåret 2019, ingen enkel bedrift när man betänker att koncernen är i en hårt konkurrensutsatt bransch.

Det var en brant nedgång i intäkter från räkenskapsåret 2015 till räkenskapsåret 2016 (-21,5 % på årsbasis) på grund av avyttringen av dotterbolagen Metrolink (Kina) och Rossano (Vietnam) eftersom dessa var förlustbringande enheter.

Efter denna nedgång fokuserade Koda på att öka antalet DR-butiker och ökade försäljningen av Commune-produkter till USA och Kina (exportförsäljning), vilket resulterade i konsekvent intäktsökning under de kommande tre räkenskapsåren.

Bruttomarginalen visade också en imponerande tillväxt från räkenskapsåret 2015 fram till räkenskapsåret 2018, upp från 23,9 % till 35,5 %. Det första steget från 23,9 % till 27,7 % under räkenskapsåret 2016 berodde på avyttringen av förlustbringande enheter Rossano och Metrolink som hade hämmat marginalerna, plus tillväxten av Kodas detaljhandels- och distributionsverksamhet.

Därefter förbättrades bruttomarginalerna ytterligare med förbättrad effektivitet i tillverkningen och försörjningskedjan och översteg 30 %-strecket. Högre kapacitetsutnyttjande, tillsammans med högre intäkter och prissättningskraft från Commune, bidrog till att driva marginalerna till en 4-års högsta på 35,8 %. För räkenskapsåret 2019 minskade bruttomarginalen något på grund av en förändring i försäljningsmixen samt forsknings- och utvecklingskostnader för ett nytt produktsortiment.

Som ett resultat av omstruktureringen av affärsprocesser steg nettomarginalerna för koncernen från en lägsta nivå på 0,9 % under räkenskapsåret 2015 till cirka 9 % till 10 % för räkenskapsåret 2018 och 2019.

Under räkenskapsåret 2017 byggde gruppen ett dedikerat nav i Malaysia för att underlätta logistikflöden, vilket ledde till minskade transportkostnader och bättre produktionseffektivitet. Högre distributions-, logistik- och personalkostnader för räkenskapsåret 2019 sänkte nettomarginalerna något, men koncernens omvandling från en verksamhet med låg marginal till en verksamhet med högre marginal var nu på en strukturell plats.

Obs! Jag lade till en rad som förklarar utvecklingen av Kodas emitterade aktiekapitalbas. Företaget gjorde en 5-för-1-aktiekonsolidering under räkenskapsåret 2016 på grund av de lägsta handelspriskriterierna som fastställts av SGX, där aktiekursen måste vara minst 0,20 S$ för att bolaget ska förbli noterat. Därefter, under räkenskapsåret 2017 och 2018, emitterade bolaget en fondemission 1-för-2 respektive en fondemission 1-för-1, vilket ökade antalet emitterade aktier.

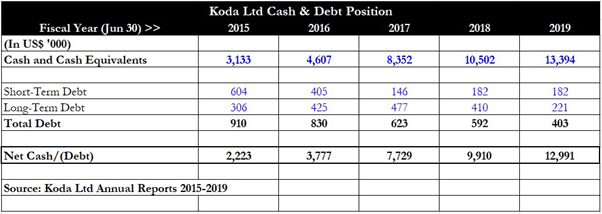

Koda har visat en anmärkningsvärd förmåga att betala ner skulder och fylla sina kassor med kontanter, vilket alltid är mycket bra för investerare. Även för räkenskapsåret 2015 hade koncernen redan börjat med en nettokassa, med hanterbara bruttoskuldnivåer på 910 000 USD. Nettokassan uppgick då till 2,2 miljoner USD.

Snabbspola framåt till FY 2019 och kassan har hoppat till 13,4 miljoner USD, medan bruttoskulden har mer än halverats till bara 403 000 USD. Ledningen har upprepat försiktighet gång på gång i sin årsredovisning och detta bevisas av siffrorna under åren.

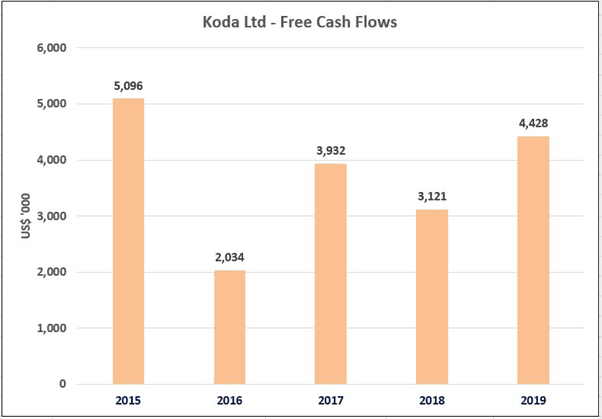

Koncernen har en meritlista för generering av konsekvent fritt kassaflöde (FCF). Grafen ovan visar detta tydligt, och för räkenskapsåret 2016 fortsatte Koda att generera anständiga nivåer av FCF trots att de sålt av Metrolink- och Rossano-verksamheterna. Det operativa kassaflödet är fortfarande mycket sunt och även om koncernen måste spendera på investeringar för att förbättra produktionsprocesserna och effektivisera leveranskedjorna, lyckas koncernen fortfarande få fram bra nivåer av FCF.

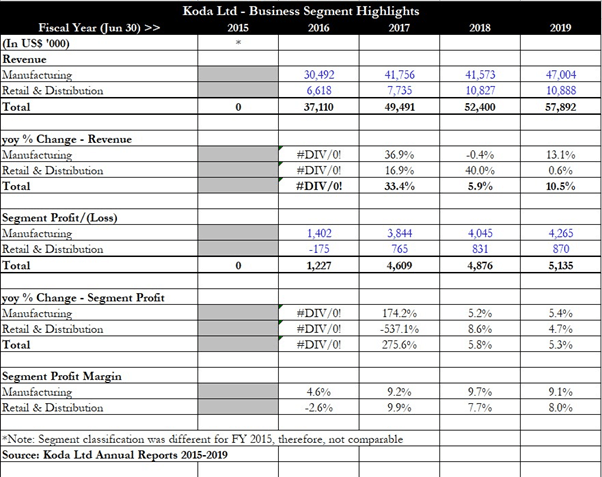

För att gå vidare till Kodas affärssegments höjdpunkter är dess ODM-verksamhet parkerad under divisionen "Tillverkning", medan kommunverksamheten klassificeras under "Detaljhandel och distribution". Från uppdelningen ovan kan vi notera att tillväxten i den totala intäkten var bred och såg att båda segmenten visade tillväxt på årsbasis från räkenskapsåret 2016 fram till räkenskapsåret 2019.

Förbättringar av produktionsprocessen och investeringar som gjorts för att stärka varumärket Commune har hjälpt segmentet att rapportera ökande segmentvinster sedan räkenskapsåret 2017, med en vinstmarginal på cirka 8 %. Tillverkningssegmentets vinst har vuxit i linje med ökningen av utomeuropeisk export, och segmentmarginalerna har hållit sig stabila inom 9 % till 10 %-regionen.

Sammantaget visar siffrorna en sund och ökande trend när Koda öppnar fler DR-butiker för Commune i andra länder samtidigt som den ökar sin tillverkningsdivision för att hantera ökad export till länder som USA.

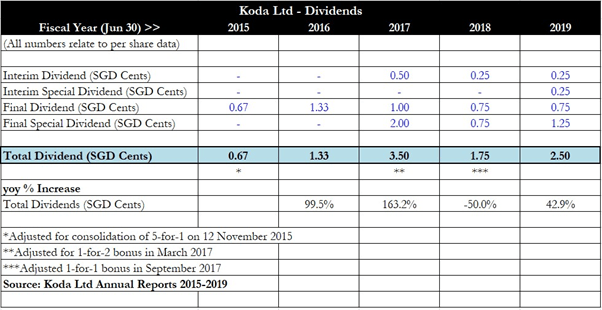

Koda har alltid varit generös med utdelningar, vilket framgår av tabellen ovan. För räkenskapsåret 2017, året då nettovinsten steg avsevärt, belönade gruppen också investerare med betydligt högre utdelningar, inklusive en särskild utdelning på 2 cent. Utdelningarna för räkenskapsåret 2018 var jämförbara med räkenskapsåret 2017 (justerat för fondemissionen 1-för-1), och utdelningarna fortsatte sin uppåtgående klättring under räkenskapsåret 2019, där koncernen införde en interimistisk särskild utdelning för första gången.

Den totala utdelningen för räkenskapsåret 2019 kom upp till 2,5 cent, vilket ger en generös direktavkastning på cirka 4,3 % vid den senast omsatta aktiekursen på 0,58 S$.

En stark punkt med Koda är dess vilja att kommunicera med aktieägarna om dess affärsplaner och strategier genom kommentarer i dess årsredovisningar, samt att släppa periodiska uppdateringar om verksamheten genom presentationer och pressmeddelanden. Investerare bör uppskatta ledningens uppriktighet när det gäller att dela information om gruppens planer och kartlägga företagets strategiska, långsiktiga inriktning. Denna generösa delning gör det möjligt för investerare att bedöma gruppens omvandling och tillväxt under åren, och hjälper också till att ge synlighet med avseende på vad framtiden har att erbjuda.

I juli 2017 släppte Koda en företags- och affärsuppdatering där den beskrev vad den hade uppnått och satte en kurs för framtiden. En större strategisk översyn avslutades och ledningen drog slutsatsen att åtgärder behövde vidtas för att ta itu med olika aspekter, såsom behovet av att matcha kortare leveranstider för viktiga exportkunder, samt ändrade ordermönster till följd av mindre minimiorderkvantiteter och bredare produkt blanda.

Som ett resultat utarbetade gruppen en framåtriktad strategi med fyra pelare som kommer att hjälpa till att öka kommunens fotavtryck och säkerställa att marginalerna bibehålls eller till och med förbättras.

De fyra pelarna för Kodas nya strategi är:

Syftet med att förbättra produktionseffektiviteten är att säkerställa att marginalerna förblir höga, att produktionen lätt kan utökas och att utnyttjandegraden förblir på optimala nivåer (85 % till 90 %). Förbättring av Supply Chain Management innebär att välja rätt underleverantörer, processförbättringar för upphandling och tillverkning, och att etablera ett 60 000 kvadratmeter stort lager- och distributionsnav.

För Commune-varumärkets expansion anser jag att detta var den viktigaste pelaren och sätter scenen för den varaktiga och fortsatta tillväxten av varumärket under de senaste åren. Commune har sitt eget designteam och släpper en kollektion varje år. Tillbaka i juli 2017 hade Commune totalt 43 butiker, varav fyra var verksamma i Singapore, tre DR i Malaysia och 35 i Kina (tillsammans med ett varumärke i butik i Australien). Snabbspolning framåt till slutet av juni 2019 och Kina har nu 56 DR-butiker, medan var och en ny DR-butik har etablerats i Hong Kong och Filippinerna. Detta visar den stadiga varumärkesexpansionen för Commune när ledningen växer sitt regionala fotavtryck.

Ledningen har upprepat (i FY 2019:s pressmeddelande) att den planerade utbyggnaden av 100 Commune-butiker till 2020 ligger kvar på rätt spår, med produktutvecklingsinsatser på plats för att rikta in sig på olika konsumentsegment. Herr Joshua Koh, VD för Commune, bekräftade varumärkets planer på att investera i digitalisering för att skilja sig från andra möbelmärken. En av dessa var lanseringen av Commune in-motion konsumentupplevelse som ger kunderna en sömlös omni-channel-upplevelse.

Ett nytt varumärke kallat Alt.O by Commune, skapat genom ett strategiskt samarbete med etablerade europeiska varumärken som Bolia och Hubsch lanserades också under räkenskapsåret 2019. Alt.O vänder sig till hem i större format och riktar sig till en mer välbärgad kundbas, och dess första konceptbutik öppnades nyligen i Millenia Walk, Singapore.

Detta är en del av Communes pågående ansträngningar att nå ut till olika konsumentsegment för att diversifiera och förbättra sina intäktsströmmar.

Möbelmarknaden har alltid varit nära knuten till nya hemutvecklingar, såväl som konsumenternas välstånd. Den förra driver efterfrågan på möbler när människor flyttar till nya hem, medan den senare står för drivkraften att antingen uppgradera möbler eller byta ut slitna delar. Inträdesbarriärerna är låga för möbler och det finns många aktörer i en fullsatt bransch som tillgodoser olika behov och prisklasser. Den globala möbelmarknaden förväntas växa med en sammansatt årlig tillväxttakt (CAGR) på cirka 3,5 % från 2018 till 2025, enligt Allied Market Research.

Vissa drivkrafter inkluderar högre disponibla inkomster, total tillväxt i fastigheter och efterfrågan på lyx- och premiummöbler. Dessa långsiktiga trender kommer att gynna alla möbeltillverkare och återförsäljare, men det kommer också att göra marknaden mer trångt eftersom en sådan tillväxt kommer att locka många nya aktörer.

Det är här vikten av varumärke och kvalitet spelar in.

Möbelmärken som Commune och IKEA har en stark andel i konsumenterna och riktar sig till specifika konsumentsegment för att skapa fortsatt varumärkeslojalitet.

Jämför detta med en generisk butiksmöbeltillverkare som kostar en krona ett dussin – det är nästan omöjligt att prissätta dina produkter till en premie och få höga bruttomarginaler om du inte erbjuder ett övertygande varumärkeserbjudande.

Hög kvalitet, eller snarare kvalitet till ett bra pris , är också viktigt för att etablera en lojal kundbas.

Istället för att vara en allmän ODM-tillverkare kommer möbelföretag som kan skapa en nisch åt sig själva att överleva ekonomiska cykler, medan andra utan sådana attribut kommer att försvinna i sinom tid.

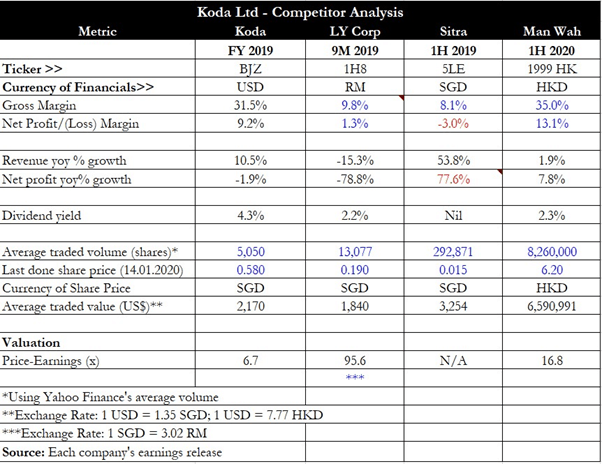

För konkurrensanalys valde jag två andra Singapore-noterade möbelföretag — LY Corporation (SGX:1H8) och Sitra Holdings (SGX:5LE), samt en Hongkong-listad sofftillverkare Man Wah Holdings (SEHK:1999).

Det kan tydligt ses att de mindre aktörerna LY och Sitra redovisar bruttomarginaler under 10 %, medan nettomarginalen antingen är dyster (1 %) eller går med förlust. Etablerade företag som Man Wah har höga brutto- och nettomarginaler (35 % respektive 13 %), vilket visar vikten av varumärke och skala.

Av de fyra spelarna har Koda den högsta direktavkastningen på 4%+, samtidigt som den också handlas till den billigaste värderingen under 10x kursvinst. Investerare bör dock notera att likviditeten är ganska låg för Koda jämfört med Man Wah, så det kan ta tid att ackumulera en betydande position.

Viktiga risker för Koda inkluderar intensiv konkurrens inom möbelutrymmet, men detta bör mildras av dess starka varumärke (Commune) och höga prisnivåer (Alt.O). Dessa attribut hjälper det att sticka ut bland resten och skiljer företaget från mängden.

En annan relevant risk är en ekonomisk nedgång. Eftersom Koda huvudsakligen säljer exklusiva möbler i sina DR-butiker, och Commune och Alt.O är positionerade som sådana, skulle det vara mer mottagligt för en lågkonjunktur där människor skär ner på icke-nödvändiga utgifter. Hittills har Communes expansion ägt rum i en tid av ekonomisk expansion (räkenskapsåret 2017-2019), så vi vet inte hur gruppen kommer att klara sig om den skulle råka ut för en utdragen nedgång. Det kan behöva skriva av lagret mitt i långsammare försäljning, och detta kan i slutändan slå vinsterna hårt och till och med leda till förluster för gruppen.

Den förmildrande faktorn här är att koncernen har en ODM-division som exporterar till andra marknader som USA och Europa. Detta kan bidra till att buffra effekterna av en lågkonjunktur eftersom sådana möbler är mer överkomliga, vilket leder till en mer motståndskraftig efterfrågan.

Sammanfattningsvis handlas Koda till billiga värderingar, erbjuder en lockande direktavkastning (betald två gånger om året) och har även tydliga planer för expansion. Låg likviditet är dock ett problem, så investerare kanske vill ta en liten position och sedan öka denna över tid, samtidigt som de övervakar företagsutvecklingen.

Vi har här vad som verkar vara ett gediget lager. Med det sagt, jag är okej att stå ut med den här. Det finns två huvudorsaker till varför.

Jag har pratat om risk-belöningskvoter tidigare och jag tror att en av de viktiga fakta att fastställa är att du alltid ska köpa billigt. Koda är inte på något sätt billig. Dess verksamhet har vuxit, ledningen äger 30 % av verksamheten och marknaden har med rätta markerat det till en premie. Det betyder att om du investerar i det här företaget måste du vara säker på tillväxtutsikterna. Jag kan alltid ha fel, men jag tror att vi närmar oss slutet av tjurkörningscykeln med flera börsintroduktioner på marknaden förra året och i år. När IPOS kommer ut på marknaden i massor beror det på att priset på noteringen är alldeles för jävligt attraktivt för insiders och marknadsaktörerna skummar om munnen och letar efter nästa heta sak. Denna typ av beteende föregår vanligtvis en krasch eller åtminstone en korrigering. Några av frågorna jag undrar för mig själv är som sådana;

Det är min tankeprocess hittills. Jag gillar att de har växt så snabbt och jag gillar att de har en närvaro i Kina. Ledningen är öppen och ärlig och de har också betydande aktier så det är osannolikt att de kommer att skruva på aktieägarna. Med det sagt beror deras tillväxthistoria på att ekonomin går bra och att deras butiker i Kina klarar sig bra. Det är också helt klart att ökningen av antalet butiker inte har varit i proportion till en liknande ökning av intäkterna. Varje butik som läggs till verkar bara ha lagts till en del av intäktsströmmen, vilket innebär att vinsterna är något undertryckta. Inte ett gott tecken för ett företag som hoppas kunna bli en franchise. Jag ger den här ett pass istället för det faktum att de sannolikt kommer att ta stryk under en ekonomisk nedgång och inte verkar snabbt accelerera så mycket som de borde vara med ökningen av antalet butiker. Jag kan ha fel, och butiker har en fördröjning innan de börjar lägga till i balansräkningen, men det bådar inte gott.

Hausse i Kina? Läs vår kinesiska investeringsguide

Prisvärd livförsäkring för diabetiker:Få försäkring för mindre

Så här registrerar du dig för sjukförsäkring 2020 genom HealthCare.gov

SIP eller engångsbelopp – vilken är bättre?

Bästa batteriaktier i Indien för 2022 – Översikt och marknadsandel

Hur återställer jag en övergiven vagn med SocialBot Påminnelse om Abandoned Cart?