Jag har en amerikansk portfölj som är skapad enbart för högbetaaktier som NIO, Tesla, Xpeng och Palantir. Det här är aktier som du definitivt skulle ha hört talas om om du är placerad på den amerikanska aktiemarknaden. I skrivande stund ligger denna portfölj på negativa 20%. Om du är i samma båt som jag skulle den här artikeln definitivt vara av intresse för dig.

Om du har köpt någon aktie med små och medelstora bolag den senaste månaden, finns det en stor chans att din position är i minus just nu. Detta kan vara förbryllande för vissa eftersom vi varannan dag ser media som rapporterar att S&P500 når nya toppar medan tillväxtaktier (särskilt inom tekniksektorn) gör nya bottennoteringar.

Det finns anledningar till varför detta händer och i slutet av den här artikeln hoppas jag att läsarna har en bättre uppfattning om följande investeringsteman som inkluderar,

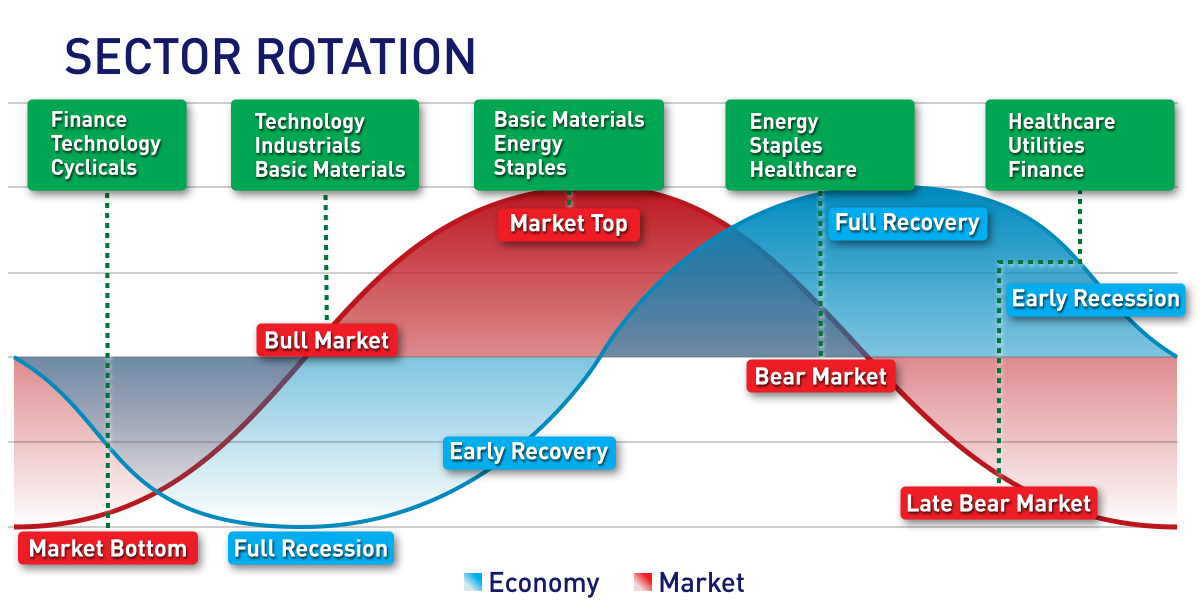

Om du undrar varför indexen går upp men aktier i vissa sektorer som EV och tech går ner, kan en anledning vara "Sektorrotation". Det betyder att investerare fortfarande investerar på aktiemarknaden, men de sektorer som de har valt att lägga sitt kapital på är inte längre de vanliga som vi hör om i media.

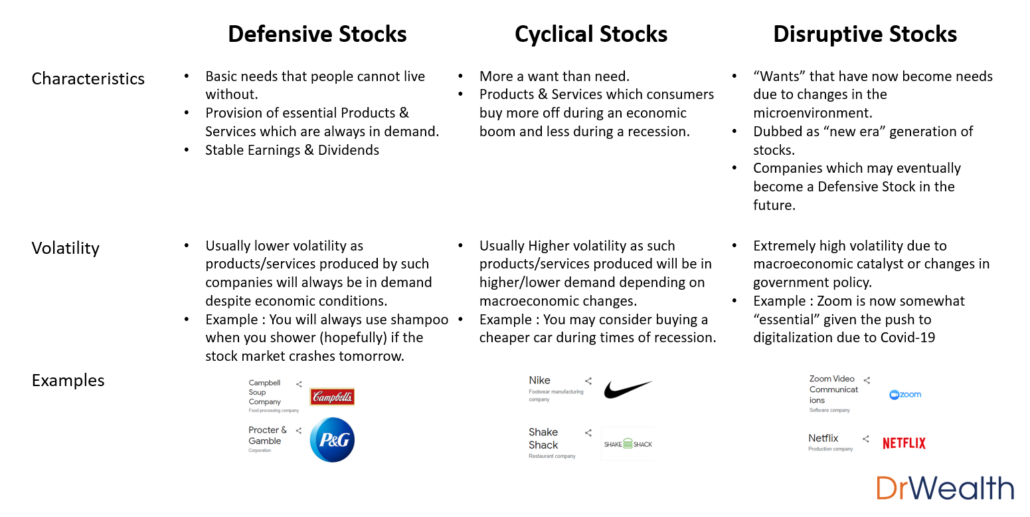

När det gäller att förstå sektorrotationer finns det många skolor men en som jag tycker är lätt att förstå är jämförelsen mellan cykliska, defensiva och störande aktier:

Klassificeringen av en aktie kan skilja sig åt för enskilda investerare, men det som är viktigt här är inte vad vi tycker utan vad marknaden tycker som helhet.

Till exempel kan en hård Nike-fan som köper ett par Nike-skor varje vecka hävda att Nike är en defensiv aktie eftersom han/hon inte kan "leva" utan Nike. Jag kan dock med tillförsikt säga att de flesta av aktörerna på marknaden inte köper Nike-skor varje vecka och kanske till och med slutar köpa Nike-skor om ekonomin inte går för bra då det finns billigare alternativ som fyller samma funktion.

Om vi tittar på vad som händer nu har vi investerare som drar sig bort från störande aktier som helhet och går in i defensiva aktier. Det är därför NASDAQ:s nuvarande bana skiljer sig mycket från Dow Jones Industrial Average eller S&P 500.

Som investerare är det alltid svårt för oss att tajma när sådana rotationer kan ske. Men vad vi alltid bör ha i åtanke är att sådana rotationer kommer att ske då och då.

När det gäller räntor är detta något som individer har ägnat sina liv åt att förstå, så jag kommer att vara så kortfattad och korrekt jag kan när jag förklarar detta.

På den mest grundläggande nivån definieras ränta som:

När vi försöker förstå hur räntor påverkar den amerikanska aktiemarknaden finns det några nyckelbegrepp som vi måste bekanta oss med:

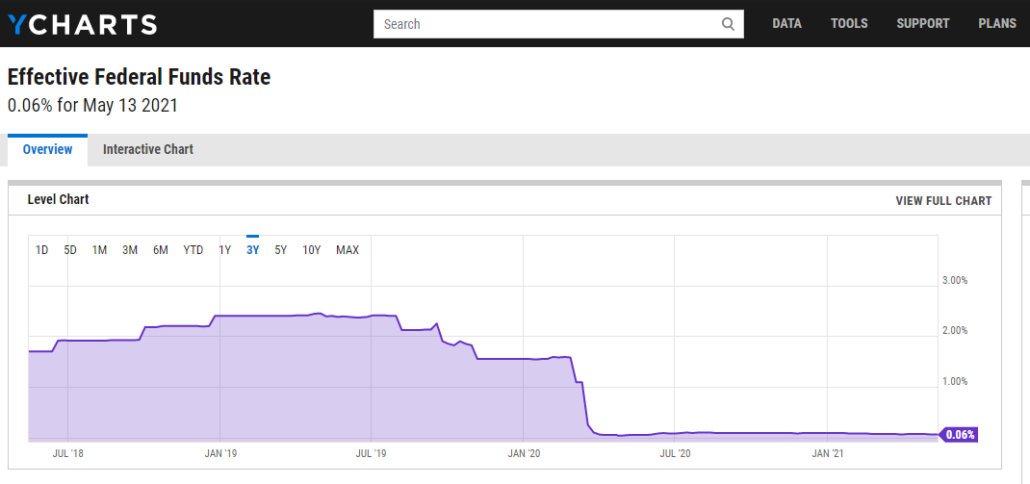

För att förstå varför FOMC kan initiera en förändring av federal funds rate, är detta något som påverkas av många makroekonomiska faktorer. Med hänvisning till händelserna i mars 2020 som en fallstudie, sänkte FOMC federala fonders räntor till nästan noll för att stimulera ekonomin och uppmuntra upplåning.

Tänk på det så här, om du vill köpa ett hus och du funderar på att ta ett lån för att göra det, skulle du hellre köpa det när banken debiterar dig 1 USD i ränta för varje 1000 USD, eller när banken debiterar dig 0,50 USD för var 1000:-?

Det är ett enkelt beslut, helt klart skulle individer vara mer villiga att ta lån när räntorna är låga.

Därför är summan här att det finns ett OMKÄNT förhållande mellan räntor och aktiemarknaden . Detta beror på att låga räntor (räntesänkning) uppmuntra konsumenternas och företagens upplåning, utgifter och investeringar. Omvänt, när räntorna är höga (räntehöjning) , konsumenter och företag tycker att det är dyrare att låna, spendera eller investera och kommer sannolikt att skära ner på dessa utgifter.

Om vi tittar på hur detta gäller i nutid ser vi en hel del svagheter i NASDAQ. Så frågan är, ökar Federal Funds-räntan?

Det omedelbara svaret på detta från FOMC är NEJ. Men problemet här är att FOMC förväntar sig att Federal Funds Rate ska öka 2022.

Marknaden, som är framåtblickande som alltid, reagerar på denna förväntning nästan omedelbart, vilket är anledningen till att vi har denna "korrigerande" period under första halvåret 2021.

Skälen till att FOMC höjer eller sänker federala fondräntor går utöver att bara stimulera aktiemarknaden. Andra faktorer inkluderar att påverka konsumenternas utgifter, minska inflationen etc. Skälen är för många för att nämnas men om du vill ha mer täckning om detta, skriv till oss i kommentarsfältet nedan.

För att beröra mer i detalj, enligt min åsikt, kommer stigande räntor alltid att påverka företag som fortfarande befinner sig i ett stadium av enorm tillväxt mer än mogna företag.

Tänk på det så här, för närvarande har vi företag som NIO och Xpeng som expanderar aggressivt. De går in på nya marknader som Europa och de investerar i sig själva för att förbättra sin egen teknik och produktionskapacitet.

Om sådana företag planerar att låna pengar för att finansiera sin tillväxt skulle de säkert vara mer angelägna om att göra det i en lågräntemiljö eftersom kostnaden för att låna skulle bli lägre. I en högräntemiljö skulle företag säkerligen fundera två gånger på att låna för att finansiera eventuell expansion och kan till och med besluta sig för att dra ner på expansionen.

När vi analyserar stödnivåer på ett diagram tittar vi på de olika ingångspunkterna när priserna faller till ett visst intervall.

För denna analys kommer jag att titta på de dynamiska stödnivåerna för NASDAQ (Moving Average 120 &200) såväl som dess strukturella stödnivåer (Raka linjer).

Ansvarsfriskrivning:

Min analys av detta diagram är baserad på min studie och forskning och är bara mina skriftliga åsikter och idéer. Därför är den information som presenteras som sådan enbart för utbildningsändamål och/eller endast för studier eller forskning. Denna information ska inte och kan inte tolkas som eller åberopas och (för alla syften) utgör inte finansiell rådgivning, investeringsrådgivning eller någon annan form av rådgivning.

Som framgår av de olika glidande medelvärdena 50, 120 och 200 som plottas i detta diagram, får vi en hel del blandade signaler från marknaden.

Vi har priser som ofta har brutit upp och ner från det 50-dagars glidande medelvärdet (blå pilar) men samtidigt har priserna konsekvent och generellt respekterat 120-dagars glidande medelvärde (orange pil) fram till förra veckan.

När vi går framåt härifrån är det troligt att vi kommer att se en viss konsolidering kring det 120-dagars glidande medelvärdet (orange cirkeln) innan vi upplever en ny rörelse uppåt eller nedåt.

När vi plottar strukturella stöd/motståndsnivåer tittar vi på nyckelpriser där investerare hela tiden har köpt och sålt. Stödnivåer kan definieras som prispunkter där vi ser upprepade köpnivåer från investerare. Likaså vid prispunkter där vi ser investerare som säljer eller tar vinst, kan sådana områden definieras som en motståndszon.

Med hänvisning till en kortsiktig stödnivå för NASDAQ på ca. 13 000 (tjock lila linje), jag anser att detta är en extremt viktig stödnivå eftersom vi ser investerare som köper upp från denna nivå cirka 4 gånger under de senaste 5 månaderna (lila pilar).

Om marknaden skulle förlita sig på denna stödnivå som en studsmatta till uppsidan, skulle vi kunna se ett kortsiktigt motstånd på ca. 13 650 (blå linje). Denna motståndsnivå är avgörande på kort sikt eftersom vi också har sett investerare sålt ner vid denna tidpunkt cirka 4 gånger under de senaste 5 månaderna (blå pilar).

Enligt min åsikt, med fluktuationer i prisåtgärder mellan den lila stödlinjen (ca 13 000) och den blå motståndslinjen (ca 13 650), drar jag slutsatsen att indexet varierar för tillfället.

Detta återspeglar också den allmänna stämningen på marknaden där företagens resultat fortfarande är bra med den amerikanska ekonomin som börjar öppna sig och Covid-19 situationen förbättras men samtidigt med viss rädsla och osäker spridning med hänsyn till stigande räntor.

Om prisåtgärder skulle bryta ut ovanför den blå motståndslinjen (ca 13 650) skulle jag dra slutsatsen att bildandet av en stigande triangel kan vara i rörelse. I diagramanalys är en stigande triangel när priset går upp högre och högre in i en viktig motståndszon innan den bryter ut från det motståndet och fortsätter högre.

Illustrerad i diagrammet ovan indikerar triangeln i grönt ett diagram där stödnivån gradvis ökar (horisontella gröna linjer) med en nyckelmotståndszon som bildas vid ca. 14 200 (röd linje). Baserat på teorin bakom bildandet av en stigande triangel, är det troligt att tjurrallyt kan fortsätta om priserna agerar baserat på vad historien har visat oss.

Även om ingen kan förutsäga framtiden, är en stigande triangel allmänt känd för att vara ett fortsättningsmönster på marknaden och på samma diagram ser vi en stigande triangel (i orange) bildas för inte så länge sedan i september.

Teknisk analys är aldrig 100 % korrekt men den kan hjälpa oss att fatta beslut baserat på en betydande forskningsnivå.

Det jag gillar med teknisk analys är att det är något som går att kvantifiera, dvs det finns siffror, mönster &formler som styr beslutsfattandet. Något jag dock har lärt mig om aktiemarknaden hittills är att den nästan aldrig följer någon form av matematisk logik, varför vi måste förstå stämningen på marknaden genom kvalitativ analys (räntor &sektorrotationer) .

Beroende på vilken typ av investerare du är kanske sådana rörelser på marknaden inte är lika viktiga om du tittar på att investera på en längre sikt.