För tillfället investerar jag regelbundet i aktier och aktier för att bygga upp välstånd. Jag hoppas att min portfölj en dag kommer att generera en anständig mängd passiv inkomst. Men vad är passiv inkomst? Och hur kan jag bygga värdet på min portfölj så effektivt som möjligt?

Passiv inkomst är pengar som tjänas in på ett sätt som kräver liten eller ingen ansträngning. Att utveckla en passiv inkomstkälla kan kräva hårt arbete, men när det väl är etablerat flyter inkomsten utan mycket aktivt deltagande.

5 aktier för att försöka bygga upp välstånd efter 50

Marknader runt om i världen rasar av coronavirus-pandemin ... och med så många fantastiska företag som handlar till vad som ser ut att vara "rabatt-bin"-priser, kan det nu vara dags för smarta investerare att göra några potentiella fynd.

Men oavsett om du är en nybörjarinvesterare eller ett erfaret proffs, kan det vara en skrämmande möjlighet att bestämma vilka aktier du vill lägga till på din inköpslista under sådana tider utan motstycke.

Lyckligtvis har The Motley Fool UK-analytikerteamet nominerat fem företag som de tror ÄNDÅ har betydande långsiktiga tillväxtutsikter trots den globala omvälvningen...

Vi delar namnen i en speciell GRATIS investeringsrapport som du kan ladda ner idag. Och om du är 50 eller äldre tror vi att dessa aktier kan passa bra för alla väldiversifierade portföljer.

Klicka här för att hämta ditt gratisexemplar nu!

Aktier och aktier är potentiellt fantastiska källor till passiv inkomst. För att generera de pengar som krävs för att investera i en Aktier och Aktier ISA kommer att kräva ansträngning. Att inte spendera pengar och spara eller investera dem innebär istället disciplin.

En portfölj av utdelningsbetalande aktier, som innehas inom en aktie- och andels-ISA, skulle kunna generera skattefria inkomster varje år. Hur stor skattefri inkomst beror på portföljens direktavkastning och dess storlek. Tabellen nedan visar beloppen för årlig passiv inkomst som skulle genereras av portföljer med olika belopp med varierande utdelningsavkastning.

Generellt kommer större utdelningsavkastningar och större portföljer att generera högre mängder passiv inkomst. Alternativt kan delar av en aktie- och aktieportfölj säljas regelbundet för att generera intäkter.

När ett företag går med vinst har det några alternativ. Det kan återinvestera vinsten i verksamheten. Det kan betala av en del av eller alla sina skulder. Eller det kan återföra vinsten till sina ägare.

Det finns två sätt som ett företag kan returnera kontanter till sina aktieägare. Ett sätt är att använda pengarna för att gå ut på marknaden och köpa tillbaka sina egna aktier. Den andra är att betala utdelning.

Ett företag kommer vanligtvis att deklarera sin utdelning per aktie när de rapporterar resultat. Till exempel National Grid deklarerade en utdelning i november 2020 på 32,16p per aktie. Utdelningen betalades dock ut i augusti 2021 till personer som ägde aktier den 3 juni 2021, "ex-dividend date".

Regelbunden utdelning betalas vanligtvis ut årligen, halvårsvis eller kvartalsvis. Det kan finnas tillfällen då ett företag betalar en särskild utdelning för att återbetala kontanter som härrör från en speciell situation, till exempel efter försäljningen av en del av verksamheten.

Direktavkastningen är helt enkelt utdelningen per aktie dividerat med priset per aktie. Avkastningen noteras på årsbasis. I National Grids fall betalade man en slututdelning på 32,16p i augusti 2021 och en interimsutdelning på 17p per aktie i januari 2021 för en total årlig utdelning på 49,16p för 2021. National Grid-aktier handlas för närvarande till 906p. Så direktavkastningen på National Grid-aktier är 5,4 %, beräknat som 46,16/906 x 100.

Utdelningar landar vanligtvis på samma mäklarkonto där aktierna är registrerade. Mottagare kan göra vad de vill med sina utdelningar när de kommer efter att relevant skatt har betalats, vilket i fallet med en aktie- och andels-ISA kommer att vara noll. Utdelningar kan tas ut och användas som en källa till passiv inkomst. Eller så kan de återinvesteras för att kraftfullt bygga upp välstånd.

Albert Einstein sägs en gång ha påpekat att sammansatt ränta var den mest kraftfulla kraften i universum. Nu är det förmodligen en apokryf berättelse. Ändå, om mannen som brottades med gravitationen tyckte att svarta hål och supernovor blekna i jämförelse med sammansatt ränta, så är det förmodligen värt att undersöka.

Så här fungerar sammansatt ränta. Jag lånar någon 1 000 £ till en årlig ränta på 4 % på alla utestående saldo. Saldot på lånet är £1 040 efter ett år, förutsatt att inga återbetalningar är. Jag är skyldig det ursprungliga lånet på £1 000 plus ränta på 4 % av £1 000, vilket är £40. Efter det andra året, återigen förutsatt att inga återbetalningar sker, beräknas räntebetalningen på 4 % på hela saldot på £1 040. Jag tjänar ränta på mitt intresse. Efter två år är jag skyldig £1 040 plus 2 % av 1 040 GBP, vilket är 40,80 GBP.

Detta är kraften i sammansatt ränta. Varje år ökar räntebetalningen eftersom ränta tjänas in på ränta. Lägg till regelbundna bidrag varje år så blir effekten mer uttalad.

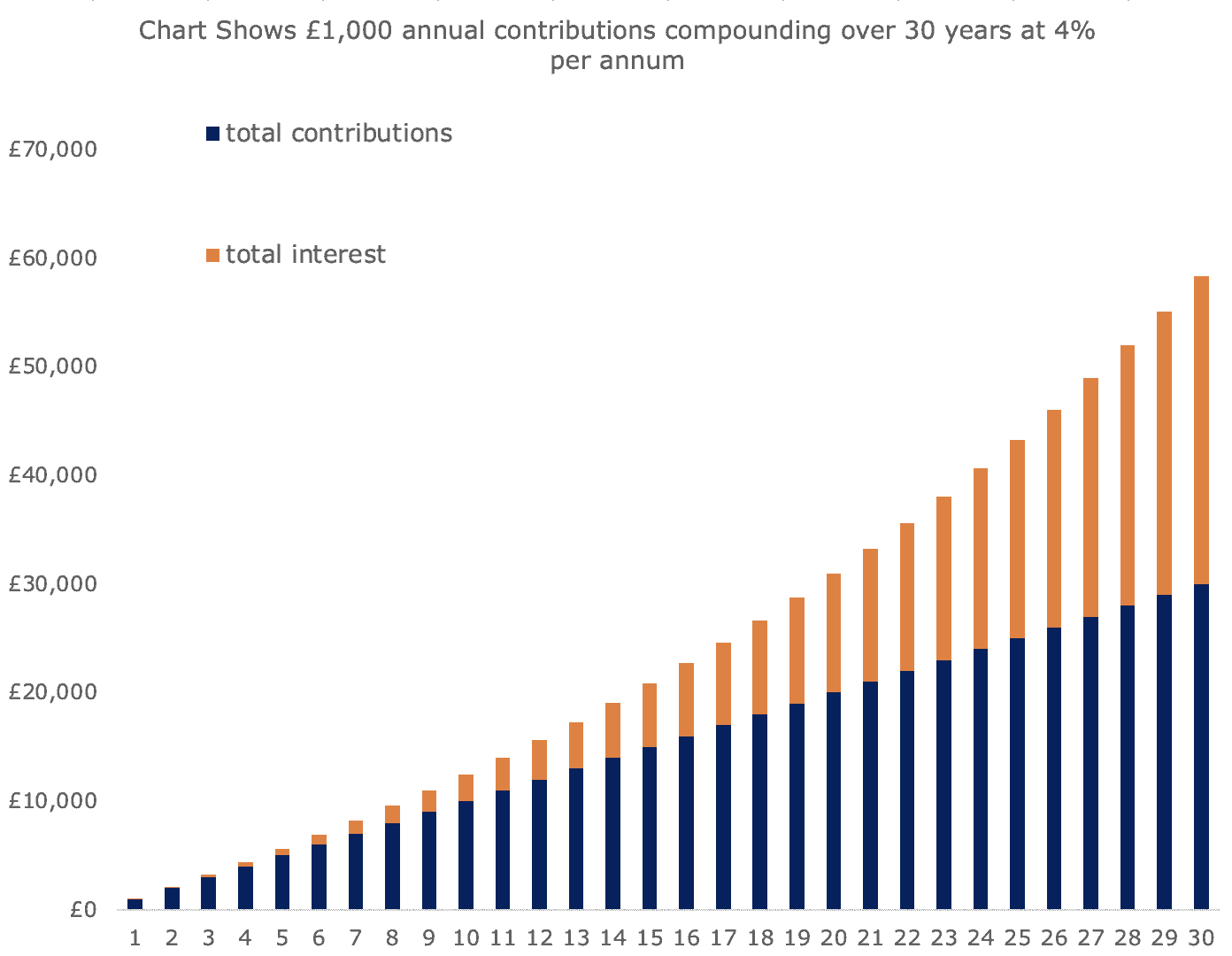

Att regelbundet investera 1 000 pund per år till en ränta på 4 %, sammansättning årligen i 30 år skulle generera nästan 62 000 pund i förmögenhet:över hälften av den totala förmögenheten genereras från räntebetalningar. Kraften med regelbundna investeringar och sammansatt ränta framgår av diagrammet ovan. Det tar ungefär 11 år att komma till £15 000, men bara åtta för att få från £15 000 till £30 000, och sedan bara sex att gå från £30 000 till £45 000.

Banker och byggnadsföreningar betalar inte i närheten av 4 % ränta nu för tiden. Statsgyltor och obligationer med låg risk är på liknande sätt lågavkastande investeringar. Däremot finns det gott om aktier och aktier med direktavkastning på över 4 %. Det finns också gott om aktier som har ökat i pris med över 4% i flera år. Enskilda aktieval kan kombineras för att sammanställa en portfölj som kan förväntas generera en attraktiv tillväxttakt genom en kombination av kapitalvinster och utdelningar. Alternativt kan fonder eller indexspårare köpas för att få exponering mot ett brett antal aktier. Naturligtvis måste utdelningar återinvesteras i portföljen för att sammansättningseffekten ska ske.

När det gäller återinvestering av utdelning så föredrar jag att köpa de så kallade "dividend hero"-aktierna för min ISA. Det här är aktier som inte har sänkt sin utdelning det senaste decenniet. Jag letar också efter företag med meritlista att tjäna minst 1,5 gånger vad som betalas ut i utdelning, så kallad utdelningstäckning. Dessutom är en direktavkastning som inte är för hög (vilket kan tyda på att en utdelningssänkning kommer) eller för låg - någonstans mellan 2% och 6% - något jag vill ha. Global dryckestillverkare Diageo , konsumentvarujättenReckitt Benckiser , och försäkringsgivaren Juridik och allmän uppfylla dessa kriterier.

Tre aktier kommer dock inte att göra en portfölj, så jag letar alltid efter attraktiva utdelningsåterinvesteringar och tillväxtmöjligheter. I kombination med regelbundna investeringar och en lång tidshorisont hoppas jag kunna bygga en anständig portfölj som kommer att generera en bra mängd passiv inkomst för mig i framtiden.

5 aktier för att försöka bygga upp välstånd efter 50

Marknader runt om i världen rasar av coronaviruspandemin...

Och med så många fantastiska företag som fortfarande handlar till vad som ser ut att vara "rabatt-bin"-priser, kan det nu vara dags för smarta investerare att göra några potentiella fynd.

Men oavsett om du är en nybörjarinvesterare eller ett erfaret proffs, kan det vara en skrämmande möjlighet att bestämma vilka aktier du vill lägga till på din inköpslista under sådana tider utan motstycke.

Lyckligtvis är The Motley Fool här för att hjälpa:vår brittiska Chief Investment Officer och hans analytikerteam har nominerat fem företag som de tror FORTSAT har betydande långsiktiga tillväxtutsikter trots den globala låsningen...

Du förstår, här på The Motley Fool tror vi inte att "överhandel" är rätt väg till ekonomisk frihet vid pensionering; istället förespråkar vi att köpa och inneha (i MINST tre till fem år) 15 eller fler kvalitetsföretag, med aktieägarfokuserade ledningsgrupper vid rodret.

Det är därför vi delar med oss av namnen på alla fem av dessa företag i en särskild investeringsrapport som du kan ladda ner GRATIS idag. Om du är 50 eller äldre tror vi att dessa aktier kan passa bra för alla väldiversifierade portföljer och att du kan överväga att bygga en position i alla fem direkt.

Klicka här för att hämta din kostnadsfria kopia av denna speciella investeringsrapport nu!

APR vs. APY:Varför du behöver veta skillnaden

Januari är här innan du vet ordet av. Här är vilken finansiell information du bör samla in så att du inte hamnar i en galen stund på det nya året.

Sparsamma, utrymmesbesparande hobbyer

Även med omicron är S&P 500 upp över 20 % för 2021:"Marknaden har haft ett fantastiskt år"

Städer där utbildning lönar sig mest