Innan vi går vidare till skillnaden mellan riskförmåga vs risktolerans, låt oss först förstå risktolerans

Vad är risktolerans för investeringar?

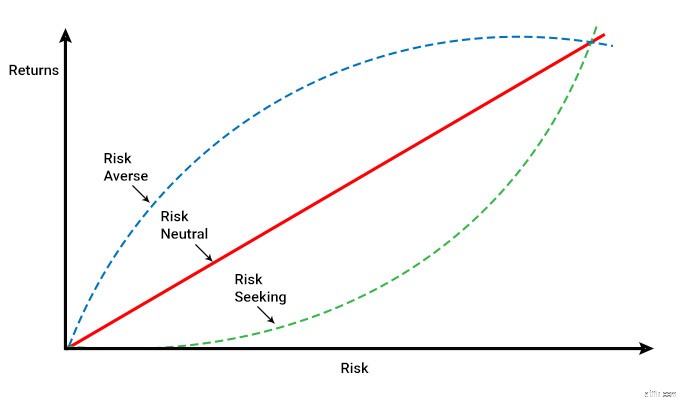

Risktolerans är mängden förlust som en individ är beredd att hantera inom sin portfölj. I lekmannatermer är risktolerans en investerares förmåga att ta risken. Risktoleransen bestäms av en kombination av faktorer som hans livsmål, tidsram, personliga preferenser, expertis etc. Det är skillnad mellan riskförmåga och vilja att ta risken. En idealisk investeringspolicy (IPS) skulle definiera riskaptiten som en lägre av de två, dvs. lägre riskvilja och förmåga att ta risken. Detta förklaras ytterligare i den senare delen av artikeln.

Förstå risktoleransen

En investerare måste förstå andelen tillåten risk (vilja att ta risken) och vilka typer av risker som investeraren vill utsättas för. Att förstå risktolerans är en viktig del av investeringar. Ålder spelar en avgörande roll för att definiera den övergripande risktoleransen. Unga investerare tenderar att ha en högre förmåga att ta risker och vice versa. Bortsett från de faktorer som nämns ovan är nettoförmögenhet en väsentlig faktor för att bestämma portföljens totala risktolerans. En individ med högre nettoförmögenhet tenderar att ha en högre förmåga att ta risken.

Riskprofilen utgör viljan och förmågan att ta risken. Varje investerares investeringsplan bör baseras på deras övergripande riskprofil.

Riskförmåga kontra risktolerans

Riskförmåga är investerarens förmåga att ta risk. Risktolerans skulle innebära psykologisk vilja att ta risken. Det är mängden förlust som en investerare är redo att hantera i sin portfölj innan han bestämmer sig för att sälja värdepapperet.

Risktolerans är en faktor som investeraren bestämmer utifrån sina behov, förväntningar och erfarenhet. Däremot ska förmågan att ta risk bestämmas av den finansiella rådgivaren med hänsyn till alla andra externa såväl som interna faktorer.

Till exempel:En ung investerare skulle vara villig att ta risken eftersom åldern är på hans sida. Han skulle dock inte ha tillräckligt med kapital för att absorbera en så hög riskvilja. Därför är förmågan att ta risk mycket lägre. Den övergripande riskprofilen för investeraren, i det här fallet, kan förstås som konservativ till måttlig.

Den kritiska faktorn för att bestämma en investerares risktolerans bör vara motståndet eller komforten för att hantera volatiliteten och eventuella potentiella initiala förluster i portföljen.

Det är mycket viktigt att förstå den grundläggande skillnaden mellan riskkapacitet och risktolerans. Både riskkapacitet och risktolerans är avgörande för att definiera investerarens riskprofil eftersom de är avgörande för att bestämma tillgångsallokeringen och den procentuella exponeringen mot olika tillgångsklasser.

Genom riskhantering kan man mäta målen och kan förhindra oönskade överraskningar i framtiden och känna en högre nivå av komfort för att framgångsrikt nå sina finansiella mål.