Trots den ihållande låga räntemiljön som vi har befunnit oss i sedan 2009, dök inflationshotet upp först 2021 med stigande råvarupriser under det senaste året och inflationsrädslan förstärkts i media under de senaste månaderna.

Vissa kanske hävdar att den stora råvaruförsörjningen inträffade för att priserna kom från en låg bas på grund av Covid 2020 och att ekonomin har återhämtat sig avsevärt sedan dess. Federal Reserve erkände inflationshotet men har avfärdat det som en övergående fråga och ansåg att utbudet stördes av pandemin.

Jag håller bara med delvis eftersom vissa råvarupriser har nått 10-åriga toppar och det skulle vara bortom effekten av enbart Covid. Det kan vara ett fall där en av konsekvenserna av långvariga billiga pengar äntligen visar sig.

Koppar nådde en högsta nivå på 10 år till ett pris av 4,766 USD per lbs den 3 maj 2021, vilket överträffade det tidigare högsta värdet på 4,474 USD per lbs den 25 juli 2011.

Lumber gjorde ett rekordpris på 1 686 $ per 1 000 brädfot den 3 maj 2021 också, jämfört med det tidigare högsta priset på 624 $ veckan den 14 maj 2018. (Detta kan till stor del bero på Covid när amerikaner flyttar till förorter och behöver mer timmer för att bygga bostäder)

Guldet nådde toppen på 2 034,70 $ den 3 augusti 2020, vilket överträffade den tidigare högsta nivån på 1 883,70 $ veckan den 29 augusti 2011.

Jag är inte säker på om inflationstemat kommer att fortsätta men det är ingen skada att säkra det med en liten position.

Det finns flera sätt att handla med inflationstemat och de tre huvudsakliga tillvägagångssätten är via:

ETF:er gör det lättare för investerare att få en exponering mot en sektor utan att behöva analysera enskilda aktier och bestämma vad de ska välja – köp bara hela korgen om medvinden hjälper hela sektorn.

Det är speciellt lämpat för råvarusektorn för närvarande och det finns några ETF:er för att ge dig den exponering du vill ha.

Som namnet antyder ger denna ETF dig exponering inom olje- och gassektorn. Cirka 66 procent av allokeringen sker i prospekterings- och produktionsbolag (uppströms). Ytterligare 26 procent är i raffineringsverksamhet (nedströms). Resten är vertikalt integrerade.

Högre oljepriser är bra för uppströms eftersom de kan sälja till högre priser samtidigt som de bibehåller samma kostnader. Det tenderar att skada nedströmsaktörerna eftersom högre oljepriser innebär högre råvarukostnader för deras raffinaderiprodukter. Denna ETF har en större andel i uppströmsaktiviteter och är därför lämplig för inflationssäkring.

Den innehåller välbekanta namn som Exxon Mobil, Chevron och ConocoPhillips.

Detta är en annan Oil &Gas ETF, liknande det som diskuterades i föregående avsnitt. Den viktigaste skillnaden ligger i olika vikter för vissa aktier. Exxon Mobil och Chevron utgör cirka 43 procent av Energy Select SPDR ETF medan duon bara är 5,2 procent i SPDR S&P Oil &Gas Exp &PR ETF.

Du skulle föredra denna ETF om du tror att de större olje- och gasbolagen skulle klara sig bättre än de mindre och därför vill ha en större vikt på dem.

Råvaror är mer än bara olja och gas. Vi har råvaror som behövs för att göra andra produkter. Material Select Sector SPDR ETF har exponering för kemikalier (68 %), metaller och gruvdrift (14 %), containrar och förpackningar (13 %) och byggmaterial (5 %).

De tre största innehaven finns i Linde (16 %), Air Products and Chemicals (7 %) och Sherwin-Williams Company (7 %).

Låt oss inte glömma guld. Förutom att köpa fysiskt guld kan du också investera i guldgruvarbetarna. De borde dra nytta av de stigande guldpriserna eftersom samma ansträngning att gräva marken efter den blanka metallen nu kunde säljas för mer.

Vet du inte vilka guldgruvarbetare du ska välja? Välj dem alla med denna ETF!

De tre bästa innehaven finns i Newmont (15 %), Barrick Gold (11 %) och Franco-Nevada (8 %).

Det andra sättet att få exponering mot råvaror är att köpa aktier i företag som har att göra med råvaror. Vi behöver inte ens titta långt eftersom vi har ett antal välkända råvarurelaterade aktier noterade på SGX.

Först ut:

Golden Agri-Resources äger det största palmoljeplanterade området i Indonesien och är det näst största i världen. Det är också den största producenten av rå palmolja i Indonesien och rankas på tredje plats globalt.

För det andra kan du välja ett mer diversifierat livsmedels- och jordbruksföretag:

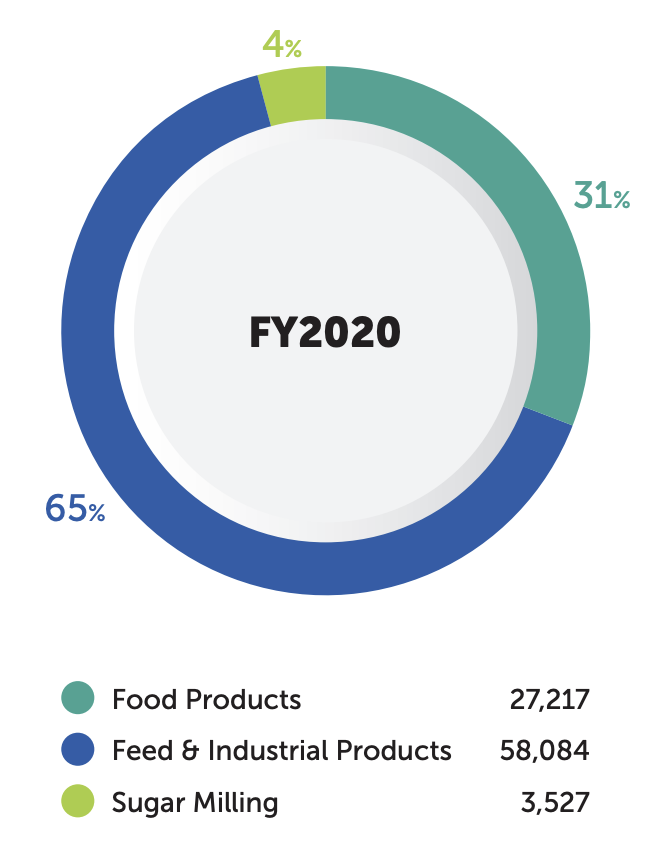

Den har tre huvudsakliga affärssegment:

För det tredje har vi:

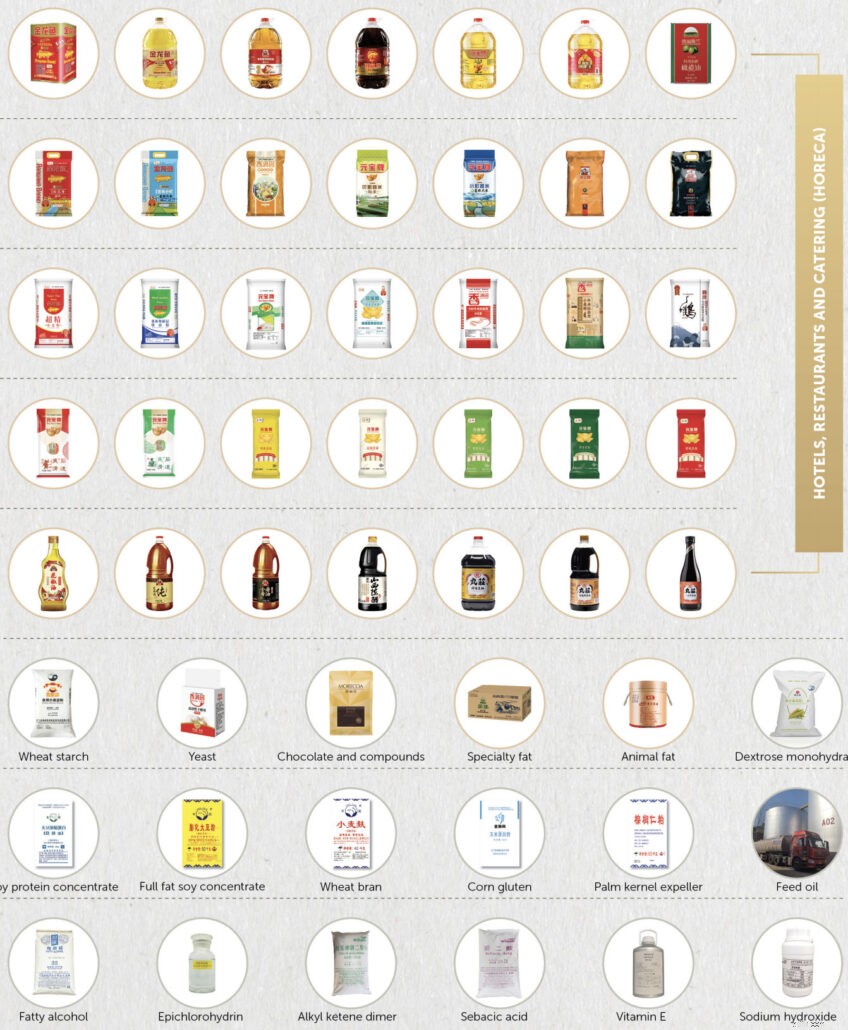

De har en uppsjö av konsumentprodukter och djurfoder:

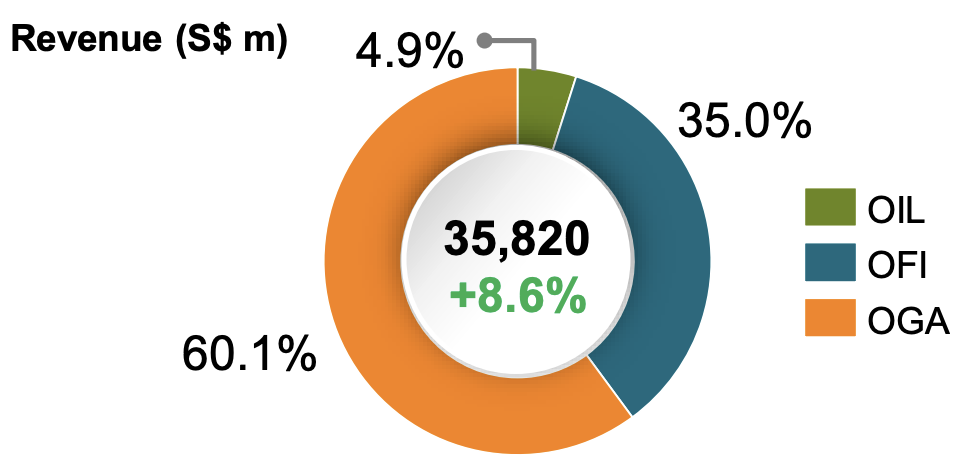

Wilmar genererade större delen av sina intäkter från foder och industriprodukter, med livsmedelsprodukter på andra plats.

Sist men inte minst kan du också ta den mest direkta vägen för handel med själva råvarorna.

Råvaror handlas vanligtvis via terminskontrakt, vilket kan vara ganska förvirrande för privata investerare. Du kan nu göra det enkelt via Contracts for Difference (CFDs) där det bara känns som att köpa och sälja aktier.

Du behöver inte oroa dig för utgångsdatum, backwardation eller contango-effekter i terminshandel! Du handlar bara spotpriserna.

Phillip Futures erbjuder CFD:er på följande råvaror:

Det är inte bara CFD:er på råvaror, du kan också handla CFD:er på ETF:er och aktier (som nämns ovan) på Phillip Futures.

Jag brukade tycka att CFD:er var orättvisa när det gäller deras prisspreadar, men min åsikt ändrades efter att ha observerat de snäva spreadarna på Phillip Futures. Jag antar att konkurrensen är bra för investerare – provisionen har gått till noll, spreadarna har stramats åt och tjänsterna har förbättrats.

CFD:er kan vara det lämpligaste instrumentet för att handla med inflationstemat om de inte är långsiktiga positioner. Personligen föredrar jag att hålla tillväxtaktier på lång sikt men inte råvarurelaterade investeringar eftersom de tenderar att röra sig i cykler, och en björncykel på råvaror kan pågå i årtionden. Därför skulle det räcka att använda CFD:er för att uttrycka affärer med inflationstema.

Det skulle också vara billigare eftersom det inte finns någon provision när du handlar CFD:er på Phillip Futures. De tjänar bara på skillnaden mellan köp- och säljpriser. Du kan också bara köpa 1 aktie av CFD istället för en hel lott. Till exempel skulle du behöva investera minst 455 USD i 100 aktier (partistorlek) i Wilmar jämfört med bara 45,50 USD för 1 aktie CFD på Phillip Futures.

Det betyder att du kan diversifiera dig brett till olika råvaror billigt – du kan köpa alla ETF:er, aktier och råvaru-CFD:er med mindre kapital än om du har gjort det genom aktier och terminer. Dessutom kommer det också att bli mycket billigare eftersom du inte betalar provision.

Om allt detta låter för komplicerat, oroa dig nu, du kan få ner dina grunder med vår värdeinvesteringsguide.

Vad händer om jag inte anmäler en olycka till mitt bilförsäkringsbolag?

5 karriärer som hjälper dig att betala av din studielåneskuld

Vad du köper när du köper kött med etiketter

Terminsförsäkringsplaner med återbetalning av premieförmån:värt det?

Hur man beräknar avkastning till löptid med en finansiell kalkylator