Jag får ofta den här frågan – ska jag investera i engångsbelopp eller dela upp mitt kapital i mindre belopp för att investera i delar över tiden? Det senare är också känt som dollarkostnadsgenomsnitt.

Engångsinvestering är bra om marknaden stiger och du sätter mer kapital i arbete tidigt. Dollarkostnadsgenomsnitt fungerar bättre på en nedåtgående marknad eftersom du köper billigare med tiden.

Men vi kommer aldrig att säkert veta vart marknaden är på väg så vi kommer inte att investera baserat på våra opålitliga förutsägelser om marknadsriktningar.

Den viktigaste frågan här är tidpunkten för ditt investeringskapital.

Om du får en oväntad slant eller ett arv, skulle en engångsbeloppsinvestering vara ett mer relevant alternativ.

Men för de flesta människor kommer deras investeringskapital från deras löner, som betalas ut månadsvis. Du kan antingen spara överskottet och investera först när kapitalet blir betydande eller investera ett mindre belopp varje månad.

Därför vill jag fokusera på majoritetsgruppen och dela hur du kan göra månatliga investeringar i REITs.

Varför REITs?

För jag tror att de är mycket lämpliga investeringar för de flesta investerare av två huvudskäl.

För det första ger REITs regelbundna utdelningar och det är mer tröstande för investerare när de ser kalla hårda kontanter krediteras in på deras konton. Utdelningseffekten kan dämpa volatiliteten på marknaden och investerare kan stanna kvar längre. Det är det som är viktigt för att blandningen ska fungera sin magi.

För det andra älskar många investerare fastigheter och REIT gör dessa investeringar "överkomliga". Det är en verksamhet som de flesta kan förstå och relatera till, och som ökar investerarnas förtroende och ägarkraft.

Det viktigaste med månatliga investeringar är att se upp för provisionskostnader. Eftersom du köper dina REITs mer regelbundet i mindre belopp, kanske transaktionsavgifterna inte är värda besväret eftersom de tär på din avkastning.

Välj därför bara en lågprismäklare om du vill investera månadsvis.

Här är de 5 REITs som du kan köpa:

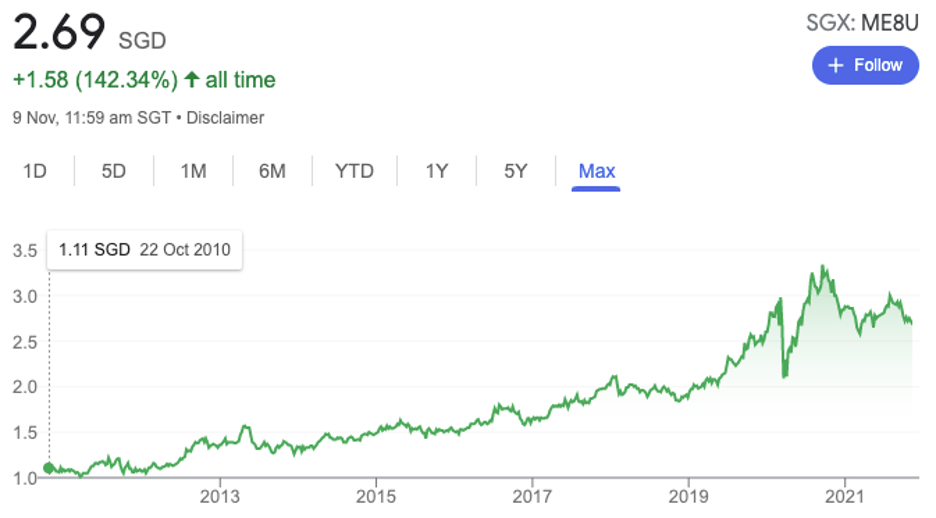

Keppel DC REIT är ett sällsynt och populärt datacenter REIT i Singapore. Aktiekursen nådde en topp på 3,04 $ 2020 med tanke på optimismen i den Covid-accelererade införandet av digitalisering. Men den optimismen slocknade 2021 och aktiekursen har fallit under hela året och var 2,35 USD i skrivande stund.

Vi förklarade fem möjliga orsaker till nedgången i Keppel DC REIT:s aktiekurs och utvidgningen av dess mandat att förvärva NetCo innebär att det inte längre är en ren lek för datacenter.

Som sagt, jag är fortfarande positiv till de långsiktiga utsikterna för Keppel DC REIT och jag tror att fallet i aktiekursen är försvarligt på grund av dess övervärdering 2020. Datacenter kommer att spela en avgörande roll i infrastrukturen i vår digitala värld , inklusive framtidens metavers. Jag förväntar mig att Keppel DC REIT kommer att förvärva fler datacenter under de kommande åren och att växa till ett globalt diversifierat datacenterspel.

För närvarande har Keppel DC REIT majoriteten av sina datacenter i Singapore. Detta är en avundsvärd position eftersom det för närvarande inte finns några nya datacenter tillåtna i Singapore och de datacenter som för närvarande finns här är heta egenskaper. Keppel DC REIT skulle kunna mjölka situationen genom att höja hyran och de kommer fortfarande att ha hyresgäster som betalar dem.

Även efter att aktiekursen har fallit är Keppel DC REIT inte direkt billig. Det handlas fortfarande till ett P/B-tal på 2,06, något över dess 5-åriga genomsnitt på 1,96.

Keppel DC REITs direktavkastning är cirka 4,4 %, vilket inte är särskilt högt för REIT, men jag finner det acceptabelt eftersom vi bör förvänta oss att betala en premie för datacenter.

Dollarkostnadsgenomsnittet är lämpligt för sådana situationer där det inte uppenbarligen är tillräckligt billigt för en klumpsummainvestering, men mer klokt att investera i bit för bit. Du får köpa billigare och fler enheter om det går ner ytterligare. Och om det går upp, är du till viss del också berättigad.

Trots att det är ett relativt ungt REIT har det gett högre kapitalvinster till tidiga investerare jämfört med andra REIT som hade blivit börsnoterade under en längre period.

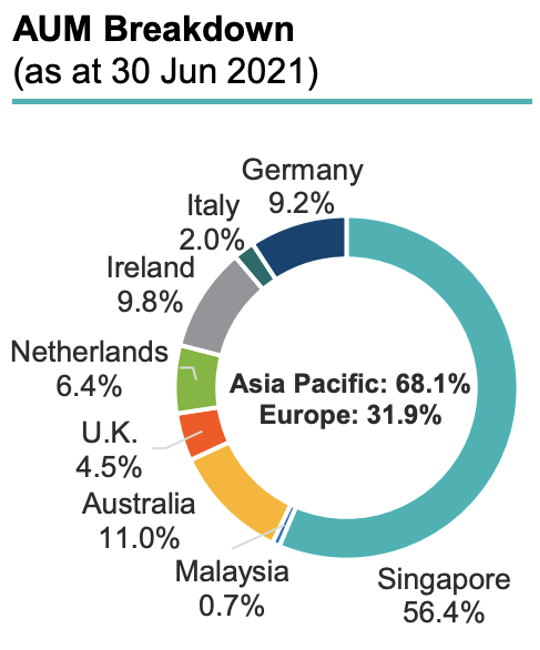

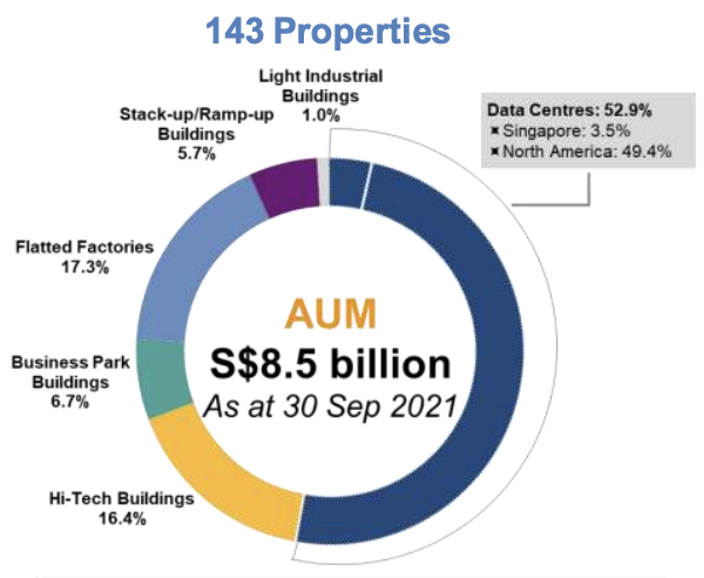

Mapletree Industrial Trust (MIT) har satsat stort på datacenter, som nu representerar mer än 50 % av dess tillgångar!

Jag tror att det inte finns någon väg tillbaka till gamla fabriker och fokus kommer att ligga på industrifastigheter med högre värde som högteknologiska byggnader och datacenter.

Mapletree Industrial Trusts värdering är inte lika krävande som Keppel DC REITs. Det beror troligen på att det förstnämnda har andra industrifastigheter vid sidan av sina datacenter. MIT handlas till en PB Ratio på 1,44, vilket är något under dess 5-åriga genomsnittliga PB på 1,63.

När det gäller utdelningar ger MIT en direktavkastning på 4,9% vilket inte är långt från Keppel DC REIT. Det gav tidigare en direktavkastning på 7 % och högre. Men det baserades på en portfölj av traditionella industrifastigheter. Med datacenter har värdet gått upp såväl som aktiekursen och därmed har direktavkastningen gått ner. Detta är ett gott tecken och inte ett dåligt.

MIT har varit noterat i över 10 år, vilket ger anständiga kapital- och utdelningsvinster till sina investerare.

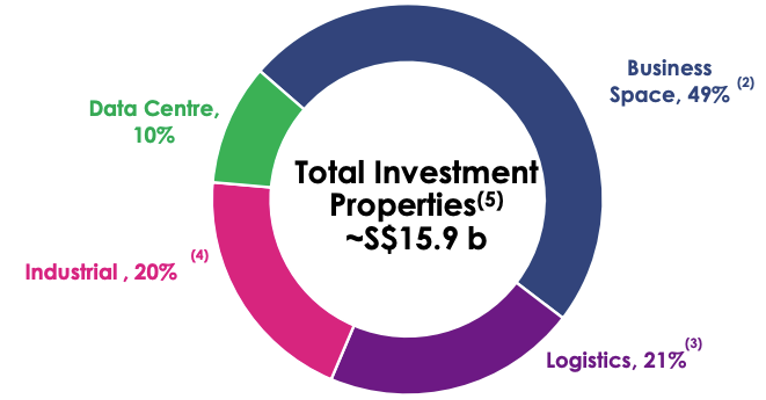

Ascendas REIT är det största affärsområdet och industriella REIT noterat på Singapore Exchange. Den har 11 datacenter i Europa som representerar 10 % av hela tillgångens värde.

REIT har några stora hyresgäster som Singtel, Sea, DBS, Stripe och Grab, så hyresupphämtning borde inte vara ett problem.

Det är också fördelaktigt att ha CapitaLand som sponsor eftersom det säkerställer en stadig pipeline av fastigheter för förvärv.

Ascendas REIT handlas till ett PB-förhållande på 1,3, vilket motsvarar dess 5-åriga genomsnittliga PB. Det är rimligt prissatt. Direktavkastningen ligger på 4,8 %.

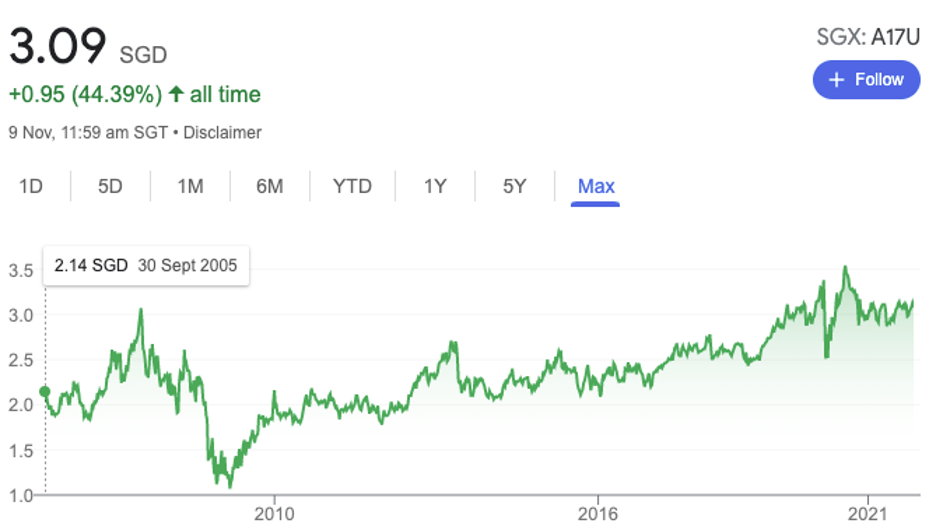

Ascendas REIT börsnoterades 2005 och aktiekursen har stigit trots utdelningar under åren.

Även om mänsklig rörlighet stannade under Covid, fortsatte logistiken att röra på sig. Vi behöver fortfarande våra förnödenheter och det globala logistiknätverket levererat. Mapletree Logistics Trust (MLT) spelar en roll i försörjningskedjan och hyresgäster kunde bidra med mer hyra till REIT under ett Covid-år än någonsin tidigare – intäkterna ökade med 14,3 % för MLT medan många andra företag kämpade för att ens överleva.

Under 2021 förbättrades verksamheten ytterligare, intäkterna för de senaste 6 månaderna ökade med 24,4 % jämfört med föregående år.

Det är ingen överraskning att aktiekursen har gått bra. Den nådde rekordnivån på $2,14 men har sedan dess backat lite till under $2. Det handlas för närvarande till PB-kvoten på 1,4, vilket är över femårsgenomsnittet på 1,3.

Direktavkastningen är cirka 4 %.

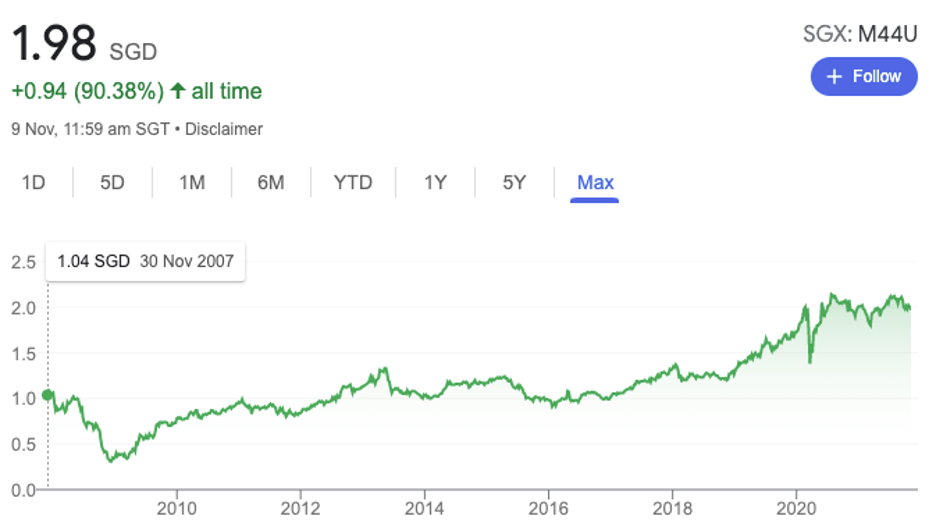

Zoomar vi ut på en 14-årsperiod kan vi se att aktiekursen har stigit stadigt, vilket ger både kapitalvinster och utdelningar till sina andelsägare.

Kontors- och butiksefterfrågan var å andra sidan inte lika motståndskraftig som logistikfastigheterna eftersom folk kunde arbeta hemifrån och gå till galleriorna mer sällan. Mapletree Commercial Trust (MCT) såg en liten nedgång på 1,9 % i sina intäkter under Covid-året.

Men resultaten har återhämtat sig under 1H FY21/22 med en intäktsökning på 11,5 %. Den klarade av Covid-påverkan och nu verkar tillväxten vara tillbaka på rätt spår.

MCT har 5 fastigheter i södra Singapore – VivoCity, Mapletree Business City, mTower (tidigare PSA Building), Mapletree Anson och Bank of America Merrill Lynch HarbourFront.

Aktiekursen handlas för närvarande till en PB-multipel på 1,2, vilket är under dess 5-åriga genomsnittliga PB på 1,3.

Direktavkastningen ligger på 4,6 %.

I likhet med de andra REIT:erna ovan har MCT:s aktiekurs stigit avsevärt sedan starten och andelsägarna har haft både utdelning och kapitalvinster på lång sikt.

REITs är populära investeringar på grund av dess regelbundna utdelningar såväl som den enkla att förstå verksamheten – de hyr ut fastigheter.

Men alla REIT är inte skapade lika. Jag har delat 5 REITs som har uppvisat sin kvalitet – vi kan se den stadiga tillväxten i deras aktiekurser och den konsekventa utdelningen som levereras under en lång tidsperiod.

Dessa stadigt sammansatta REITs är utmärkta för vanliga investeringar som du kan använda för att bygga upp din portfölj lite i taget. Sakta men säkert.

Du kommer att behöva en lågkostnadsmäklare för att investera små belopp varje gång. Phillip Futures avgift på 0,08 % utan minimiavgift är en av de lägsta i Singapore.