Alibaba är ett kinesiskt e-handelsföretag. Under de senaste åren har det även byggt upp sin förmåga inom molnberäkning och fintech-området, med den mest framstående är Ant Group.

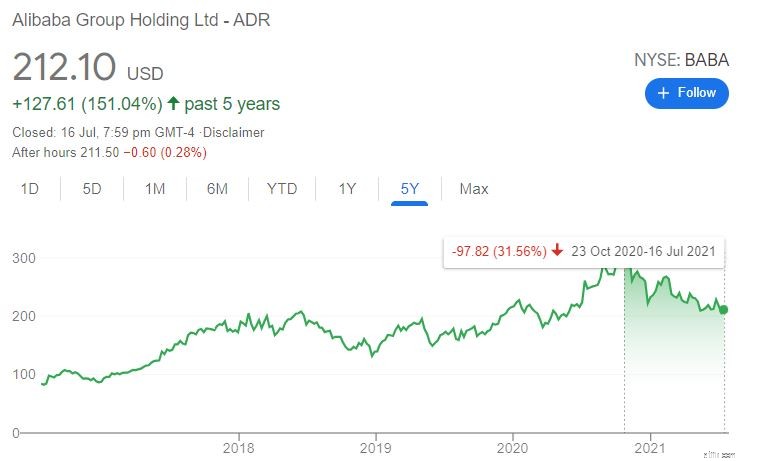

Alibabas aktiekurs har stigit stadigt sedan dess första offentliga erbjudande, tack vare dess ökande intäkter och lovande framtidsutsikter.

Men saker och ting förändrades i oktober 2020, när regeringen slog till mot dessa kinesiska tekniska giganter.

Alibaba drabbades av en mängd straff och varningar som ett resultat av den kinesiska regeringens tillslag. Ant Financial tvingades att omstrukturera och Alibeba fick rekord på 2,8 miljarder dollar i böter från antitrustmyndigheter i april.

Sedan dess har Alibabas aktiekurs fallit med mer än 30 % och har ännu inte återhämtat sig:

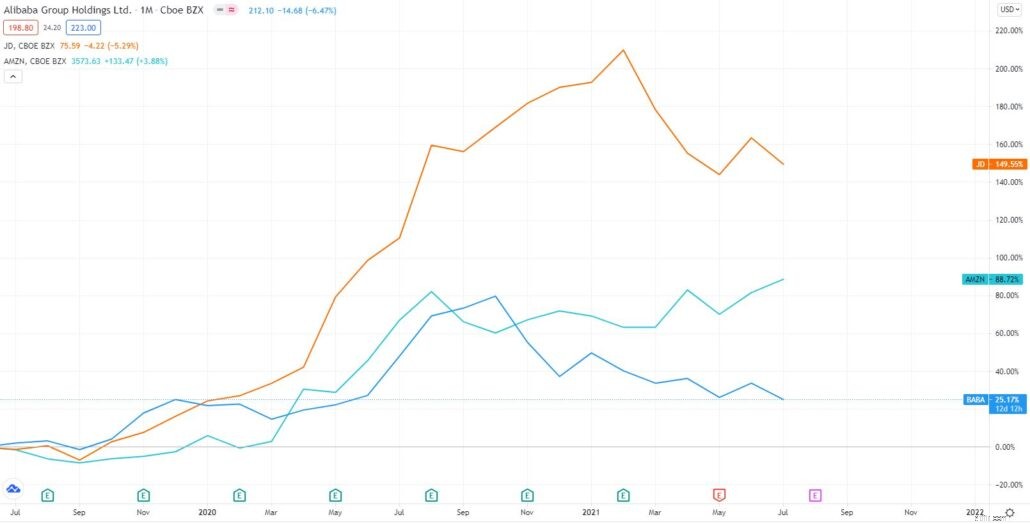

Investerare måste ångra just nu eftersom Alibabas aktiekurs inte bara har sjunkit, utan dess kollegor har överträffat det.

Trots de ogynnsamma nyheterna investerade Warren Buffetts mångåriga partner och Berkshire Hathaways vice ordförande, Charlie Munger, i Alibaba i april. Hans agerande kan tyda på att marknaden överreagerar och att Alibaba är ett bra köp just nu.

Ändå är Alibabas problem inte över än, så låt oss väga riskerna och fördelarna med att investera i det här företaget innan vi fattar ett beslut.

Obs:Alibaba är en gigant, det här kommer att bli en lång artikel. Här är en innehållsförteckning för enkel navigering:

Alibaba (NYSE:BABA):Köp eller sälj?:Alibaba Group grundades 1999 av Jack Ma. Idag är det ett av de största e-handelsföretagen i världen, med över 50 % av Kinas marknadsandel för e-handel.

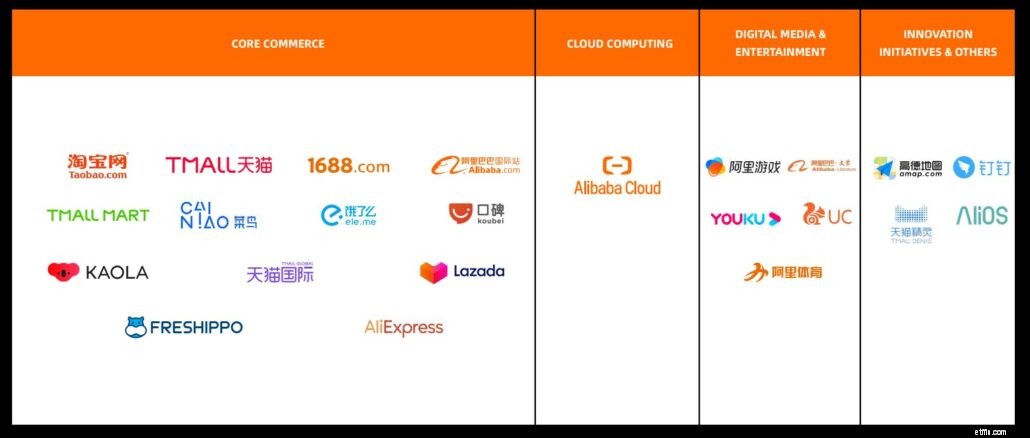

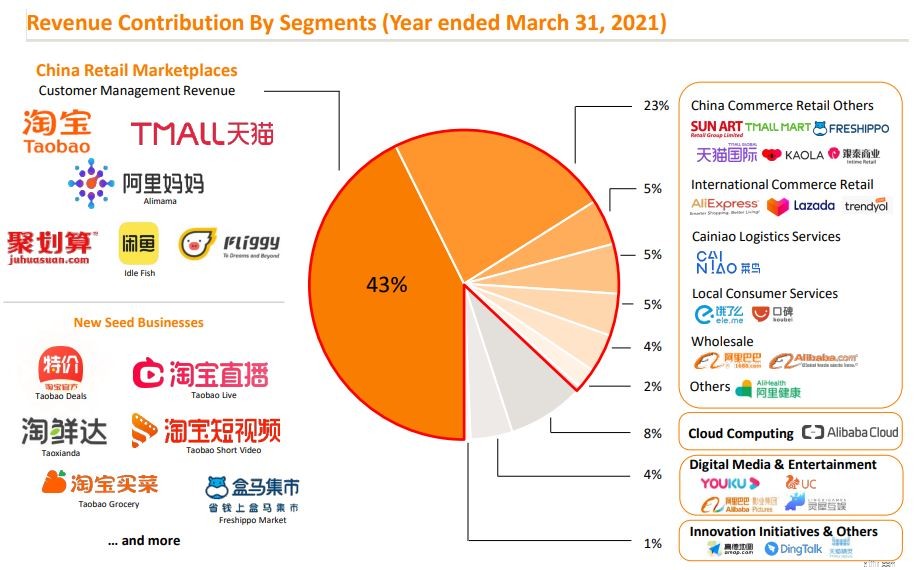

Totalt utgör Alibabas kärnhandelsverksamhet 87 % av företagets totala intäkter från sitt utbud av underföretag som Taobao, Tmall, AliExpress, Lazada, Cainiao och många fler.

Förutom e-handel har Alibaba investerat mycket i sin Cloud Computing företag. Från och med räkenskapsåret 2021 gör dess molnberäkningssegment 8 % av företagets totala intäkter .

De återstående 5 % kommer från:

Stadierna för varje segment visas i diagrammet nedan. Som avbildas på bilden, ju större storleken på trädet visar, desto mer lönsamt är segmentet.

Du kan säkert säga att Alibaba är ett enormt företag med många olika affärssegment. Sammantaget kan det kategoriseras i fyra affärssegment och ytterligare två investeringssegment . Dessa är:

Låt oss dela upp det och lära oss mer om varje segment.

Större delen av Alibabas intäkter och vinst är dess kärnhandel, som omfattar TaoBao, TMall, AliExpress och många fler. Detta segment har många undersegment:

TaoBao är en e-handelsplattform från konsument till konsument som tillåter småföretag och privatpersoner att sälja sina produkter till konsumenter i Kina, Hongkong, Macao och Taiwan.

Tmall består av två delar:Tmall China och Tmall Global.

Tmall China lanserades 2008 som en e-handelsplattform för företag till konsument (B2C). Det tillåter främst företag med en offline-närvaro i Kina att sälja sina produkter till kinesiska konsumenter. Detta är en skarp kontrast från TaoBao, eftersom bara erkända företag som Nike kan sälja sina produkter här.

Tmall Global, å andra sidan, lanserades 2014 och fungerade också som Tmall China. Den enda skillnaden är att utländska varumärken utan fysisk närvaro i Kina kan lista sina produkter. För närvarande är det den största kinesiska gränsöverskridande e-handelsplattformen med över en tredjedel av marknadsandelarna.

Kaola.com förvärvades 2019 och fungerar främst som en onlinemarknadsplats för kinesiska konsumenter att köpa importerade produkter. Vi kan se Kaola.com som en förlängning till Tmall.

Cainiao bildades 2013 genom ett partnerskap med sex andra kinesiska logistikföretag och fungerar främst som Alibabas logistikarm.

Med sin logistikinfrastruktur globalt, adopteras Cainao alltmer av Alibabas handlare över sina olika e-handelsplattformar. För FY2021 har Cainiao uppnått en intäktstillväxt på 68 % från år till år och representerade 5 % av Alibabas totala intäkter och har blivit positivt kassaflöde i år.

ele.me förvärvades 2018 och är en leveransplattform på begäran i Kina som tillåter konsumenter att beställa mat och dagligvaror online. Dessutom tillhandahåller det också sista mils logistiktjänster, som inkluderar leveranstjänster för Freshippo och Alibaba Health.

Meituan är fortfarande marknadsledare inom matleveranstjänster med över 65 % av Kinas marknadsandel. Ändå har ele.me fortfarande en marknadsandel på 27,4 %, vilket placerar den på andra plats.

Kuobei, å andra sidan, är en av Kinas ledande guideplattformar för restaurang- och lokala tjänster för konsumtion i butik.

Känd som "Hema" på kinesiska, är det en kedja av egendrivna detaljhandelsbutiker (liknande Amazon Go) som erbjuder en shoppingupplevelse utan mänsklig kontakt. Den 31 mars 2021 finns 257 Freshippo-butiker igång, som huvudsakligen finns i städer på nivå ett och två i Kina.

Lazada förvärvades 2016 och betjänar främst den sydostasiatiska marknaden och är för närvarande en av de största e-handelsaktörerna i SEA. Medan Lazada har haft en tresiffrig ordertillväxt från år till år, är det värt att notera att det nyligen har tappat mark till SEA-gruppens shoppee, som har gjort det exceptionellt bra tack vare sina lokala marknadsföringsinsatser.

Trots det är Lazada fortfarande på andra plats, före Tokopedia, med över 100 miljoner aktiva användare varje månad.

AliExpress, som lanserades 2010, är en global marknadsplats som gör det möjligt för konsumenter att köpa direkt från tillverkare och distributörer, främst i Kina.

Alibaba Cloud erbjuder en uppsättning molntjänster till sina kunder globalt. Dessa tjänster inkluderar datalagring, storskalig datoranvändning, säkerhet, big data-analys, maskininlärningsplattform och IoT-tjänster.

Sett till marknadsandelar kommer Alibaba Cloud på fjärde plats med en marknadsandel på 6%, strax under Amazon, Microsoft och Google. På sin hemmamarknad tar Alibaba moln ledningen med över 39,8 % marknadsandel.

Alibaba Clouds intäkter ökade med 50 % år över år till 9 176 miljoner USD under FY2021, och företaget blev kassaflödespositivt för första gången. Denna ökning kan tillskrivas covid-19-pandemin såväl som allmänna digitaliseringstendenser. Framåt, med den kinesiska regeringens strategiska prioritet inom molnberäkning, tror jag att Alibaba Cloud kommer att växa enormt.

Detta segment utgör en liten del av Alibabas intäkter.

Youku förvärvades 2016 och är den tredje största onlineplattformen för långformsvideo, som har över 500 miljoner aktiva användare varje månad. Förutom att tillhandahålla digitala medier och underhållningsinnehåll till sina användare, tjänar Youku till att komplettera Alibabas e-handelsverksamhet genom sitt medlemsprogram och även som ett medium för livestreaming av stora evenemang inom dess kärnhandel som den globala shoppingfestivalen 11.11.

Dess främsta konkurrenter är iQIYI och Tencent Video.

Det här segmentet är som en "startup"-arm av Alibaba, och de flesta om inte alla initiativ är fortfarande olönsamma. Icke desto mindre, om Alibaba lyckas hitta 1 eller 2 ädelstenar, kan det potentiellt vara en 10x bagger.

För närvarande arbetar Alibaba med initiativ som Amap och DingTalk. Amap är en mobil digital karta som ger navigering och trafikinformation i realtid i Kina. Dess big data-aktiverade teknologi hjälper till att driva stora mobilappar inom olika branscher, inklusive färdtjänst och sociala nätverk.

DingTalk är en digital samarbetsarbetsplats som erbjuder nya sätt att arbeta, dela och samarbeta på skolor och kontor. Det tillåter användare att hålla kontakten medan de arbetar på distans, vilket är avgörande med tanke på pandemin nu.

Ant Group är ett fintechföretag som tillhandahåller en rad finansiella tjänster som sina betaltjänster, Alipay, som är väl integrerad i sin e-handelsplattform. För att sätta dess storlek i perspektiv, är Ant Groups aktiva användare ungefär två gånger så stor som Paypals, med en global årlig aktiv användare på 1,3 miljarder.

På grund av regulatoriska frågor var Ant Group tvungen att dela från sitt moderbolag. Som sådan utgör den nu investeringsdelen av Alibaba där den äger 33 % av aktierna i företaget.

Utöver det samarbetar Ant Group också med finansinstitut för att erbjuda produkter för förmögenhetsförvaltning, mikrofinansiering och försäkringsprodukter.

Även om Ant Group har drabbats hårt efter att börsintroduktionen stoppades, kommer det fortfarande mycket tillväxt från detta segment. Med den växande medelinkomsten och dess investering i kommersiella tillämpningar av blockchain har AntGroup en lång startbana framför sig.

Förutom sin egen verksamhet har Alibaba även investerat i andra företag, där de två mest anmärkningsvärda är Bilibili (8 % ägande) och Didi Chuxing.

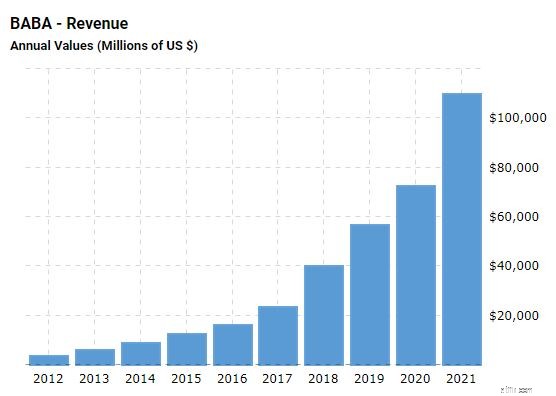

Så hur har Alibaba presterat genom åren?

Jag skulle säga att det är väldigt imponerande. Alibabas intäkter har ökat stadigt under de senaste tio åren .

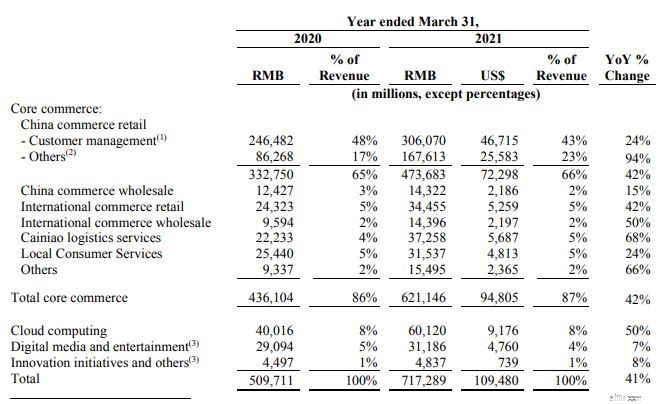

Företagets intäkter under FY2021 var 717 289 miljoner RMB (109 480 miljoner USD), en ökning med 41 % från 509 711 miljoner RMB under FY2020.

Den höga intäktstillväxten berodde huvudsakligen på Sun Arts konsolidering som började i oktober 2020, tillsammans med den utmärkta prestandan för dess molnberäkningssegment och Cainiao logistiktjänster.

Även utan Sun Art-fusionen skulle dess intäkter fortfarande ha ökat med 32 % från år till år.

Här är en uppdelning av dess intäkter från de olika segmenten:

Att utgöra den stora biten av kakan är dess kärnhandelssegment. Sammantaget Alibabas e-handelssegment gick bra 2020, förmodligen med uppsvinget från pandemin. Dess intäkter för detaljhandeln i Kina, grossistverksamheten för Kinas handel, detaljhandelsverksamheten för internationell handel och grossistverksamheten för internationell handel upp med 42 %, 15 %, 42 % och 50 % , respektive

Cainiao, Alibaba logistikvapen, har också sett sitt första år med positivt kassaflöde efter en 68 % tillväxt i sina intäkter jämfört med FY2020 , främst på grund av ökningen av ordervolymen från dess e-handelsverksamhet.

Lokala konsumenttjänster, inklusive dess on-demand-leveransplattform Ele.me, har också se en ökning med 24 % i intäkter eftersom leveransen ökade under 2020.

Dess Cloud Computing-segment är dess stigande stjärna med en 50 % ökning av intäkterna jämfört med föregående år. Liksom Cainiao har Alibaba Cloud också börjat vända kassaflödet positivt och är nu en kassako för Alibaba.

Jag kommer inte att dyka för mycket in i de två sista segmenten, digitala medier och underhållning och innovationsinitiativ och andra, men på samma sätt har deras intäkter ökat under FY2021.

Så Alibabas topplinje har gjort det oerhört bra. Hur är det med resultatet?

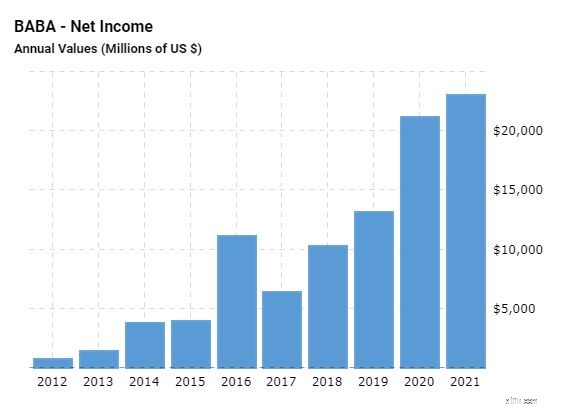

På liknande sätt har nettovinsten ökat under de senaste tio åren .

Företagets nettoresultat för FY2021 var 143 284 miljoner RMB (21 869 miljoner USD), upp 2 % från 140 350 miljoner RMB under FY2020 .

Ja, detta är lågt jämfört med företagets intäktstillväxt, på grund av antimonopolavgiften som ålagts Alibaba. Om alla dessa engångsförluster och vinster exkluderas, skulle Alibabas icke-GAAP-nettovinst ha stigit till 171 985 miljoner RMB (26 250 miljoner USD), en ökning med 30 % från 132 479 miljoner RMB under FY2020.

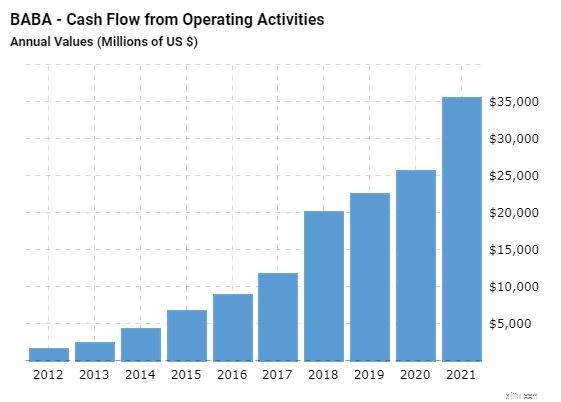

Alibabas likvida medel var 473 638 miljoner RMB (72 291 miljoner USD) den 31 mars 2021, jämfört med 358 981 miljoner RMB för ett år sedan.

Ökningen berodde främst på 172 662 miljoner RMB (26 353 miljoner USD) i fritt kassaflöde från verksamheten.

I ett nötskal är Alibaba en av de sällsynta raserna av snabbväxande företag som redan är lönsamma. Som du kan se från diagrammet ovan har Alibaba redan varit en kassako.

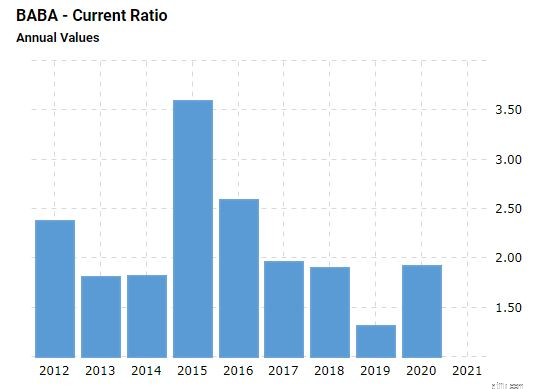

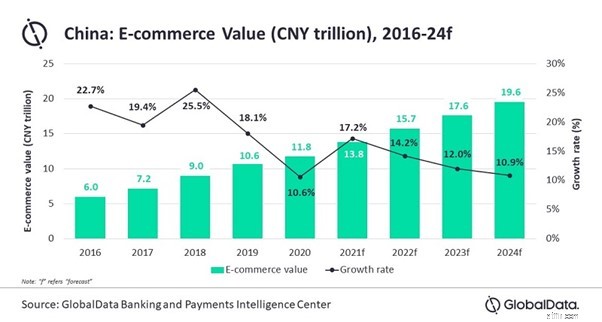

Med ett aktuellt förhållande på 1,91 under FY2021 är det säkert att säga att Alibaba har möjlighet att betala sina kortsiktiga åtaganden utan problem.

En låg skuldsättningsgrad föreslår också att Alibaba inte skulle stöta på några finansieringsproblem när som helst snart.

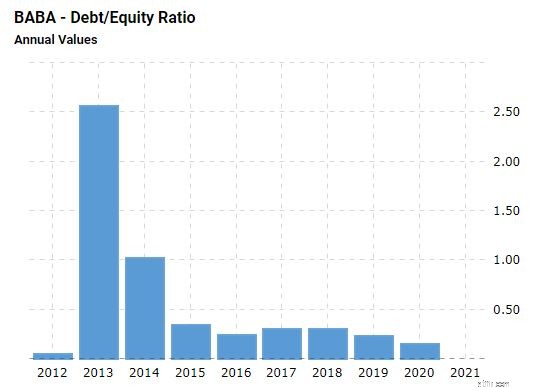

Till skillnad från Amazon eller J.D., som sköter produkten och lagringskostnaden själva, är Alibaba i första hand en plattformsleverantör och hanterar inte paketen själva.

Som ett resultat av denna affärsmodell kan vi se att Alibabas rörelsemarginal är betydligt högre än branschgenomsnittet.

Detta resulterar inte bara i större nettovinster utan gör också företaget mer motståndskraftigt i det långa loppet.

Skulle det bli en nedgång i marginalerna för hela branschen (Ett möjligt scenario som ett resultat av antimonopolet), skulle Alibaba utan tvekan kunna hantera det bättre än ett företag som J.D., som knappt är lönsamt.

Alibabas kinesiska detaljhandelsmarknader har mer än 811 miljoner årliga aktiva konsumenter i mars 2021, med en årlig nettovinst på 85 miljoner.

Sammantaget har företagets e-handelsplattformar sett högre genomsnittliga årliga utgifter per konsument (Kinas detaljhandelsmarknader nådde över 1 404 USD per konsument) och en högre retentionsgrad, vilka båda är uppmuntrande tecken för framtiden.

Framöver förväntar sig företaget att generera över 930 miljarder RMB (144 miljarder USD) i intäkter 2022, vilket motsvarar en ökning på 30 % jämfört med intäkterna över FY2021.

Tja, 30 % verkar vara mycket för ett så stort företag, så låt oss se om det är möjligt.

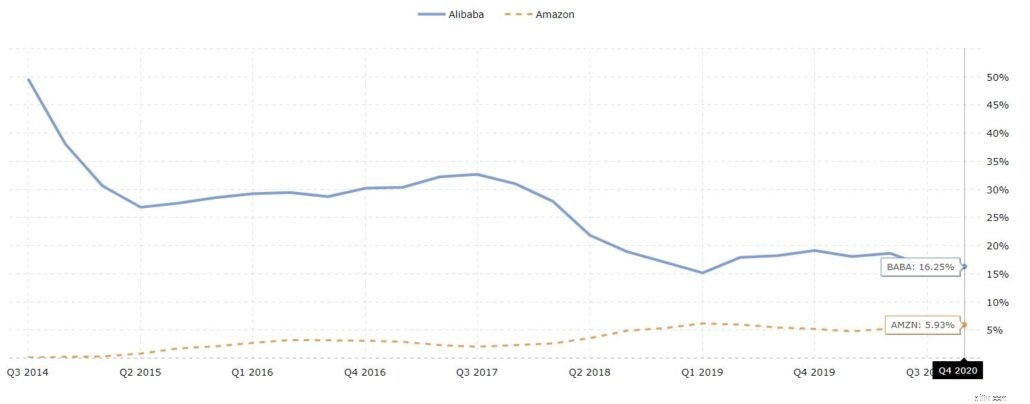

Med en befolkningsstorlek som är tre gånger så stor som USA, e-handelsmarknaden i Kina är den största globalt, den står för 56 % av den globala onlineförsäljningen 2019 .

Det är intressant att notera att kineserna är mycket bekväma med att handla online, vilket framgår av deras onlineförsäljning som stod för cirka 52,1 % av detaljhandeln i Kina, jämfört med endast 15 % i USA.

Med den växande medelklassen som kan spendera mer på konsumtionsvaror och ett ökande antal nya användare från landsbygdsstäderna, kommer Alibabas kärnhandel utan tvekan att fortsätta att växa.

Detta backas upp av data från GlobalData, som förutspår att den kinesiska e-handelsmarknaden skulle expandera med en CAGR på 12,4 % från 13,8 biljoner CNY (2,1 biljoner USD) 2021 till 19,6 biljoner CNY (3,0 biljoner USD) 2024.

Bortsett från dess kärnhandelstillväxt kommer infrastruktur och tjänster som går hand i hand med e-handelshandel sannolikt att växa . Med integrationen och bekvämligheten av betalningslösningen på Alibaba e-handelssajter, skulle Ant Groups Alipay se en tillväxt i sina transaktioner och därmed intäkterna framåt.

Med ökningen av "köp nu betala senare" betalningsmodeller erbjuder Alipay också en liknande tjänst som heter Huabei. Från och med idag är Alipay och WeChat Pay båda de största betalningsverktygen i Kina.

Alibaba logistikarm är det andra företaget som också skulle dra nytta av ökningen av e-handelsförsäljningen.

Pandemin har visat vikten av digitalisering för att företag ska förbli relevanta. Som ett resultat av detta och den allmänna digitaliseringstrenden kommer det att produceras mer data.

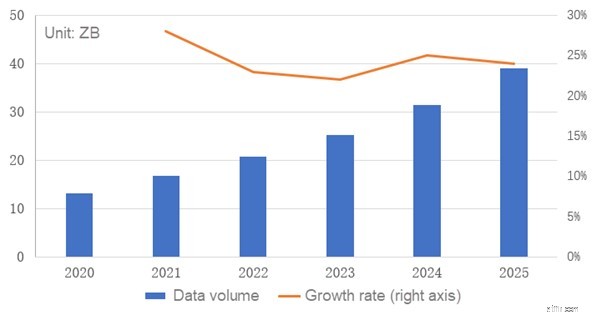

Enligt IDC-undersökningar hade Kina genererat 13,1 ZB data 2020, vilket motsvarar 21,4 % av världens data. Under de kommande fem åren skulle denna datavolym vilja öka med en CAGR på 24,4 %.

Eftersom dessa data måste bearbetas och lagras någonstans, är molninfrastruktur som Alibaba Cloud har väsentlig och kommer att krävas av många företag.

Kinas marknad för cloud computing kommer sannolikt att öka under de närmaste åren. Enligt CAICT kommer den att nå 375,42 miljarder RMB år 2023 med en CAGR på 29,5 %.

Jag har målat upp en så rosenröd bild för Alibaba, men det måste finnas anledningar till att det förblev undervärderat eller hur? Här är några risker när vi investerar i Alibaba.

Som ett resultat av tillslaget var de mycket marknadsrädsla .

Vi kommer aldrig att veta vad den kinesiska regeringen kommer att slå Alibaba med härnäst. Blir det ytterligare en antitrustböter? Kommer Alibaba att tvingas avyttra några av sina investeringar? Vi vet inte, och detta är den osäkerhet som kan vara varför Alibaba har handlat till ett så lågt pris.

Om du inte har hört det, försöker den kinesiska tillsynsmyndigheten stänga kryphålet i VIE-strukturen.

A Variable Interest Entity (VIE), för dem som inte känner till förkortningen, är en sorts juridisk person som tillåter investerare att dra nytta av ett företags ekonomiska verksamhet utan att faktiskt äga det.

Denna struktur skapades för att kringgå den kinesiska regeringens regler om utländska investeringar i känsliga områden, vilket gör det möjligt för kinesiska företag att skaffa kapital utan att först söka tillstånd från myndigheterna.

I fortsättningen kan Alibaba, som är noterat på den amerikanska marknaden genom VIE-strukturen, behövas för att få ytterligare tillstånd från marknaden om de behöver ytterligare kapital, vilket kan vara besvärligt .

Samtalen om avnotering har pågått i många år. Detta förstärktes ytterligare efter att spänningen mellan USA och Kina eskalerade. I mars antog U.S. Securities and Exchange Commission lagen om Holding Foreign Companies Accountable, som säger att alla företag som är noterade på den amerikanska börsen måste granskas av USA:s vakthund. Underlåtenhet att följa skulle leda till att företaget avnoteras.

Utöver detta har den kinesiska regeringen också "nuffat" sitt företag att listas på hemmabörserna.

Även om detta är en risk kan en sådan risk undvikas genom att köpa Alibaba-aktier från Hongkongbörsen istället för den amerikanska. Så jag ser inte så mycket problem med detta. Dessutom är Alibaba-aktier utbytbara. Det betyder att vi enkelt kan byta ut vår BABA-aktie mot 9988.

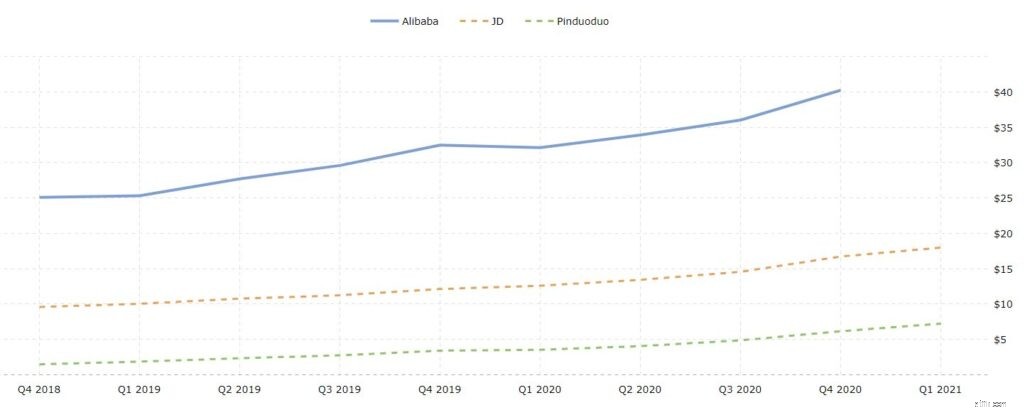

Medan Alibaba tar upp de flesta marknadsandelar på 69 % i termer av vinst för detaljhandel online, dess konkurrenter J.D. och Pinduoduo klipper sig inte.

JD.com är för närvarande Kinas näst största e-handelshandlare, med cirka 12 % av marknadsandelen. För att göra saken värre är Tencent också J.D.:s största intressent, vilket gör att J.D.-produkter kan visas på dess meddelandeplattform WeChat.

Pinduoduo är också en annan stor e-handelshandlare i Kina med cirka 8 % marknadsandel. Detta e-handelsföretag har också vuxit mycket snabbt tack vare sin affärsmodell för gruppköp där kunder bjuds in att bilda grupper med andra som är intresserade av samma produkt.

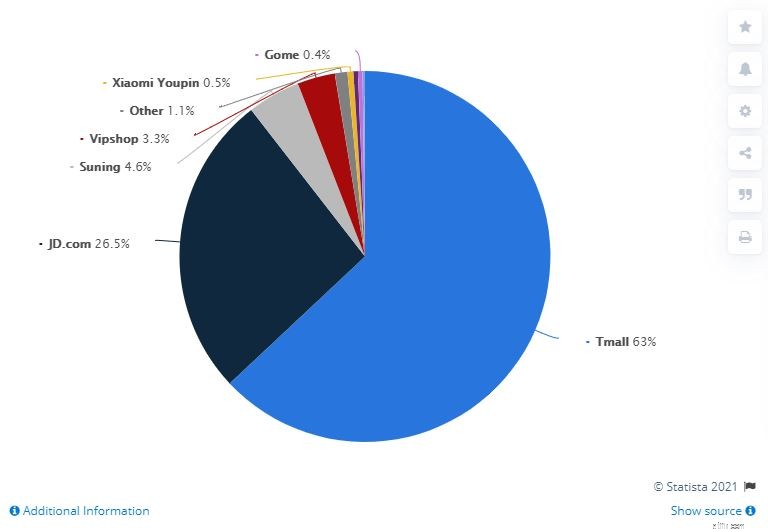

Här är ett annat diagram som visar uppdelningen av B2C-marknadsandelen online i Kina för första kvartalet 2021:

Tmall står för 63 % av alla transaktioner, för nu .

Det finns många sätt vi kan värdera Alibaba. För den här artikeln kommer jag helt enkelt att använda DCF-modellen från Finbox och dess P/E-tal.

Ändå kan du också bryta ner dess affärssegment och tilldela en värdering till varje bas på konkurrenternas marknadsvärde. Därifrån kan du uppskatta det totala potentiella värdet av Alibaba. Tja, jag kan ge dig ett värde som ligger runt $250 till $300 per aktie .

Baserat på Finboxs diskonterade kassaflödesmetod med en uppskattad intäkt på 5 års CAGR på 19,7 %, är dess verkliga värde runt 276,55 USD, vilket signalerar en uppsida på 28,8 % från det aktuella priset.

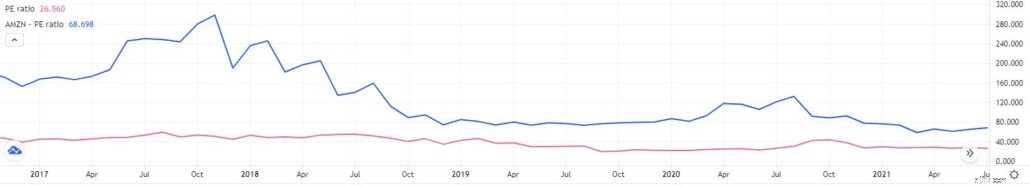

Baserat på Alibabas historiska P/E, är dess nuvarande P/E på 26 ungefär på sitt historiska genomsnitt, vilket kan signalera att det är rättvist värderat vid det här laget.

Men om vi jämför med Amazon, som har ett P/E på 68, är Alibaba väldigt undervärderat. Naturligtvis tror jag inte att det kommer att kunna nå samma P/E som Amazon på grund av risken förknippad med KKP.

När jag gjorde min research om Alibaba kunde jag känna mycket rädsla och osäkerhet från investerare. När man tittade på kommentarsektionerna var många skeptiska till KKP:s agerande och hur det var ute efter att döda Alibaba.

Som sagt, Alibaba är definitivt ett köp för mig . Jag tror, precis som många kinesiska aktier, att marknaden överdrivet diskonterar Alibaba. Det finns verkligen en viss risk på grund av den kinesiska regeringens osäkerhet, och marknaden bör diskontera detta från aktiekursen. Denna rabatt kan dock ha varit för mycket.

Ändå tror jag att Alibaba kommer att fortsätta att växa med en stark tillväxt medvind i sitt e-handels- och molnberäkningssegment. För investerare som håller fast vid Alibaba finns det ingen garanti när aktiekursen skulle gå upp eftersom marknaden kan förbli irrationell så länge den vill.

Detta högväxande företag har dock en hel del uppåtpotential i det långa loppet, vilket gör risken att belöna helt enkelt för övertygande för att jag inte ska missa det.

Hur är det med dig, vad tycker du om Alibaba?

Avslöjande:Jag har en position i Alibaba i skrivande stund.