På dess ansikte, Apple (AAPL, $308,95) kanske inte verkar vara din typiska "inkomstaktie."

För det första har AAPL:s direktavkastning inte sjunkit 2,4% någon gång under de senaste fem åren. Och en lång rally i Apple-aktien har drivit upp dess nuvarande avkastning till bara 1 %.

Apples intäktsström har länge varit klumpig och alltför beroende av iPhone-uppgraderingscykeln. Det är i allmänhet inte vad du vill se i en inkomstaktie. Helst producerar ett utdelningsinnehav stabila och förutsägbara kassaflöden som kommer in varje kvartal som en klocka.

Men med tanke på vår nuvarande lågräntemiljö, med obligationsräntor inte långt från alla tiders lägsta nivåer, bör utdelningsinvesterare ha ett öppet sinne när de bygger en inkomststrategi, särskilt om du fortfarande är några år ifrån att behöva pengarna.

"Pensionering kan pågå i år, till och med årtionden", säger Gregory Lindberg, en rådgivare för råvaruhandel baserad i San Francisco, Kalifornien. "Att enbart fokusera på nuvarande avkastning på bekostnad av tillväxt är ett recept på en nedslående pensionering."

Dessutom avslöjar en närmare titt under huven att Apple-aktien kan vara ett bättre inkomstorienterat portföljinnehav än det verkar vid första anblicken.

Apple är en av de stora tillväxthistorierna under de senaste två decennierna. Sedan början av 2006 har aktierna levererat en totalavkastning (kurs plus utdelning) på nästan 3 400 %. AAPL har mer än tredubblats sedan 2016, och det har fördubblats bara under det senaste året.

Det är extremt osannolikt att du skulle ha kunnat hitta sådan avkastning i en mindre riskabel utdelningsaktie med högre avkastning.

Den typen av returer kan naturligtvis inte vara för evigt.

Apples börsvärde är redan 1,4 biljoner dollar. Om den skulle öka med ytterligare 3 400 % skulle dess marknadsvärde vara större än USA:s nuvarande årliga BNP. Bolagets tillväxttakt är långsammare än för några år sedan. Du kan till och med hävda att Apples aktiekurs har kommit lite före sig själv och att det är dags för en korrigering.

Apples tillväxt kan dämpas mer under de kommande åren. Dess närvaro inom teknik och kommunikation, positioneringen som ett premiumvarumärke och dess rikliga kassaförråd (som skulle göra det möjligt för företaget att göra transformativa förvärv, eller åtminstone köpa tillbaka stora mängder av sina egna aktier) gör det dock troligt att AAPL kan fortsätta att generera konkurrenskraftig aktiekursuppskattning.

"Medan aktien har haft en massiv rally under det senaste året ... fortsätter vi att tro att detta är ett måste att äga aktie till vad vi skulle karakterisera som en transformerande 5G-supercykel under de kommande 12 till 18 månaderna med Apple som vårt favoritspel för 5G." skriver Wedbush-analytikern Dan Ives.

Ändå kommer inkomsterna att bli allt viktigare när dess glödheta tillväxt svalnar. Så var står Apple på den fronten?

Låt inte den låga avkastningen lura dig. Apple är inte slarvig på utdelningsfronten.

Den blygsamma nuvarande avkastningen på Apple-aktier beror inte på någon snålhet från Tim Cooks sida. Det beror snarare på att AAPL-aktier har exploderat högre. Kom ihåg:Dividendavkastningen är bara den aktuella årliga utdelningen dividerad med den aktuella aktiekursen. Så när priset stiger, sjunker avkastningen.

Men viktigast av allt, Apple levererar utdelningstillväxt.

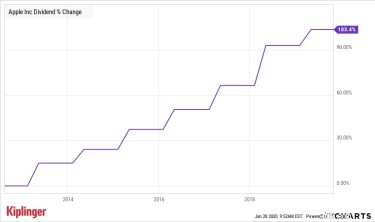

Sedan inledandet av sin utdelning i slutet av 2012 har Apple faktiskt höjt sin kvartalsutdelning med 103 %, vilket ger en sammansatt årlig utdelningstillväxt på cirka 10 %.

För att sätta det i perspektiv, överväg avkastningen på kostnaden . Hade du köpt Apple i augusti 2012 precis innan det betalade sin första utdelning, skulle dina AAPL-aktier ge en avkastning på 3,5 % baserat på din ursprungliga kostnad.

Det är inte högt i sig. Men det är mycket mer attraktivt än Apples aktieavkastning på nya pengar, och det är definitivt konkurrenskraftigt med tanke på dagens låga räntor.

Det finns gott om utrymme för fortsatt utdelningstillväxt också. Apple betalar bara ut ungefär en fjärdedel av sin vinst som utdelning – ett förhållande som det har hållit relativt stabilt de senaste fem åren. Apple kan eller kanske inte fortsätter att fylla sina inkomster på de senaste två decenniernas heta klipp. Men även vid långsammare vinstexpansion kan AAPL fortsätta att aggressivt öka sin utdelning med 5 % till 10 % årligen i flera år, om inte ett decennium eller mer.

Apple gör också förbättringar av sin verksamhet som borde göra utdelningsinvesterare nöjda. Historiskt sett har Apple nästan uteslutande varit ett hårdvaruföretag. Användare betalar högsta dollar för Apples telefoner, bärbara datorer och andra enheter på grund av deras upplevda kvalitet.

Det kan bli svårare att upprätthålla i framtiden, eftersom Samsung och Huawei tillverkar hårdvara som åtminstone är lika med (och utan tvekan bättre än) Apples. Den globala smartphonemarknaden håller också på att bli mättad, vilket innebär mindre tillväxt för branschen som helhet.

Men Apple såg den där handstilen på väggen för flera år sedan. Det är därför man offensivt har byggt ut sin Services-division – erbjudanden som App Store, iCloud, Apple TV+ och mer.

Från och med Apples sista kvartal av sitt räkenskapsår som avslutades september 2019, hade tjänsteintäkterna klättrat till rekordhöga 12,5 miljarder dollar, vilket motsvarar nästan 25 % av det totala. Det är en ökning från mindre än 20 % året innan, och du kan förvänta dig att den siffran fortsätter att stiga.

Under VD Satya Nadella revolutionerade Microsoft (MSFT) sig själv genom att avstå från konceptet med programvara som en produkt och istället sälja den som en tjänst. Kunder som kanske har uppgraderat sina operativsystem och kontorsprogram en gång vart tredje till femte år började istället betala företaget en månatlig prenumerationsavgift. Detta effektiviserade intäkterna och gjorde dem mycket mindre klumpiga.

Detta är vad Apple vill göra med att sälja musik, TV, datalagring och andra tjänster. Och det fungerar.

Så, hör Apples aktier hemma i en långsiktig utdelningsportfölj?

Ja, särskilt för investerare som är villiga att ta lite mer risk än stabila konsumentvaror och nyttoaktier.

Huruvida det är ett köp just nu beror på hur mycket av en premie du är villig att betala. Ändå, medan AAPL:s avkastning är blygsam, är dess utdelningsökning utmärkt, och företaget minskar betoningen på sin cykliska hårdvaruverksamhet till förmån för en mer stabil tjänstemodell.

Det låter bättre än att sträcka sig efter direktavkastning i en allmännyttig aktie med långsam tillväxt.

Vad är det högsta du kan få för arbetslöshetsersättning i Pennsylvania?

8 enkla sätt att göra ett bra intryck på några sekunder

De bästa och sämsta sakerna att köpa i september

Är Dixons Carphones aktiekurs en fallande kniv att fånga efter att ha rasat 20 %?

Här är vad det gör med din hjärna att titta på TV i Midlife