Bitcoin är känt för sina prisfluktuationer i berg-och-dalbana. När priset börjar sjunka överväger nervösa investerare om kortslutning av Bitcoin kan vara en lönsam handelsstrategi.

Även nu förblir ett antal marknadsanalytiker pessimistiska om krypton, trots en redan fantastisk förlust på nästan 75 procent från det högsta på $19 783,21 den 17 december 2018 .

$BTC

Jag lutar mig fortfarande baisse mot HTF:n. Jag tror att om vi tar ett steg till så toppar vi i gråzonen. Om vi gör en högre high, bra, kommer jag att vara hausse. Låt inte ditt ego eller något halsskägg på CT som skriker "REKT" hindra dig från att röra dig med priset. Fokusera bara på diagrammet. pic.twitter.com/YhfpN9HSwb— Mayne (@Tradermayne) 11 februari 2019

En björnmarknad ger ytterligare möjligheter till vinst när värdet på BTC sjunker. Ändå är det viktigt att förstå denna avancerade strategi till fullo innan den omsätts i praktiken, eftersom den också medför betydande risker.

Den största oro för dem som funderar på att korthandla någon tillgång är den inbyggda tröskeln för din potentiella avkastning. Om priset på Bitcoin skulle nå noll, skulle detta skapa ett tak för beloppet du skulle vinna.

Du bör också ta hänsyn till att om trenden skulle gå emot dig, finns det inget motstående värdetak för att kompensera för eventuella efterföljande förluster. Vissa instrument uppvisar dock ett cykliskt mönster av toppar och dalar som gör korthandel till ett värdefullt verktyg.

Här är flera smarta sätt att korta Bitcoin, vilket borde bidra till att göra investeringar på en nedåtgående marknad enklare.

När det kommer till de mest populära digitala valutorna, ibland är det smartaste draget att veta när man ska kliva av när det börjar ta ytterligare en vild tur.

Om du redan har hoppat in på kryptovalutamarknaden kan du dra nytta av förväntade förändringar genom att sälja dina innehav när du känner att en uppåtgående trend har nått toppen.

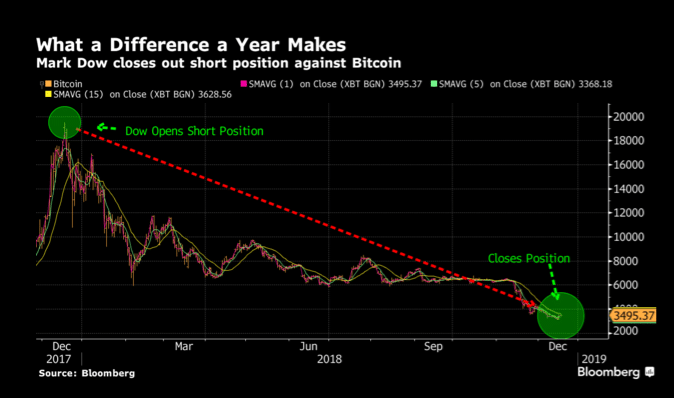

Denna strategi ledde till stora vinster för den tidigare IMF-ekonomen Mark Dow, som välkände stängde en enorm korthandel efter ett år. I en intervju med Bloomberg skyllde Dow bubblan på att människor "tror på berättelsen" och att de inte riktigt förstår tekniken bakom Bitcoin.

Även om XTP/USD tog ett rejält dyk under 2018, visar historien oss att det mycket väl kan ske en comeback i framtiden, så du bör alltid leta efter nästa chans att återinvestera. Sedan, när krypton stabiliseras på en lägre nivå, kan du köpa fler tokens till lägre kostnad.

Fördelen är att med det här scenariot riskerar du inte en förlust. Istället, om du missbedömde trenden, kommer du bara att ha mindre vinst än om du hade stannat kvar.

Flera börser och mäklare erbjuder Bitcoin-terminer. Denna typ av kontrakt skapades ursprungligen som försäkring för varor som upplevde frekventa prisfluktuationer.

För att korta ett terminskontrakt skulle du åta dig att sälja en viss mängd BTC på ett visst datum till dagens pris, medan en annan investerare åtar sig att köpa samma summa samma dag till priset på det framtida datumet.

Om tillgångens värde sjunker vid slutet av kontraktet skulle du tjäna skillnaden mellan köppriset och försäljningspriset.

Om du gillar idén att shorta Bitcoin med ett terminskontrakt, men föredrar att inte fysiskt inneha tokens, kan du vara en bra kandidat för CFD-handel.

Det här verktyget fungerar enligt en liknande princip, i det att köparen går med på att betala säljaren skillnaden mellan det aktuella priset på en angiven mängd Bitcoin och det framtida priset vid ett överenskommet datum i framtiden.

Beloppet som växlas baseras dock enbart på prisrörelser istället för att överföra äganderätten till fysiska varor. En fördel med detta investeringsinstrument framför terminer är att CFD:er ofta tillåter parterna att avsluta ett kontrakt tidigt.

Ett antal företag söker myndighetstillstånd för att erbjuda denna typ av produkt, som snart bör få en bredare användning.

Det är vanligt att investerare spekulerar i när nästa BTC-bubbla kommer att spricka. Medan förutsägelsemarknader har varit i drift i decennier, är den unika decentraliserade karaktären hos Kryptovalutor Kryptovalutor Genom att använda kryptografi är virtuella valutor, kända som kryptovalutor, nästan förfalskningssäkra digitala valutor som är byggda på blockchain-teknik. Blockchain-tekniken består av decentraliserade nätverk och övervakas inte av en central myndighet. Därför fungerar kryptovalutor i en decentraliserad karaktär som teoretiskt gör dem immuna mot statlig inblandning. Termen kryptovaluta härrör från ursprunget till de krypteringstekniker som används för att säkra de nätverk som används för att autentisera blockchain-teknik. Kryptovalutor kan ses som system som accepterar onlinebetalningar som betecknas som "tokens". Tokens representeras som interna huvudbokposter i blockkedjeteknik medan termen krypto används för att avbilda kryptografiska metoder och krypteringsalgoritmer som offentlig-privata nyckelpar, olika hashfunktioner och en elliptisk kurva. Varje kryptovalutatransaktion som sker loggas i en webbaserad reskontra med blockchain-teknik. Dessa måste sedan godkännas av ett disparat nätverk av individuella noder (datorer som upprätthåller en kopia av reskontran). För varje nytt block som genereras måste blocket först autentiseras och bekräftas "godkänt" av varje nod, vilket gör det nästan omöjligt att förfalska transaktionshistoriken för kryptovalutor. Världens första kryptobitcoin blev den första blockkedjebaserade kryptovalutan och är än i dag fortfarande den mest efterfrågade kryptovalutan och den mest uppskattade. Bitcoin bidrar fortfarande med majoriteten av den totala marknadsvolymen för kryptovaluta, även om flera andra kryptor har vuxit i popularitet under de senaste åren. Efter Bitcoins kölvatten blev upprepningar av Bitcoin utbredd vilket resulterade i en mängd nyskapade eller klonade kryptovalutor. Tävlande kryptovalutor som uppstod efter Bitcoins framgång kallas "altcoins" och de refererar till kryptovalutor som Bitcoin, Peercoin, Namecoin, Ethereum, Ripple, Stellar och Dash. Kryptovalutor lovar ett brett utbud av tekniska innovationer som ännu inte har strukturerats för att bli till. Förenklade betalningar mellan två parter utan behov av en mellanhand är en aspekt medan utnyttjande av blockchain-teknik för att minimera transaktions- och behandlingsavgifter för banker är en annan. Givetvis har kryptovalutor också sina nackdelar. Detta inkluderar frågor om skatteflykt, penningtvätt och andra olagliga onlineaktiviteter där anonymitet är en förödande ingrediens i uppmärksamma och bedrägliga aktiviteter. Genom att använda kryptografi är virtuella valutor, kända som kryptovalutor, nästan förfalskningssäkra digitala valutor som är byggda på blockchain-teknik. Blockchain-tekniken består av decentraliserade nätverk och övervakas inte av en central myndighet. Därför fungerar kryptovalutor i en decentraliserad karaktär som teoretiskt gör dem immuna mot statlig inblandning. Termen kryptovaluta härrör från ursprunget till de krypteringstekniker som används för att säkra de nätverk som används för att autentisera blockchain-teknik. Kryptovalutor kan ses som system som accepterar onlinebetalningar som betecknas som "tokens". Tokens representeras som interna huvudbokposter i blockkedjeteknik medan termen krypto används för att avbilda kryptografiska metoder och krypteringsalgoritmer som offentlig-privata nyckelpar, olika hashfunktioner och en elliptisk kurva. Varje kryptovalutatransaktion som sker loggas i en webbaserad reskontra med blockchain-teknik. Dessa måste sedan godkännas av ett disparat nätverk av individuella noder (datorer som upprätthåller en kopia av reskontran). För varje nytt block som genereras måste blocket först autentiseras och bekräftas "godkänt" av varje nod, vilket gör det nästan omöjligt att förfalska transaktionshistoriken för kryptovalutor. Världens första kryptobitcoin blev den första blockkedjebaserade kryptovalutan och är än i dag fortfarande den mest efterfrågade kryptovalutan och den mest uppskattade. Bitcoin bidrar fortfarande med majoriteten av den totala marknadsvolymen för kryptovaluta, även om flera andra kryptor har vuxit i popularitet under de senaste åren. Efter Bitcoins kölvatten blev upprepningar av Bitcoin utbredd vilket resulterade i en mängd nyskapade eller klonade kryptovalutor. Tävlande kryptovalutor som uppstod efter Bitcoins framgång kallas "altcoins" och de refererar till kryptovalutor som Bitcoin, Peercoin, Namecoin, Ethereum, Ripple, Stellar och Dash. Kryptovalutor lovar ett brett utbud av tekniska innovationer som ännu inte har strukturerats för att bli till. Förenklade betalningar mellan två parter utan behov av en mellanhand är en aspekt medan utnyttjande av blockchain-teknik för att minimera transaktions- och behandlingsavgifter för banker är en annan. Givetvis har kryptovalutor också sina nackdelar. Detta inkluderar frågor om skatteflykt, penningtvätt och andra olagliga onlineaktiviteter där anonymitet är en förödande ingrediens i uppmärksamma och bedrägliga aktiviteter. Läs denna term gör villkorad investering särskilt intressant.

Denna handelsmetod är ofta mindre komplicerad än de som involverade att köpa och sälja tokens eller CFD:er eftersom du är mer intresserad av prisriktningen än av en specifik rörelsestorlek .

Även om de flesta butiker som erbjuder evenemangsderivat tillåter dig att lägga till nya poster bör det vara relativt lätt att hitta en befintlig förutsägelse som antyder att priset för BTC kommer att falla.

Token-entusiaster kanske föredrar att hålla sig till kryptobörshandel när de kortsluter Bitcoin. Börser har stöd av ett antal stora namn, som Tyler Winklevoss, medgrundare av Gemini Exchange. Förra året, när priset började sjunka, skröt Winklevoss till Microsofts vd Bill Gates att hans plattform förenklade kortslutning av XBT.

Kära @BillGates det finns ett enkelt sätt att korta bitcoin. Du kan korta #XBT, @CBOE Bitcoin (USD) Futures-kontraktet, och lägga dina pengar där din mun är! cc @CNBC @WarrenBuffett https://t.co/4JIhF5vWsZ

— Tyler Winklevoss (@tylerwinklevoss) 7 maj 2018

Många av dessa företag ger investerare tillgång till Leverage Hävstång Inom finansiell handel är hävstång ett lån som tillhandahålls av en mäklare, vilket underlättar för en handlare att kunna kontrollera en relativt stor summa pengar med en betydligt mindre initial investering. Hävstång tillåter därför handlare att göra en mycket större avkastning på investeringen jämfört med handel utan någon hävstångseffekt. Handlare försöker tjäna pengar på rörelser på finansiella marknader, såsom aktier och valutor. Handel utan hävstång skulle avsevärt minska de potentiella belöningarna, så handlare måste förlita sig på hävstång för att göra finansiell handel lönsam. Generellt gäller att ju högre fluktuation ett instrument har, desto större potentiell hävstång erbjuder mäklare. Den marknad som erbjuder mest hävstång är utan tvekan valutamarknaden, eftersom valutafluktuationer är relativt små. Naturligtvis kan handlare välja sin hävstångseffekt på sitt konto, vilket vanligtvis varierar från 1:50 till 1:200 på de flesta valutamäklare, även om många mäklare nu erbjuder upp till 1:500 hävstång, vilket innebär för varje valutaenhet som sätts in av handlaren, de kan kontrollera upp till 500 enheter av samma valuta. Till exempel, om en handlare skulle sätta in $1000 till en valutamäklare som erbjuder 500:1 hävstång, skulle det innebära att handlaren kunde kontrollera upp till femhundra gånger sin initiala utgift, det vill säga en halv miljon dollar. På samma sätt, om en investerare som använder ett hävstångskonto på 1:200, handlade med $2000, betyder det att de faktiskt skulle kontrollera $400,000, det vill säga låna ytterligare $398,000 från mäklaren. Om man antar att denna investering stiger till $402 000 och handlaren stänger sin handel, betyder det att de skulle ha uppnått en 100% ROI genom att lägga in $2000. Med hävstång är potentialen för vinst tydlig att se. På samma sätt ger det också upphov till möjligheten att förlora en mycket större del av sitt kapital, eftersom om värdet av tillgången hade vänts mot handlaren, kunde de ha förlorat hela sin investering. FX Regulators Clamp Down on Leverage Offered by Brokers flera tillsynsmyndigheter, inklusive Storbritanniens Financial Conduct Authority (FCA) vidtog väsentliga åtgärder för att skydda privatkunder som handlar med rullande spotvalutor och CFD:er (contracts for difference). Åtgärderna följde efter år av diskussion och resultatet av en studie som visade att den stora majoriteten av mäklarkunderna förlorade pengar. Reglerna fastställde ett hävstångstak på 1:50 med nyare kunder begränsad till 1:25 hävstång. Inom finansiell handel är hävstång ett lån som tillhandahålls av en mäklare, vilket underlättar för en handlare att kunna kontrollera en relativt stor summa pengar med en betydligt mindre initial investering. Hävstång tillåter därför handlare att göra en mycket större avkastning på investeringen jämfört med handel utan någon hävstångseffekt. Handlare försöker tjäna pengar på rörelser på finansiella marknader, såsom aktier och valutor. Handel utan hävstång skulle avsevärt minska de potentiella belöningarna, så handlare måste förlita sig på hävstång för att göra finansiell handel lönsam. Generellt gäller att ju högre fluktuation ett instrument har, desto större potentiell hävstång erbjuder mäklare. Den marknad som erbjuder mest hävstång är utan tvekan valutamarknaden, eftersom valutafluktuationer är relativt små. Naturligtvis kan handlare välja sin hävstångseffekt på sitt konto, vilket vanligtvis varierar från 1:50 till 1:200 på de flesta valutamäklare, även om många mäklare nu erbjuder upp till 1:500 hävstång, vilket innebär för varje valutaenhet som sätts in av handlaren, de kan kontrollera upp till 500 enheter av samma valuta. Till exempel, om en handlare skulle sätta in $1000 till en valutamäklare som erbjuder 500:1 hävstång, skulle det innebära att handlaren kunde kontrollera upp till femhundra gånger sin initiala utgift, det vill säga en halv miljon dollar. På samma sätt, om en investerare som använder ett hävstångskonto på 1:200, handlade med $2000, betyder det att de faktiskt skulle kontrollera $400,000, det vill säga låna ytterligare $398,000 från mäklaren. Om man antar att denna investering stiger till $402 000 och handlaren stänger sin handel, betyder det att de skulle ha uppnått en 100% ROI genom att lägga in $2000. Med hävstång är potentialen för vinst tydlig att se. På samma sätt ger det också upphov till möjligheten att förlora en mycket större del av sitt kapital, eftersom om värdet av tillgången hade vänts mot handlaren, kunde de ha förlorat hela sin investering. FX Regulators Clamp Down on Leverage Offered by Brokers flera tillsynsmyndigheter, inklusive Storbritanniens Financial Conduct Authority (FCA) vidtog väsentliga åtgärder för att skydda privatkunder som handlar med rullande spotvalutor och CFD:er (contracts for difference). Åtgärderna följde efter år av diskussion och resultatet av en studie som visade att den stora majoriteten av mäklarkunderna förlorade pengar. Reglerna fastställde ett hävstångstak på 1:50 med nyare kunder begränsad till 1:25 hävstång. Läs denna term, som låter dig kontrollera fler positioner än vad som kan täckas av beloppet på ditt investeringskonto.

Till exempel, om du shortar en position på 10 000 $ XBT/USD med 5:1 hävstång, behöver du bara ge börsen en insättning eller marginal , på $2000.

Fördelen är att om du gissar rätt, och priset sjunker, skulle du få en vinst som är fem gånger större än vad du skulle tjäna utan att använda hävstång.

Nackdelen är att om marknaden rör sig mot dig utsätts du för en fem gånger större förlust. Ett annat hinder för många handlare är tillgängligheten.

Många jurisdiktioner har förbjudit att gå short när man använder börser på grund av exponeringsnivån som introduceras när shorting kombineras med handel på marginal.

För de som är medvetna om riskerna kan brist på kryptovalutor ge extra fördelar som inte är tillgängliga med den grundläggande strategin "köp lågt, sälj högt". Många BTC-investerare har även andra digitala tillgångar som är föremål för liknande marknadskrafter.

Att förkorta Bitcoin samtidigt som du går långt på en annan tillgång med en gratis prisriktning, som Ethereum, kan hjälpa till att diversifiera din portfölj.

Dessutom drar vissa kryptoskattestrategier fördel av tillgångsdevalvering "på papper" för att kompensera kortsiktiga kapitalvinster. Naturligtvis bör handlare konsultera professionella skatterådgivare innan de öppnar en position med detta mål i åtanke.

Det här inlägget skrevs av ADSS Research Team.