Först föreslogs 1955 av Milton Friedman, ett inkomstandelsavtal (ISA) är ett alternativ till traditionella lån för studenter när de finansierar sina högskoleutbildningar. Istället för att låna pengar ingår eleven ett avtal med sin skola (eller någon annan institution) där eleven går med på att betala en procentandel av sin framtida inkomst under en viss tid. Med andra ord finansierar studenten effektivt sin utbildning med hjälp av eget kapital (i själv ), snarare än skuld.

Fördelen med ISA, åtminstone i teorin, är att som med andra typer av kapitalfinansiering (mot skuld) kan studenten se till att betalningarna för att finansiera sin utbildning förblir en rimligt hanterbar andel av sin inkomst och undvika att komma till en punkt där de har inte råd att betala sina månatliga studielån. Förbehållet är dock att federala studielån redan har inkomstkänsliga funktioner för att skydda mot att betalningar av studielån blir onödigt betungande, och som det visar sig är federala studielånsprogram faktiskt fler gynnsamma framför ISA för låginkomststudenter. Vilket innebär att det, beroende på studentens specifika omständigheter, kanske inte är så enkelt som det verkar att svara på frågan om eget kapital framför skuld.

I det här inlägget, Derek Tharp – huvudforskare på Kitces.com och biträdande professor i finans vid University of Southern Maine – undersöker inkomstandelsavtal och fördjupar sig i frågan om hur de står sig jämfört med, och när de kan vara ett bättre alternativ, framför ett mer traditionellt lån för studenter som vill finansiera college.

Som en utgångspunkt för att jämföra de två alternativen kan vi beräkna skillnaden i nettonuvärdet av kassaflöden som är ett resultat av att använda en ISA jämfört med att ta ett studielån, med den viktiga varningen att ett inkomstandelsavtal kommer att ha olika kurser och villkor beroende på studentens huvudämne på grund av olika jobbutsikter och beräknade inkomster i olika branscher. Så till exempel kommer en engelsk major, vars priser och villkor ligger i den mindre fördelaktiga delen av ISA-spektrumet, att få andra villkor än en Aerospace Engineering major, som ligger i den mest fördelaktiga delen av ISA-spektrumet.

Med hjälp av några antaganden baserade på ISA som erbjuds av Purdue Research Foundation (en ledande innovatör inom denna nya typ av finansiering), tyder hypotetiska kassaflödesprognoser på att studenter i allmänhet kommer att gå före när de använder ett federalt lån jämfört med en ISA. Fallet är dock mindre tydligt när man jämför ISA med privatlån. Eftersom privatlån inte har några av samma inkomstkänsliga egenskaper som federala lån, kan ISA:er ge ett visst skydd mot nackdelar, men kan också göra det till en betydande kostnad förutsatt att en student så småningom tjänar en inkomst som är ungefär genomsnittlig eller högre inom sitt område.

Förbehållet är dock att ISA ger en betydande möjlighet att engagera sig i negativt urval (ett problem som ISA-leverantörer måste lösa om dessa arrangemang kommer att vara genomförbara på lång sikt). Närhelst elever har privat information om sig själva och sin framtid karriärönskningar som en motpart omöjligt kan känna till (t.ex. en önskan att bli hemmavarande förälder strax efter examen eller en önskan att arbeta inom ett område med väsentligt lägre lön än vad som är normalt för en examen med sin examen ... och därmed inte förväntar mig inte att ha alla inkomster som kan "delas" tillbaka till långivaren), ser ISA:er relativt mer attraktiva ut. Dessutom, beroende på hur "inkomst" definieras i en ISA (som bara verkar vara W-2- och Schedule C-inkomst i Purdue-avtalet), kan ISA:er se attraktiva ut för studenter som arbetar inom otraditionella områden eller som kan strukturera sin inkomst som något som inte uppfyller en ISA-definition av inkomst (t.ex. "passiva" hyresintäkter behandlas inte som förvärvsinkomster för ISA-återbetalningssyften).

Den viktigaste punkten är dock helt enkelt att även om en högskola med "kapitalfinansiering" med en ISA intuitivt kan tyckas vara ett gynnsamt alternativ till studielån, slår inte fördelarna ut när vi börjar titta på de totala kostnaderna och den inverkan de har på framtida kassaflöden. Och även om ISA kan ge ett visst avsevärt skydd på nedsidan jämfört med privata lån, kommer det skyddet till en betydande långsiktig kostnad om studenten tjänar åtminstone en genomsnittlig inkomst inom sitt valområde. Med andra ord, svaret på frågan om när det skulle vara bättre att finansiera en högskoleutbildning med "equity" i en students framtida inkomst är rungande:sällan. Istället är det oftast bättre att helt enkelt ägna sig åt finansiering med fast skuld för att finansiera en students långsiktiga uppåtriktade karriärpotential!

Derek Tharp, ledande forskare på Kitces.com och biträdande professor i finans vid University of Southern Maine. Utöver sitt arbete på den här webbplatsen hjälper Derek kunder genom sitt RIA Conscious Capital. Derek är en certifierad finansiell planerare och tog sin doktorsexamen. i personlig ekonomisk planering vid Kansas State University. Han kan nås på derek@kitces.com.

Läs mer av Dereks artiklar här.

Ett inkomstandelsavtal (ISA) är ett avtal som en student ingår med sin skola (eller någon annan institution) som förpliktar eleven att lämna över en viss procent av sin framtida inkomst i utbyte mot dollar att lägga till sin utbildning idag. I praktiken liknar det att erbjuda eget kapital i sig själv (dvs en andel av individens framtida inkomster), i motsats till traditionell skuldfinansiering av högre utbildning via studielån.

Vissa förespråkare hävdar att inkomstdelningsarrangemang är överlägsna studieskuldfinansiering, eftersom den framtida skulden är fastställd som en procentandel av inkomsten och därför automatiskt kommer att justeras uppåt – eller kanske ännu viktigare, nedåt om det behövs – i enlighet med studentens faktiska ekonomiska resultat. Med andra ord, genom att gå med på att betala en fast procentandel av ens inkomst kan studenter säkerställa att deras studiefinansieringsskyldigheter aldrig kommer att överstiga någon fördefinierad (procentuell) tröskel av deras totala inkomst i framtiden.

För att illustrera, anta att Johns universitet går med på att tillhandahålla lite finansiering i utbyte mot 5% av hans framtida inkomst under 10 år. Med ett traditionellt lån (t.ex. ett privat studielån) kan John vara skyldig upp till 100 % av sin inkomst eller mer om hans inkomst är tillräckligt låg. Men med en ISA kan han vara säker på att han aldrig kommer att vara skyldig mer än 5 % av sin inkomst. Så i händelse av att han kämpar för att hitta ett jobb efter examen och är undersysselsatt och tjänar 25 000 USD per år, kan John åtminstone veta att han bara kommer att behöva betala tillbaka 1 250 USD under sitt första år efter examen (och det året kommer att räknas som en hela årets återbetalningar, vilket betyder att John är 1/10 e på vägen mot att betala av sin utbildning efter att ha betalat tillbaka endast $1 250).

Som ett resultat minskar ISA, åtminstone i teorin, den potentiella risken för John att bli alltför belastad av kostnaden för att finansiera sin utbildning. Men verkligheten är att inte alla studielån är strukturerade som ett "traditionellt" lån. I synnerhet federala studielån redan har liknande inkomstkänsliga komponenter inbyggda. Faktum är att många av funktionerna i studielån för att skydda låginkomsttagare är fler gynnsamma för studenter än de villkor som är förknippade med ISA!

Icke desto mindre har ISA:er några unika egenskaper som kan vara användbara när de används under rätt omständigheter ... vilket väcker frågan:när skulle det vara bättre att använda studielån (och finansiera utbildning med skuld), och när kan det faktiskt vara bättre att använda den nya ISA-strukturen (och finansiera utbildning med "equity" i elevens framtida inkomster) istället?

Konceptuellt har inkomstandelsavtal (ISA) en lång historia. I en uppsats från 1955 med titeln The Role of Government in Education Milton Friedman föreslog att "köpa aktier" i individer som ett sätt att finansiera högre utbildning kunde vara ett fördelaktigt arrangemang. Yale experimenterade inte så framgångsrikt med ISA på 70-talet, och på senare tid har delstater, universitet och privata långivare alla undersökt sätt på vilka ISA kan användas för att finansiera högre utbildning.

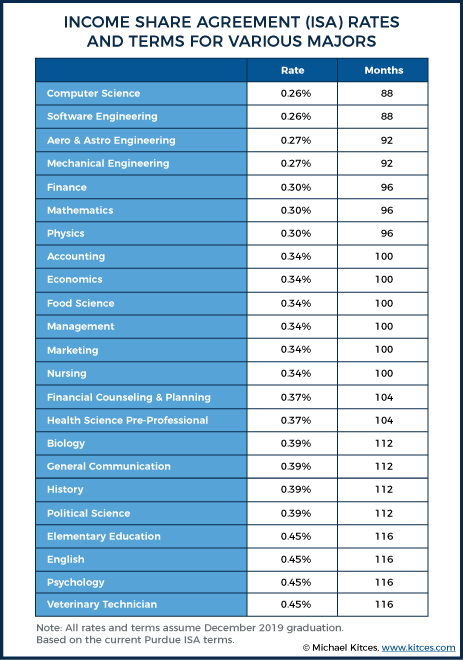

Ett viktigt sätt på vilket många ISA skiljer sig från federala studielån är att studenter kan debiteras olika priser (dvs. olika procentandelar av framtida inkomster i utbyte mot samma summa dollar) baserat på olika faktorer, inklusive det område där de studerar . Så till exempel kan två studenter vid Purdue University (som, via Purdue Research Foundation, har varit en av pionjärerna i att utveckla moderna ISA), som båda förväntar sig att ta examen i december 2019, betala följande priser i utbyte mot 1 000 USD till lägga till undervisning:

Dessa priser och varaktighet för betalningar varierar beroende på att engelska majors och flygingenjörer har olika inkomster vid examen, olika sannolikheter att vara arbetslös eller undersysselsatt, olika framtida inkomstbanor etc. Enligt Purdues ISA-jämförelseverktyg kan en engelsk major förvänta sig att tjäna cirka 31 000 USD vid examen, medan en flygingenjör kan förvänta sig att tjäna cirka 62 000 USD. Inte överraskande kan flygingenjörer därför få ISA-satser nära ½ av vad engelska majors måste betala (eftersom det fortfarande ger ungefär samma summa till långivaren som erbjuder ISA).

Diagrammet nedan ger en känsla av hur mycket olika majors skulle betala under en ISA, per studieområde (baserat på Pursues ISA-program). I varje fall tillhandahålls de satser och villkor för framtida inkomstdelning som krävs för att finansiera 1 000 USD i utgifter:

Som diagrammet ovan indikerar kan hårda vetenskaper och de mer kvantitativa tillämpade områdena finansiera sin utbildning till lägsta inkomstandelar, medan humaniora och andra lägre betalda områden måste "dela" en större del av sin inkomst.

(Intressant nog kommer "Finansiell rådgivning och planering" nära mitten av de övervägda huvudområdena. Eftersom ekonomisk planering och finansiell rådgivning båda är ganska olika när det gäller deras förväntade intjäningsbana efter examen, kan detta vara ett exempel på ett fall där detta genomsnittliga pris är mer attraktivt för blivande finansiella rådgivare och mindre attraktivt för blivande finansplanerare.)

När eleverna går vidare genom sina akademiska karriärer kommer alla ISA-förpliktelser att läggas på varandra. Dessutom kommer priserna ofta att variera beroende på vilket år finansieringen tas ut. Så t.ex. kan en flygingenjör i andraårsåldern på Purdue (ISA-finansiering på Purdue är inte tillgänglig för nybörjare) faktiskt behöva betala 0,40 % för att låna 1 000 USD, medan juniorer och seniorer kan vara skyldiga 0,30 % respektive 0,27 % (alla värden) vid 92 månaders återbetalning). Om vi antar att en student behövde låna 10 000 USD per år för sina sista tre år av sin utbildning, skulle de vara skyldiga totalt 9,7 % av sin inkomst vid examen (0,4*10+0,3*10+0,27*10). Finansiärer kan i allmänhet ange ett maximalt belopp av ens framtida inkomst som kan förpliktas till alla ISA; enligt Purdue-avtalet är taket 15 % enligt Purdue-avtalet.

Noterbart är att de flesta program också har ett "betalningstak", vanligtvis upp till 2,5x av det ursprungliga beloppet som betalas för ens utbildning (Purdue råkar begränsa betalningarna till 2,5x det belopp som betalas för ens utbildning). Detta tak är viktigt som ett sätt att sätta en rimlig gräns för hur mycket någon skulle behöva betala i händelse av att de tjänar mycket efter examen, och även för att försöka undvika att avskräcka deltagande i första hand från dem som känner de kan ha högre inkomster i framtiden.

Till exempel hjälper tak för att säkerställa att om flygingenjören i exemplet ovan hamnade i skuld till 10 % av sin inkomst efter att ha tagit ut olika ISA under hela sin utbildning, skulle de faktiskt inte sitta fast med en återbetalningsskyldighet på 10 miljoner dollar i händelse av att de tjänade 100 miljoner dollar som en del av en framgångsrik startup. Istället kunde de köpa sig själva ur ISA genom att betala mellanskillnaden mellan 2,5 gånger det belopp som de fördelade (plus avgifter) för att betala undervisningen i första hand och eventuella inkomstdelningsbetalningar som de redan hade gjort.

Till exempel, om John lånade totalt 10 000 USD under det sista året av sin utbildning och behövde köpa ut sig själv under sitt första återbetalningsår, skulle han behöva betala tillbaka totalt 25 000 USD och betala 15 000 USD i ränta på en lån på 25 000 USD är ungefär som att betala en årlig ränta på 150 %!

Som exemplet ovan visar, blir det fortfarande dyr finansiering att behöva köpa ut en ISA. Faktum är att, om man antar att en ISA togs ut under ens sista studieår, skulle sådana 2,5x buyouts kunna likna en effektiv årlig ränta som sträcker sig från 9,6 % till 150 %, beroende på när uppköpet inträffade – men detta kan vara en potentiella övre gränskostnader som är acceptabel (trots allt gäller den bara när individen själv också har en betydande karriäruppsida), med tanke på det negativa skydd som det ger.

Även om ISA:er kan variera avsevärt från en leverantör till nästa, kan en titt på några av de specifika termerna i Purdues ISA hjälpa till att ge en allmän förståelse för hur ISA:er kan hantera några vanliga frågor som dyker upp.

Till exempel, kan individer bara registrera sig för en ISA i hopp om att aldrig arbeta och aldrig betala tillbaka något? Nej, eller åtminstone inte över den initialt definierade termen. Individer kan inte komma ur sin ISA-plikt bara genom att koppla av och ta tid från arbetsstyrkan. Det finns olika triggers för anstånd som kan förlänga ens betalning. Enligt Purdues avtal startar ens klocka inte förrän efter en första sexmånaders uppskovsperiod efter examen (eller sjunker under halvtidsregistrering). Efter denna första uppskovsperiod måste individer antingen vara heltidsanställda (i genomsnitt 35 timmar eller mer), deltidsanställda och tjäna mer än 20 000 USD per år, eller arbetslösa och aktivt söka arbete för att deras klocka ska fortsätt ticka.

De som tar ledigt från arbetskraften (t.ex. för att ta hand om ett barn, sjukdom etc.) behöver inte göra några utbetalningar, men deras mandatperiod förlängs också. Purdues ISA tycks dock antyda att den maximala förlängningstiden är 60 månader, vilket tycks antyda att liknande strukturerade ISA:er kan bli mycket attraktiva för individer som vill (eller planerar att) tillbringa betydande tid utanför arbetsstyrkan för att uppfostra barn (även om man skulle kunna tro att ISA-leverantörer måste hitta ett sätt att ta itu med detta på längre sikt, annars kommer negativt urval att göra dem ekonomiskt olönsamma?).

Noterbart är att Purdues ISA eliminerar alla månatliga betalningsförpliktelser för alla som arbetar heltid och tjänar mindre än $20k, samtidigt som de fortfarande tillåter dem att samla på sig krediter för dessa månader för att uppfylla sin ISA. I kombination med kreditering av tid till dem som är arbetslösa men aktivt söker arbete, ger avtal strukturerade liknande Purdue ISA en bra stötdämpning i händelse av att någon verkligen råkar ut för svåra tider.

Noterbart är att under Purdue ISA är 20 000 $ en svår brytpunkt (dvs. det finns ingen gradering eller proportionella betalningar på någon sida av 20 000 $ inkomst), vilket kan skapa några perversa incitament. Så om en student har deltagit i ISA upp till den grad att han är skyldig 15% av sin inkomst efter examen (det maximala Purdue ISA-tillståndet), skulle studenten vara skyldig $0 om deras inkomst var $19.999, men $3.000 om deras inkomst är $20.000. Detta skapar effektivt en otroligt hög marginalskattesats för vissa låginkomsttagare och är ytterligare ett exempel på "fattigdomsfällor" som oavsiktligt kan resultera i marginalskattesatser på 80 % eller högre för låginkomstpersoner.

Även om Purdues definition av "arbetsinkomst" i deras ISA verkar vara daterad (förmodligen deras hänvisning till att summera raderna 7 och 12 och ens formulär 1040 hänvisar till 2017 års version av formulär 1040 innan den reviderades för 2018), inkomsten de är intresserade av. in tycks endast vara W-2-löner och schema C-inkomster för individen som undertecknade ISA-avtalet (dvs. makens löner räknas inte, inte heller kapitalvinster eller pass-through eller andra passiva affärsinkomster rapporterade i schema E).

(Obs:Även om det kanske inte är möjligt för många individer som inte har någon annan form av ekonomiskt stöd, kan någon som tjänar upp till $38 999 [eller $57 999 med en kvalificerad 403(b)/457(b) kombination] överväga maximera sitt bidrag på 401 000 för att sänka sin W-2-inkomst till 19 999 USD och därför undvika vad som skulle ha varit maximalt cirka 5 850 USD [eller 8 700 USD] i ISA-förpliktelser [förutsatt en inkomstandel på 15 %] samtidigt som de tjänar ett helt års kredit. Naturligtvis kan det vara svårt för en enskild inkomst, men sådana strategier kan fungera särskilt bra för hushåll med dubbla inkomster.)

Ur ett skatteperspektiv är det inte klart hur ISA-fonder kommer att beskattas. Medan Purdue-kontraktet noterar denna osäkerhet angående den eventuella beskattningen, föreslår avtalet att individer som så småningom betalar tillbaka mindre än de ursprungligen fick kommer att behöva behandla skillnaden som vanlig inkomst i slutet av avtalsperioden. Detta skiljer sig väsentligt från den skattefria behandlingen av federala lån som efterges under program som public service loan forgiveness (PSLF), och kan vara en otäck överraskning för individer som har litet kassaflöde att potentiellt finansiera en potentiellt betydande skatteskuld i slutet av deras avtal (dock liknar detta hur efterlåtelse av många andra federala lån behandlas).

Det amerikanska utbildningsdepartementet erbjuder studielån med fast ränta till berättigade låntagare. Den vanligaste typen av federala lån är de som sprids via det "direkta" låneprogrammet (det följande täcker inte direkta PLUS eller direkt konsolideringslån). Dessa lån är tillgängliga som antingen direkt subventionerade (ränta som uppbärs under skolan eller uppskov betalas av regeringen) eller direkt osubventionerad (upplupen ränta betalas av individen), med aktuella räntor (från 7/1/18 till 7/ 1/19) på 5,05 % för grundutbildning och 6,60 % för doktorander för både subventionerade och osubventionerade lån. Standard återbetalningsscheman för direktlån är 10-årsperioder, så studenter som gör alla sina betalningar kommer att ha eliminerat sina studielån 10 år efter examen.

En ytterligare fördel med Direct Federal studielån är dock att studenter i allmänhet har tillgång till olika "inkomstdrivna återbetalningsplaner", vilket skulle minska ens betalning men också kan öka deras återbetalningstid. Detta ger faktiskt en liknande typ av skydd för låntagare som ISA ger.

Även om inkomstdrivna återbetalningsregler kan variera beroende på program, har låntagare i allmänhet rätt att betala högst 10 % av sin diskretionära inkomst (definierad som deras inkomst minus 150 % av fattigdomsgränsen i det området, och justerat för deras familjestorlek , vilket uppgår till ungefär $18 735 för en enskild individ i alla 48 angränsande delstater i USA och DC). Detta belopp är ungefär besläktat med $20 000 för en enskild individ under Purdue ISA, men, till skillnad från Purdue ISA, är det betydligt mer generöst för större familjer, vilket ger ett golv på $45,255 för ett hushåll med fem individer. Dessutom är de inkomstdrivna återbetalningsreglerna inte föremål för samma "hårda brytpunktsproblem" som ISA:erna ovan har, eftersom individer endast är skyldiga att betala 10 % av överskottet av deras respektive tröskel.

I händelse av att en låntagare minskar sin betalning som en del av en inkomstdriven återbetalningsplan (dvs. deras månatliga lånebetalning skulle ha varit högre men hade ett tak på 10 % av den diskretionära inkomsttröskeln), kommer låntagaren att börja betala mindre än det fulla belopp som behövs för att förbruka lånet om 10 år, och löptiden kommer följaktligen att ökas tills lånet elimineras, eller tills individen har gjort kvalificerade betalningar tillräckligt länge för att förtjäna efterlåtelse av federalt lån (ofta 20 eller 25 år beroende på programmet för efterlåtelse av lån, men möjligen så tidigt som 10 år i fall av efterlåtelse av lån i offentlig tjänst). Om betalningarna inte räcker till för att täcka räntekostnaderna på ett lån, kan låntagare gå in i negativ amortering, där obetalda räntor läggs till lånesaldot (som kommer att öka varje månad).

Med andra ord, ett hushåll med en person har faktiskt ett inkomstgolv på 18 735 USD som de måste överstiga innan de är skyldiga något på sina kvalificerade federala lån. Och eftersom inkomstgolvet kan öka avsevärt med familjens storlek, finns det en möjlighet att skydda mer inkomst från återbetalningskrav under direkta federala lån (direkta federala lån tar dock hänsyn till en makes inkomst för inkomstdrivna återbetalningsalternativ, medan ISA inte gör det, så effekten av detta kan gå åt båda hållen beroende på familjens specifika inkomstdynamik). Icke desto mindre, om syftet med att välja en ISA enbart är kassaflödesskydd under låginkomstår, ger federala studielån i allmänhet lika (om inte överlägset) kassaflödesskydd jämfört med ISA:s betalningsstruktur för procentandel av inkomsten.

Förbehållet till alla inkomstdrivna återbetalningsstrategier är att, om man inte hoppas kunna dra fördel av ett program för efterlåtelse av lån (genom att göra "underbetalningar" som är begränsade på grund av låg inkomst kontinuerligt i 20-25 år!), så sparkas burken bara på vägen med studielånen och studenter måste fortfarande betala tillbaka alla lån (plus ränta) vid ett senare tillfälle. Men samtidigt, medan återbetalningstak för lån med federala studielån kan förlänga lånevillkoren, finns program för efterlåtelse av lån tillgängliga, samtidigt som det faktiskt också finns en "premie" inbyggd i kostnaden för ISA för att hantera de övergripande riskerna även på gruppnivå (dvs. återbetalningskostnaderna är högre under ISA om/när/när inkomsten ökar). Vilket betyder att det faktiskt är möjligt att ett federalt studielån både kan vara billigare och ger överlägset skydd mot nedsidan. Men för att veta säkert är det bra att göra en direkt jämförelse av kassaflödena och se vilket som ger bäst resultat under olika omständigheter.

(Obs:Eftersom Purdue-programmet är ett av de mest väletablerade programmen, används siffror från det programmet för denna analys. Naturligtvis kan dessa siffror ändras över tiden, och andra program är fria att modifiera villkoren i deras avtal på sätt som kan påverka vilket alternativ som ger det bästa resultatet för studenter. Till skillnad från federala lån är ISA till stor del oreglerade, vilket kan vara bra eller dåligt beroende på ditt perspektiv, men det är viktigt att förstå att det kan finnas fler variation från ett erbjudande till ett annat än vad som är vanligt bland vissa andra finansiella produkter.)

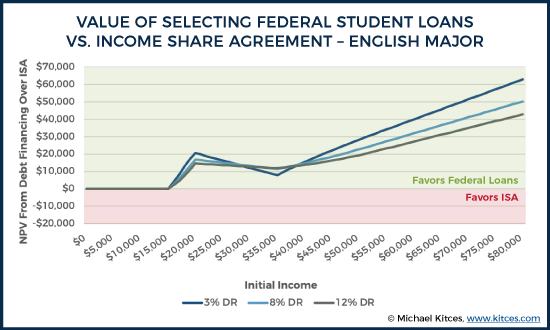

För jämförelsens skull, låt oss överväga en engelsk major och en flygingenjör som var och en behöver $26 500 för att finansiera sin utbildning (för att förenkla antar vi att de behöver alla dessa medel under sin sista termin). Anta vidare att de är ensamstående, tjänar ett konstant inflationsjusterat belopp per år efter examen (även om det inte är realistiskt bör detta antagande om konstanta reala inkomster i allmänhet gynna ISA jämfört med federala lån).

Med nuvarande federala räntor skulle låntagarens månatliga återbetalningsbelopp på ett 10-årigt schema vara $281. Men vid 30 000 USD i inkomst skulle inkomstdriven återbetalning initialt begränsa den månatliga betalningen till 94 USD (med tanke på nuvarande federala tröskelvärden för fattigdomsnivå som används för att beräkna återbetalningstaket på 10 % av den diskretionära inkomsten).

Däremot, för den engelska majoren enligt ISA, skulle ungefär 11,925 % av hans/hennes inkomst behöva avstås under 116 månader för att få 26 500 USD i finansiering, vilket sedan skulle resultera i en initial ISA-förpliktelse på 298 USD per månad deras inkomst på 30 000 dollar. (Kom ihåg att längden på återbetalningen varierar mellan dessa två finansieringsalternativ, så jag antar att federala lån kräver 20 års återbetalning innan man förlåter eventuellt kvarvarande saldo, medan inkomstdelningsarrangemanget skulle vara i kraft för den stora specifika tidsramen , vilket är 116 månader i detta fall). Om diskonteringsräntor på 3 %, 8 % och 12 % används för att jämföra de två kassaflödena, kommer låntagaren fram i alla scenarier genom att finansiera sin utbildning med federala lån istället för ISA, främst på grund av den "generösa" inkomstdrivna återbetalningsskydd som gäller för sådana lån.

Obs! Den här bilden illustrerar NPV för kassaflödet som genereras genom att subtrahera de federala lånekassaflödena från ISA-kassaflödena. Därför, om NPV är positiv, så var ett federalt lån den mer fördelaktiga strategin, medan om NPV är negativ, då var ISA den mer fördelaktiga strategin.

Särskilt visar resultaten att de federala lånen alltid sluta lika med eller före ISA (annars skulle diagrammet bli negativt för att visa lånen som sämre). Ingen av strategierna har dock en fördel för engelska majors med inkomstnivåer på mindre än $16k, eftersom under båda finansieringsalternativen skulle en individ inte betala någonting baserat på denna initiala inkomst. Anledningen till att en NPV-fördel till förmån för det federala lånet börjar dyka upp vid 16 000 USD är att den antagna inflationstakten (3 %) vid denna startinkomstnivå börjar lyfta individens inkomster över 20 000 USD-nivån före slutet av ISA återbetalningstid. (Notera:Även om det realistiskt verkar som om Purdues ISA skulle justera inkomstgolvet med inflationen över tiden, är detta inte specificerat i deras kontrakt, så ett platt golv på $20 000 antas under alla år.)

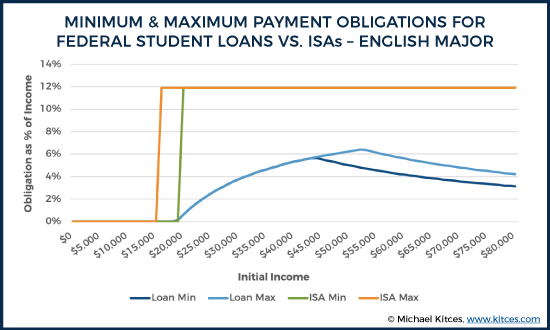

Men diagrammet ovan svarar bara på frågan om "totalkostnad" när det gäller att jämföra de två strategierna. Detta kanske inte är den enda faktorn som blivande studenter överväger när de väljer mellan ett federalt lån och en ISA. Realistiskt sett skulle eleverna också vara intresserade av den börda som varje strategi skulle lägga på deras eventuella kassaflöde.

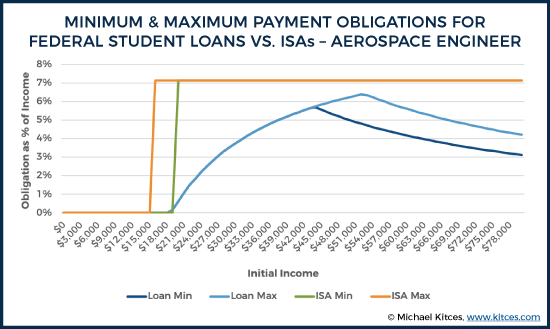

Obs! I diagrammet ovan hänvisar "Min" och "Max" till de lägsta och högsta satserna en individ betalar under alla år av återbetalning. I många, men inte alla, scenarier är minimum och maximum likvärdiga.

Som diagrammet ovan illustrerar är ISA inte bara en större ekonomisk börda totalt sett (som illustreras i tidigare NPV-beräkningar), utan det skulle faktiskt vara mycket mer av en börda på en individs kassaflöde jämfört med traditionell studielånsfinansiering. Nackdelarna med brytpunkten på 20 000 $ för att utlösa ISA-återbetalning kontra det mer gradvisa tillvägagångssättet för federala lån illustreras här också. Så fort en individ passerar tröskeln på 20 000 $ hoppar de upp till sin fulla ISA-börda på nästan 12 % av sin inkomst, medan den federala lånegränsen gradvis kryper uppåt när inkomsten växer (eftersom det är en procentandel av inkomsten över tröskeln för federala lån, inte en procentandel av alla inkomst när tröskeln nås med en ISA).

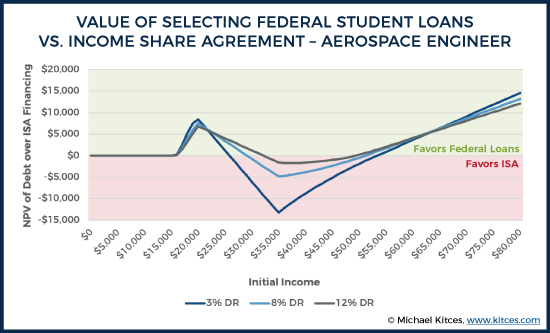

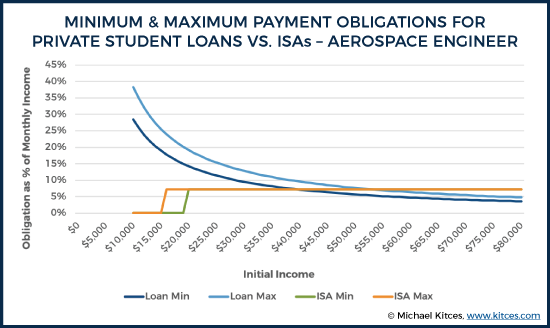

Diagrammen nedan undersöker samma överväganden, men den här gången för vår hypotetiska flygingenjör, som får några av de mest förmånliga ISA-villkoren (med avseende på inkomståterbetalningsprocent och även lånevillkor).

Som resultaten avslöjar, så länge en flygingenjör råkar tjäna nära den genomsnittliga initiallönen för sitt område (~60 000 USD), kommer de att komma ut i förväg genom att använda ett federalt studielån. Men intressant nog, om de tjänar måttligt till väsentligt mindre än genomsnittet (t.ex. någonstans inom $26 000–53 000, beroende på vilken diskonteringsränta som används), kan den lägre procentuella betalningen och kortare återbetalningsperioden för en ISA vara till deras fördel . I det här fallet är skillnaden inte stor (den maximala skillnaden i NPV är ungefär 13 000 USD till förmån för ISA vid en inkomst på 35 000 USD och en diskonteringsränta på 3 %), men i det här fallet verkar det finnas några fler rimligt skydd på nackdelen för någon som går in i ett höginkomstområde men tyvärr hamnar i ett jobb med lägre inkomster.

Som tidigare är fallet, dock, är skydd mot nackdelar inte allt som en elev bryr sig om. Det finns också frågan om den totala belastningen på ens kassaflöden. I det här fallet ser vi fortfarande samma dynamik som tidigare illustrerades för den engelska majoren. As soon as income crosses the $20k threshold, burdens immediately jump to the full repayment level of roughly 7%. However, because the overall percentage of income owed is much lower for an aerospace engineer when compared to an English major financing the same amount of tuition, the difference between the maximums under various scenarios is less pronounced. Nonetheless, it would be fair to say that ISAs still place a larger burden on one’s cash flows when compared to a traditional Federal loan. To the extent that the ISA ends up as the lower-cost option, it’s only because of the ISA relief in the later years (after the ISA term ends, but while the Federal student loan payments may have had to continue) and not in the early years (when the ISA still has a higher cash flow burden).

Based on the findings above (and assuming that one is comparing federal loans to an ISA that is similar in nature to the Purdue ISA), it seems safe to say that Federal loans should generally be preferred to ISAs. There may be some niche cases in which students may want to consider ISAs first (e.g., situations in which individuals know ahead of time they will not be able to achieve even the average earnings in their field of study, or perhaps in cases such as an engineer who would like to take 10 to 15 years out of the workforce to raise children). But, generally speaking, the flexible features built into Federal loans provide equal (if not superior) outcomes in terms of both overall repayment and cash flow protection.

However, Federal loans may often fall short of what a student needs to fully fund their education, and this is particularly true for students who are attending more expensive private institutions. As a result, it may be best to think of ISAs not as a replacement for traditional Federal loans, but as a replacement for their more expensive and less flexible supplemental funding sources, such as private student loans.

For the purposes of comparing ISAs versus private student loans, the same framework is used as above, with the exception that a private student loan, with an 8% fixed interest rate and no flexible payment provisions, replaces the federal loan.

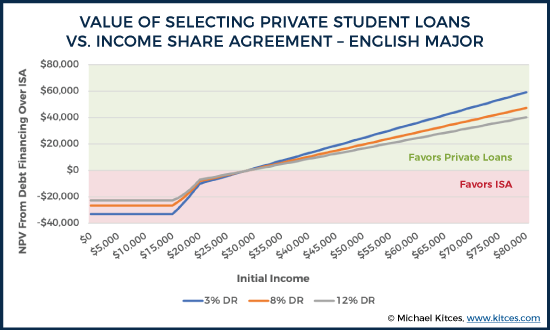

When comparing overall financial burdens, we can see that the ISA option is no longer a clear loss for our English major across all initial income levels.

Note:The same $26,500 tuition funding level is assumed just for the sake of consistency, although this may or may not reflect a typical funding need for supplemental funds based on an individual’s circumstances.

In this case, we see that our English major is better off with an ISA if their initial income level ends up being less than roughly $30,000. The reason that this is so different is that there is no longer any potential benefit of loan forgiveness for lower-income individuals when using private student loans. At income levels below $16,000, our English major comes out roughly $23k to $33k ahead with the ISA in terms of NPV, depending on what discount rate is used. At the same time, for incomes above $30,000, our English major still quickly comes out far behind with the ISA, given how much cheaper even an 8% interest rate is when compared to the “effective” interest rate built into an ISA structure (that takes an ever-higher percentage of the ever-higher income). If our English major ends up changing fields or just securing a very high paying entry-level job for English majors of $70k, they would end up somewhere between $32k and $48k worse off in NPV terms, depending on the discount rate used.

Of course, as was the case before, NPV differences only tell part of the story.

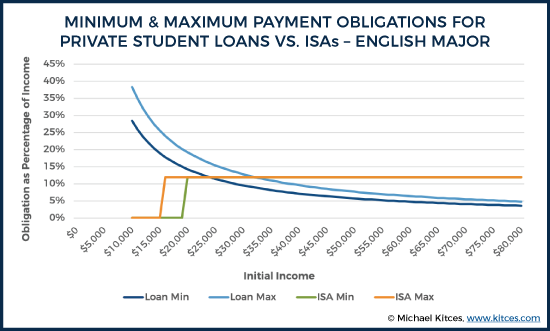

Note:Results for incomes below $10,000 were omitted for the purposes of making this chart readable.

When we examine the differences in cash flow burden between ISAs (which do have income-driven protections built in) and private loans (which do not have income-driven protections), we can quickly see that ISAs do provide some real relief in terms of potential cash flow burdens, at least at lower income levels. At incomes below $20k, the English major pays nothing towards their ISA, whereas private loan burdens could claim 30% or more of one’s cash flow. Even despite the relatively high 12%-of-income burden that the English major occurs immediately at $20k in income, it isn’t until reaching initial income levels of roughly $30k that a private loan burden would reach levels roughly as “low.” Of course, beyond the roughly $30k income level, the overall cash flow burden of private loans is substantially lower than paying a percentage of income (on ever-higher income levels), and the burden of private loans continues to decline as income increases.

(Note:One factor not captured here is the potential taxation of ISA funds. As discussed in the ISA overview above, how ISAs are eventually treated from a tax perspective, if/when forgiveness ultimately comes into play, would be a significant factor worth considering.)

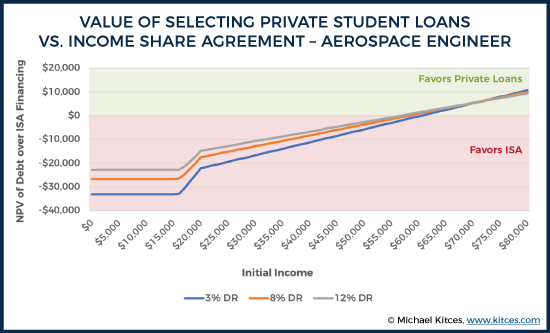

We see similar dynamics for our aerospace engineer.

At lower income levels, our engineer comes out ahead with the ISA, thanks largely to its percentage-of-income cap and its relief for those with less than $20,000 of income. Although in this case, the engineer actually comes out ahead with an ISA up until income levels of roughly $60k.

From a cash flow perspective, little difference exists between the English major and the engineer, with the exception of the lower ISA cash flow burden for the engineer. But that lower percentage leads to an even higher income crossover before the ISA for the engineer is worse than taking out traditional private loans. The crossover point for maximum cash flow obligations occurs at roughly $54,000 in income, and the difference between either strategy is less pronounced over much of the potential income spectrum.

As the results make clear, using an ISA is virtually never superior to Federal student loans, for those who can take advantage of such loans in the first place. In practice, the income protections of Federal student loans programs – through various income-driven repayment plan options – provide more generous protection than ISAs for those who don’t end up with strong earnings after college. And the ISA is simply more expensive for those who do end out with superior earnings after college, given the percentage-of-income formula of ISAs in the first place.

By contrast, the decision of whether to use an ISA in lieu of a private loan is less clear than the Federal loan comparison. On the one hand, there are very real potential reductions in one’s total repayment obligation and cash flow burden should they end up unemployed or underemployed when using an ISA. However, should an individual come out at or above average in income, there’s also a substantial cost associated with such agreements (at least as considered here) compared to “just” borrowing with private loans and repaying them later.

The decision, then, is not unlike any other risk/reward tradeoffs that we must consider. All else being equal, the more risk-averse one is, the more attractive ISAs are going to look in lieu of private loans, as ISAs are a means to reduce the downside risk (of low income) by trading off some upside potential (more payments for the ISA if income does end out being above-average after college).

The one clear case we can make for using ISAs is to use an ISA when one can engage in adverse selection (for the ISA lender), effectively "gaming the system" with their own knowledge of their current and future plans. Specifically, at least with respect to the Purdue agreement, the clearest ISA scenario seems to be someone who is going to college but has a plan or strong desire to be a stay-at-home parent thereafter. This is private knowledge that an individual has about their own preferences, which counterparties in an ISA will never be privy to. Of course, this type of adverse selection also threatens the viability of ISAs overall, and we’ve yet to see any examples of ISAs that have managed this adverse selection problem and been successful over a long time horizon. Nonetheless, whether ISAs are viable in the long run doesn’t make any difference for someone who has access to funding via such means today, and those who know they wish to stay at home as a parent in the future may be able to grab some college funding they’ll never need to repay.

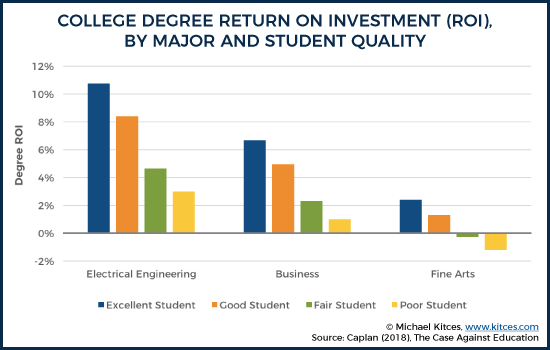

Students may also wish to consider what their own attributes suggest about what their personal ROI from attending college may be. As Bryan Caplan highlights in his book, The Case Against Education , college ROIs vary substantially by student quality. Caplan separates students into quality categories as follows:excellent (a student with the typical traits of an individual who completes a master’s degree), good (a student with traits typical of an individual who completes a bachelor’s degree), fair (a student with traits typical of an individual who completes high school), and poor (a student with traits typical of an individual who does not complete high school). “Traits” in this case could largely be boiled down to intelligence (e.g., IQ) and work ethic (e.g., conscientiousness). Caplan estimates that an excellent student would be at roughly the 82 nd percentile of cognitive ability, whereas a poor-quality student would be about the 24 th percentile.

As Caplan explains, ROI in this context refers to:

This can be a hard topic to be honest about, but the reality is that student quality is going to influence how realistic it is for a given individual to achieve “average” outcomes for an individual majoring in their discipline at a particular school. Individuals who are “above average” relative to their peers (which is different than above average relative to the population, as all physics majors at Harvard are likely well above “average” at the population level, but, by definition, half of them are below average relative to their peers) are more likely to experience better financial outcomes. As a result, all else being equal, higher quality students should be more inclined to pursue traditional debt financing, rather than give up a future percentage of their likely-to-be-above-average income with an ISA. Of course, ISAs could also start pricing based on GPA, ACT/SAT, etc., which may reduce the potential returns to adverse selection on this dimension.

Students with nontraditional career options may also want to give ISAs particular consideration. For instance, a student who plans to join a family real estate business after graduation may be able to structure their compensation in a manner that is advantageous for the purposes of reporting income (or rather, not reporting income as earned income) within the terms of an ISA (e.g., by participating in the real estate income as rental income via Schedule E, which isn’t part of the ISA income calculation).

Another consideration that will increasingly come up is the discrepancies between costs by major. Generally freshman and those who have not declared a major are excluded from ISA programs (presumably due to high rates of dropping out of certain majors, such as engineering, among incoming freshman), and it’s not clear how all programs will choose to handle situations such as dual majors (no guidelines appear to be listed on Purdue’s website, but a call to Purdue’s financial aid office suggested that applicants can choose which of their majors they wish to use when applying for Purdue’s ISA).

So long as one can successfully pull it off, dual majoring in, say, psychology (0.45% share per $1k over 116 months) and applied statistics (0.30% share per $1k over 96 months) could be worthwhile for a student who can then get ISA funding based on statistics even though their true interest (and future career aspiration) is psychology. (Notably, it’s also not clear what would happen if a student was an applied statistics major at the time of applying but abandoned that second major prior to graduation.) Of course, this is again a problem that programs will need to address, via pricing or otherwise, in order to remain viable long-term, but it’s nonetheless an opportunity for students who do wish to pursue an ISA to potentially secure better terms for themselves.

As should always be the case, the fine print on these Income Share Agreements is tremendously important as well. As more universities and private ISA providers roll out their own programs, individuals will need to pay careful attention to the actual agreement they are signing, and the specific terms of that agreement.

Ultimately, it is still too early to say what type of influence ISAs will have on college funding in the long run. However, they seem to have captured a lot of public interest, and many people seem to intuitively feel that ISAs have better characteristics when compared to traditional debt financing. But this is less clear when we actually dig into the details of such agreements. Compared to Federal loans, there’s probably little reason to pursue ISAs, unless one has some personal knowledge that allows for significant adverse selection against the ISA funder (and in favor of themselves, based on the exact ISA rules). Compared to private loans, though, there is some very real downside protection for ISAs in terms of total repayment obligation and cash flow protection, but this comes at a fairly significant long-term cost so long as one achieves at least “average” (or higher) income outcomes in the long run after college.