Den omvända bolånemarknaden har gått igenom en berg-och-dalbana under det senaste decenniet, eftersom antalet lån växte med mer än 100 % från mitten av 200-talet till toppen 2009, för att sedan minska med nästan 50 % under åren sedan dess. Även om allt från den minskande tillgången på bostadsrätter till mer restriktiva regler för omvända bolån har fått skulden för nedgången, verkar det som om den primära faktorn i verkligheten helt enkelt har varit det faktum att omvända bolån är mer populära när "traditionella" bolånealternativ inte är tillgängliga ( t.ex. i djupet av finanskrisen) och blir mindre tilltalande när kreditvillkoren förbättras.

Följaktligen tyder detta på att omvända inteckningar snart kan bli ännu mindre populära eftersom nya regler som precis träder i kraft ytterligare minskar deras tillgänglighet, ytterligare förvärrat av en ekonomisk bedömning som kommer att börja gälla i början av 2014, och det tillfälliga upphörandet av FHA:s "tillfälligt ökade" maximala fastighetsvärde från $625 500 ner till endast $417 000 i slutet av året efter 2014. Slutresultatet - omvända bolån står inför sina egna "stramare kreditvillkor" under en tid då traditionella lånealternativ har blivit mer och mer avslappnade - vilket kan innebära att kunder och deras planerare är mindre intresserade än någonsin av att överväga en omvänd hypotekslån, även medan omvända hypotekslånstrategier som standby-kredit eller refinansiering av ett terminslån till ett omvänt lån förblir lika giltiga som någonsin.

För dem som är intresserade av ett potentiellt omvänt bolån kan det dock vara dags att agera nu, eftersom de skärpta gränserna som träder i kraft 2014 innebär att kunder aldrig mer kommer att kunna låna så mycket på ett omvänt bolån som de kan genom slutet av december. Även för de som ligger under FHAs fastighetsgränser och som annars inte kommer att påverkas av de förändringar som träder i kraft nästa år, innebär det enkla faktum att omvända gränser för hypotekslån sjunker med cirka 20 % för varje räntehöjning på 100 punkter att det kan Det är ingen bättre tid än just nu att få en omvänd lånekredit på plats. I det långa loppet är det dock fortfarande oklart om den omvända bolånebranschen kommer att klara av stormen den står inför eftersom omvända inteckningar blir relativt mindre tilltalande jämfört med tillgängliga alternativ, eller om omvända inteckningar helt enkelt kommer att fortsätta användas i begränsade situationer som ett lån i sista hand (i den mån det fortfarande är möjligt), eller helt enkelt för äldre klienter som fortfarande tillåter mer användbara högre lånegränser.

Michael Kitces är chef för planeringsstrategi på Buckingham Wealth Partners, en nyckelfärdig leverantör av förmögenhetsförvaltningstjänster som stödjer tusentals oberoende finansiella rådgivare.

Dessutom är han en av grundarna av XY Planning Network, AdvicePay, fpPathfinder och New Planner Recruiting, tidigare Practitioner Editor för Journal of Financial Planning, värd för Financial Advisor Success podcast och utgivaren av den populära bloggen för finansplaneringsbranschen Nerd's Eye View genom sin webbplats Kitces.com, dedikerad till att föra fram kunskap inom finansiell planering. 2010 belönades Michael med ett av FPA:s utmärkelser "Heart of Financial Planning" för sitt engagemang och sitt arbete med att främja yrket.

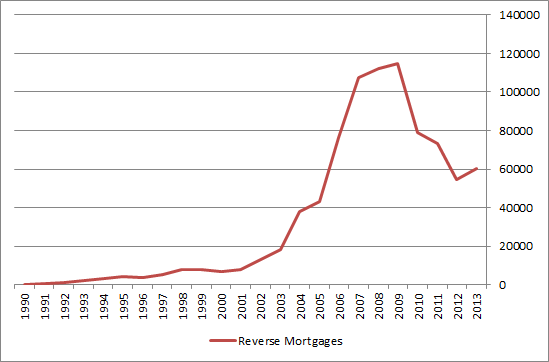

Även om omvända inteckningar har funnits i någon form i decennier, var den omvända bolånemarknaden ganska vilande tills kongressen antog Housing and Community Development Act från 1987 som etablerade ett federalt inteckningsförsäkringsprogram för den så kallade "Home Equity Conversion Mortgage" (HECM) . Tillväxten under de första åren var långsam (den ursprungliga lagstiftningen gav bara FHA tillstånd att försäkra 2 500 HECM-lån ändå), men växte genom en kombination av stigande bostadskapital, utökat tillstånd för FHA att försäkra fler lån, och sedan nyligen exploderade med en kombination av babyboomers som närmar sig pensionen och fastighetsboomen på 2000-talet.

Naturligtvis, inte överraskande, eftersom fastighetsboomen vände till en byst - tillsammans med ekonomin överlag mitt i finanskrisen - minskade volymen av omvända bolånelån dramatiskt och ligger fortfarande på bara 50 % av sin topp, som visas i diagrammet nedan.

Källa:Michael Kitces; data från Computerized Homes Underwriting Reporting System

Som svar på den sjunkande lånevolymen tillkännagav FHA och HUD 2010 lånet "HECM Saver", med 10-18 % lägre lånegränser men också en betydligt lägre förskottskostnad (som sänker den initiala hypoteksförsäkringspremien {MIP} från 2 % till 0,01 %). Målet var att återuppliva den vikande marknadsplatsen för omvända bolån med en lägre kostnadsversion av lånet.

Tyvärr tog HECM Saver-lånevolymen aldrig riktigt fart, och under tiden började en oroande trend dyka upp - en stigande takt av omvända inbetalningar av hypotekslån från traditionella HECM-standardlån, särskilt de som gjordes med en fast ränta på full klumpsumma uttag vid den tidpunkt då lånet stängdes. Enkelt uttryckt, folk tog omvända inteckningar, blåste igenom de klumpsummor som utvanns och slutade med att de inte kunde betala sin fastighetsskatt och husägares försäkring bara ett eller två år senare, vilket resulterade i ökande betalningsanmärkningar.

Källa:Reverse Review, "Spotlight:Farewell to the Fixed-Rate"

I sin tur ledde denna serie av stigande fallissemang till ett antal branschsvar. Först eliminerades själva HECM-standardlånet med fast ränta, eftersom det var den lånetypen som ledde till den största mängden fallissemang. Det var dock inte helt tillräckligt för att hejda strömmen av fallissemang och konsekvenserna det fick för FHA:s försäkringskassa, och följaktligen genomförde HUD och FHA ännu mer betydande förändringar i höst för att försöka dra tillbaka dem från att vara ett "lån av sista utväg" som resulterar i betydande fallissemang. Justeringarna inkluderade elimineringen av det nyligen gjorda HECM Saver-lånet, konsolidering av alla omvända bolån till en enda lånetyp med en trappa upp förskotts-MIP beroende på hur mycket pengar som togs under det första året; dessutom justerades utlåningsgränserna och nya finansiella bedömningar infördes (som träder i kraft i början av 2014) som kan tvinga omvända hypotekslåntagare att få sina fastighetsskatter och husägares försäkringspremier spärrade direkt från deras omvända inteckningsintäkter om vissa tröskelvärden inte är träffade.

Medan den omvända bolånebranschen har tagit flera steg under de senaste åren för att hejda de ökande betalningarna och för att återuppliva den minskande lånevolymen sedan toppen 2009, uppstår frågan:om det finns fler och fler babyboomers som står inför pensionering, varför är inte antalet omvända bolån ökar varje år? När allt kommer omkring är det inte som om ekonomin har återhämtat sig så dramatiskt att dagens pensionärskris har lösts. Tvärtom, de tidigaste babyboomarna har precis börjat nå sin normala pensionsålder för socialförsäkringen på 66 år 2010 och nu når pensionsåldern i storleksordningen 10 000 per dag , i teorin borde antalet omvända inteckningar explodera. Men det är de inte.

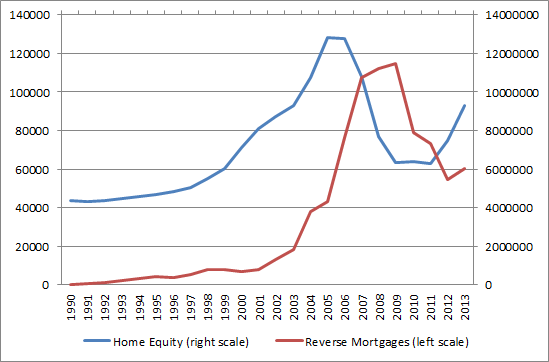

Den vanligen skuldbelagda boven för nedgången i omvänd bolånevolym är nedgången i tillgängligt eget kapital i hemmet till följd av att fastighetsbubblan sprack. Men detta verkar inte vara en giltig förklaring. Till exempel visar diagrammet nedan den årliga omvända bolånevolymen mot Federal Reserves data om ägarnas eget kapital i fastigheter; som diagrammet avslöjar nådde nivåerna av bostadsrätter faktiskt en topp 2006 och var redan på nedgång 2008 (nedgången 2009-2010), medan volymen av omvända bolån precis exploderade 2006 och nådde en topp 2009 samtidigt som bostadskapitalet var på topp. nadir! Det var först efter att fastigheterna nådde botten som omvänd hypotekslåneaktivitet började minska, och i synnerhet återhämtningen av tillgängligt eget kapital i hemmet sedan 2011 och gjorde lite för att hjälpa; Faktum är att omvända bolånevolymer har minskat med 20 % sedan 2011, trots den tillhörande ökningen av bostadspriserna!

Källa:Michael Kitces; data från Computerized Homes Underwriting Reporting System och FRED-databasen om ägares eget kapital i fastigheter

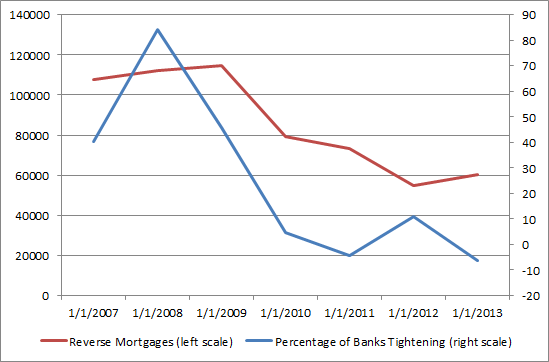

Istället verkar verkligheten vara att mycket av explosionen av omvända bolån under 2007-2009 inte var ett resultat av förändringar i tillgängligt eget kapital i hemmet; istället var det ett svar på skärpningen av subprime och otraditionella hypotekslångivare. Följaktligen visar diagrammet nedan en omvänd bolånevolym sedan 2007 mot nettoandelen av banker som skärpt standarderna för otraditionella bolån. Verksamheten stämmer nästan perfekt, med omvända bolånevolymer som exploderade uppåt då 40–80 % av bankerna skärpte standarderna för otraditionella bolånealternativ och planade sedan ut när avkastningsvillkoren återgick till neutrala de senaste åren.

Källa:Michael Kitces; data från Computerized Homes Underwriting Reporting System och FRED-databasen om nettoandelen av inhemska banker Skärpning av standarder för icke-traditionella hypotekslån

Med andra ord verkar verkligheten för omvända hypotekslån vara att de drivs lika mycket av tillgången på alternativa icke-traditionella (eller traditionella eller prime) bolån som de är tillgängliga hemkapital eller andra faktorer. I den mån det är lätt för husägare att låna mot hemkapital utan ett omvänt bolån, verkar många välja att gå den vägen; när alternativa sätt att utnyttja hemkapitalet tar slut, blir omvända bolån mer populära igen. Detta innebär i sin tur att en av de primära faktorerna som kunder kan tänka på när de utvärderar ett potentiellt omvändt bolån är kostnaden och tillgängligheten i förhållande till andra lånealternativ (traditionella bolån, räntebärande eller negativa amorteringsterminslån, hemlån från banker. , etc.).

Med tanke på att omvända inteckningar tycks påverkas så kraftigt av den relativa kostnaden och hur snäva/lösa utlåningsstandarder är för omvända bolån jämfört med de tillgängliga alternativen, kan de förändringar som precis genomförts och snart kommer till FHA:s HECM omvända inteckning dramatiskt och negativt påverka användning av omvända inteckningar framöver.

Som diskuterats tidigare på den här bloggen har de nya förändringarna som just implementerats minskat lånegränserna avsevärt jämfört med det "gamla" HECM Standard omvända bolånet; medan tröskelvärdena för Principal Limit Factor (PLF) endast sjönk något från de gamla reglerna till de nya, föreskriver de nya reglerna också att låntagare endast kan ta ut 60 % av de nya PLF-beloppen under de första 12 månaderna. För dem som var ute efter att kraftigt utnyttja sitt hemkapital, representerar detta en drastisk minskning av tillgängligt hemkapital för omedelbar upplåning. Även vid dagens låga räntor skulle en 65-årig låntagare inte kunna utnyttja mer än cirka 32,5 % av sitt eget kapital via ett omvänt bolån, i en värld där en traditionell långivare kan erbjuda ett terminslån allt från 80 % till 95 %+ av värdet.

Om individen skulle refinansiera en traditionell inteckning till en omvänd inteckning - utan tvekan ett mer effektivt sätt att bära bolåneskulder i pension! - utlåningsgränsen är högre, men är fortfarande bara en maximal belåningsgrad på 54 % och skulle kräva en jättelik 2,5 % försäkringspremie för bolån baserat på fastighetens värde (vilket faktiskt skulle uppgå till cirka 4,6 % av lånesaldot!) utöver övriga stängningskostnader. Följaktligen kunde pensionärer som redan hade en högre belåningsgrad inte refinansiera till ett omvänt bolån även om de skulle vilja, och de som kunde kan fortfarande undvika de avsevärda stängningskostnaderna i förskott som kan uppgå till nästan 5 punkter mer än ett traditionellt lån (även innan man räknar med något annat i de löpande låneräntorna).

För andra kan den föredragna strategin vara att använda en omvänd inteckning i vänteläge, som undersökts av Salter, Pfeiffer och Evensky – strategin har visat sig förbättra pensionens hållbarhet genom att ha en HECM-garanterad kredit tillgänglig för utgifter när marknaderna minska (att fyllas på efter att marknaden återhämtat sig). Tyvärr, med elimineringen av HECM Saver, kommer de som nu vill implementera den omvända inteckningsstrategin i vänteläge att behöva betala ett förskott MIP på 0,5 % (istället för endast 0,01 %) av fastighetens bedömda värde (utöver detta till andra stängningskostnader); medan en uppdaterad version av Salter et. al. studien visar att strategin fortfarande "fungerar" även med de högre initiala stängningskostnaderna, ur ett praktiskt perspektiv kan kunderna vara mer benägna att böja sig och välja att öppna en traditionell HELOC istället. Även om den traditionella HELOC inte är garanterad att förbli tillgänglig, och inte heller garanterat att kreditgränsen växer - båda funktionerna i alternativet omvända hypotekskrediter - kan det faktum att sådana HELOC ofta kan erhållas med praktiskt taget ingen slutkostnad fortfarande gör dem mycket mer tilltalande.

Och naturligtvis är detta innan man erkänner att för vissa låntagare kommer den omvända lånestrategin i vänteläge att vara omöjlig; om låntagaren inte uppfyller de nya finansiella bedömningsreglerna för att träda i kraft i början av 2014 (den exakta tidpunkten är oklart, eftersom bedömningarna ursprungligen var tänkta att börja den 13 januari men nu tillfälligt har försenats), då delar av eller hela den omvända inteckningen lånegränsen kommer att trängas ut av avsättningen för framtida fastighetsskatt och villaförsäkringsbetalningar. Även om sådana avsättningar fortfarande skulle förbättra pensionärens kassaflöde - eftersom dessa betalningar inte längre skulle behöva göras direkt - representerar de fortfarande en begränsning av användningen av medel och en skärpning av kreditstandarderna för omvända hypotekslån.

Ytterligare förvärrar problemet är att FHA:s maximala utlåningsgräns - som tillfälligt höjdes till $625 500 för flera år sedan i efterdyningarna av finanskrisen - är planerad att förfalla till $417 000 i slutet av året i slutet av 2014, efter att ha erhållit ytterligare 1 års förlängning enligt Panthavarbrev 2013-43. Denna tröskel används inte bara för många typer av traditionella FHA-lån, utan också för att bestämma det maximala fastighetsvärdet som kan användas för att beräkna lånegränsen för en omvänd inteckning. Således kommer alla kunder med fastigheter värderade mellan 417 000 $ och 625 500 $ att upptäcka att deras tillgängliga omvända bolånebelopp kommer att minska efter utgången av år 2014. De vars fastigheter redan låg över 625 500 $ tröskeln - och redan var begränsade i sin lånekraft - kommer att finner sig också ännu mer begränsade. Till exempel är en 65-årig låntagare begränsad till endast 54,1% av fastighetsvärdet - att begränsas till $417 000 - och kan bara få 60% av det i förväg. Om det faktiska värdet av fastigheten var 800 000 USD, skulle det maximala initiala kontantförskottet från ett omvänt inteckningslån under det första året endast vara 135 358 USD, bara 16,9 % av fastighetsvärdet (i en värld där en traditionell inteckning kan erhållas för 3- 4 gånger det saldot eller mer)!

Summan av kardemumman för alla dessa tänkbara förändringar är att för kunder som har något intresse av att upprätta ett omvänt inteckningslån - antingen för att refinansiera ett traditionellt bolån, eller kanske för att sätta upp en standby omvänd inteckningskredit - är tiden nu, genom i slutet av året, för att sätta lånet på plats, och för de som väntar kommer ytterligare press att gälla om de har fastigheter med ett värde som överstiger den hotande tröskeln på 417 000 $ (om inte den högre gränsen förlängs igen!). Tyvärr är de "gamla" HECM Saver-reglerna redan borta i slutet av september, men det lägre maximala FHA-fastighetsvärdet träder inte i kraft förrän den 31 december 2014.

Och särskilt är det inte troligt att tillgängligheten för omvänd hypotekslån kommer att förbättras inom kort. Inte bara kommer lägre maximigränser för fastigheter att gälla 2014 2015, tillsammans med den nya ekonomiska bedömningen i början av 2014, och alla förändringar som redan har skett, utan de omvända bolånegränserna kommer att skäras ytterligare i/när räntorna stiger ytterligare. Över en lägsta tröskel på 5 % (inklusive LIBOR eller annat ränteindex, plus långivarens marginal), leder varje räntehöjning på 1 % till en minskning av lånegränserna med cirka 20 %. Med tanke på de övergripande lånegränserna - inklusive det maximala fastighetsvärdet som ingår i bedömningen, och gränsen på endast 60 % av låneintäkterna i första hand utanför obligatoriska förpliktelser - är räntorna tillräckligt höga, kan det omvända bolånet vara så restriktivt att att helt enkelt inte vara värt besväret för de flesta.

Å andra sidan, om det omvända bolånet etableras förr snarare än senare, är den maximala utlåningsgränsen låst vid tidpunkten för lånet, och stigande räntor skulle helt enkelt tillåta eventuell återstående kreditupplåningskraft att öka ännu snabbare . Följaktligen, för dem som har något intresse av ett omvänt bolån, nu eller i framtiden, är incitamentet att etablera lånet vid årets slut för att låsa in dagens lånegränser, innan de återstående reglerändringarna träder i kraft och räntorna eventuellt stiga.

På lång sikt är det dock fortfarande oklart hur populära omvända inteckningar kan bli. Medan de senaste förändringarna har försökt begränsa användningen som ett "lån i sista hand", tyder de högre kostnaderna, lägre lånegränserna och generella åtstramningar av kreditstandarder på att volymen av omvända hypotekslån kan minska betydligt mer under 2014, inte "bara" eftersom lånen är mer restriktiva men eftersom lägre kostnad, högre upplåning begränsar traditionella bolån kommer att verka desto mer tilltalande som ett alternativ. Ironiskt nog kan detta innebära att omvända inteckningar kommer att sluta användas endast för äldre kunder, inte som ett lån i sista hand, utan helt enkelt för att den höga åldern representerar en kortare framtida tidshorisont och därför ger en högre lånegräns som gör att det omvända bolånet kan fortsätter att överklaga andra alternativ. Men under tiden, om en omvänd inteckning är tilltalande för en kund med en längre tidshorisont, kan det verkligen aldrig finnas en bättre tid än just nu.