IRDA, försäkringstillsynsmyndigheten, tillkännagav några förändringar i produktstrukturerna för livförsäkringsplaner genom sina senaste regler om länkade och icke-länkade livförsäkringsprodukter. ULIP är länkade produkter medan traditionella försäkringsplaner är icke-länkade produkter.

Här är några av de framträdande förändringarna.

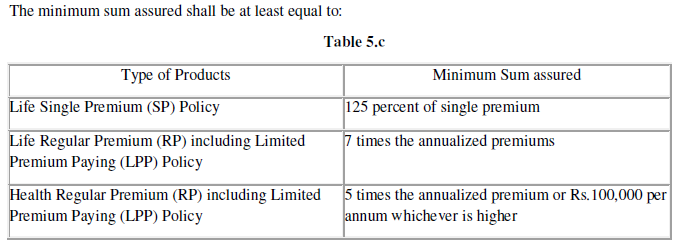

Enligt IRDA Linked Insurance Product Regulations, 2019, ska det reviderade lägsta försäkringsbeloppet (minsta dödsfallsersättning) vara som följer:

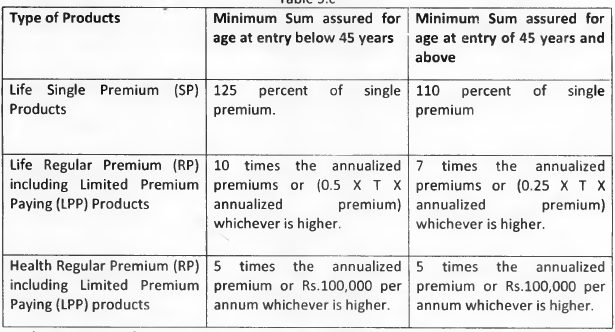

Tidigare var minimibeloppet kopplat till försäkringstagarens inträdesålder. Om du var mindre än 45 år vid tidpunkten för inträdet, skulle det lägsta försäkringsbeloppet vara 10 gånger den årliga premien. Följande är ett utdrag från IRDA Linked Insurance Products Regulations, 2013.

På sätt och vis är det en positiv förändring. Ju högre försäkringsbelopp, desto mer betalar du för dödsfallsavgifter. Och det sänker din avkastning. Mortalitetsavgifter är de avgifter som du ådrar dig för att få livförsäkring i en ULIP. Eftersom livskyddet har sjunkit kommer du att drabbas av mindre dödlighetsavgifter. Nu när det säkrade lägsta beloppet har sänkts till 7 gånger den årliga premien, kan du möjligen tjäna något högre avkastning i dina ULIP. Effekten kommer att vara högre för typ II ULIPS jämfört med typ I ULIP eftersom effekten av dödlighetsavgifter är högre med typ II ULIP.

Observera att de flesta försäkringsbolag fortfarande kan fortsätta att erbjuda ett lägsta försäkringsbelopp som är 10 gånger den årliga premien. Eller åtminstone erbjuda dig ett val att teckna för Sum Assured som är 10 gånger den årliga premien.

Varför?

Detta beror på att förfallointäkterna från din ULIP är befriade från inkomstskatt om försäkringsbeloppet är minst 10 gånger den årliga premien.

Därför, om du registrerar dig för en ULIP där Sum Assured är 7 gånger den årliga premien, kommer din fondkorpus säkerligen att växa snabbare (jämfört med Sum Assured på 10 gånger den årliga premien). Det betyder dock inte att du säkert kommer att få högre löptid (på grund av beskattning). Det kommer att koka ner till din skatteklass vid tidpunkten för försäkringens löptid, variant av ULIP, din ålder och dess påverkan av dödlighetsavgifter och avkastningen du tjänar på korpusen. Dessutom får du en lägre livslängd.

Förresten, för engångspremieplanerna har det lägsta försäkringsbeloppet ökat till 1,25 gånger engångspremien (för dem över 45 år vid tidpunkten för inträdet). Tidigare var försäkringsbeloppet 1,25 gånger för personer upp till 45 år och 1,1 gånger för personer över 45. För engångspremieplaner har försäkringsbeloppet ökat från 1,1 gånger till 1,25 gånger för dem över 45. Därför har avkastningen för sådana investerare kommer att gå ner på grund av högre dödlighetsavgifter. Snarare tvärtom.

Förresten, jag föredrar inte att investera i vanliga premium- och engångspremie-ULIPs.

Många av oss förstår att vi har gjort en dålig investering direkt efter att vi betalat vår första premie i en traditionell livförsäkring. Kval blir multiplicerat när du räknar ut att du inte kommer att få något tillbaka förrän du har betalat minst 3 premier. Det olyckliga är att de flesta av oss har svårt att komma till rätta med konceptet sunk cost. Så vi vill ha tillbaka något. För att få tillbaka något måste vi betala minst 3 premier. Det finns begränsad lättnad på denna front.

Tidigare fick din traditionella livförsäkring Återköpsvärde efter 3 år. Nu kommer din försäkring att få återköpsvärde efter 2 år. Många väntar och betalar premier i minst 3 år så att de åtminstone får tillbaka något. Väntan blir nu kortare.

Återköpsvärdet kommer att vara minst 30 % av de totala premierna som betalas vid återköp under det andra försäkringsåret. 35 % under det tredje året och 50 % vid överlämnande mellan den 4 e och den 7 e år. Tja, även detta är en ganska stor hit.

Samtidigt, som jag har nämnt många gånger tidigare, ger de traditionella livförsäkringsplanerna dåliga investeringar och måste undvikas.

Tidigare kunde du pendla (ta ut klumpsumma) 1/3 rd av den ackumulerade korpusen i pensionsplanen från försäkringsbolaget vid förfallodagen. Nu har denna tröskel höjts till 60 % av den ackumulerade korpusen (i linje med NPS). Höjningen av tröskeln gäller både för fondförsäkringar och traditionella pensionsplaner.

Kom ihåg, enligt inkomstskattelagarna, endast 1/3

rd

av engångsuttaget är befriat från inkomstskatt. Även om IRDA har lättat på reglerna, finns det ingen mildhet från inkomstskatteavdelningen, åtminstone tills nu. Du måste betala skatt vid uttag som överstiger 1/3

rd

av den ackumulerade korpusen. Hela det pendlade pensionsbeloppet är befriat från inkomstskatt. Även med NPS är 60 % av engångsbeloppet befriad från inkomstskatt.

Om du måste köpa en pensionsplan och valet står mellan NPS och pensionsplaner från försäkringsbolag, gå med NPS. NPS är en bättre produkt. NPS ger dig bättre skatteförmåner på investeringar, är låg kostnad och är relativt transparent och flexibel med avseende på investeringar.

Läs :Pensionsplan Skatteförmån och skattebehandling vid löptid

När du köper en pensionsplan från ett försäkringsbolag tvingas du köpa en livränta (vid planens förfallodag) från samma försäkringsbolag. Nu måste försäkringsgivaren ge dig en option att köpa en annuitetsplan upp till 50 % av intäkterna efter avdrag (50 % av beloppet som återstår efter ett engångsbelopp). Något val för investerarna.

Efter den 5 e år har du möjlighet att sänka din premie i ULIP. Du kan sänka premien med upp till 50 % av den ursprungliga premien. Din dödsfallsersättning enligt planen kan revideras i enlighet med detta. Kom ihåg att det här är en enkelriktad gata. När du har sänkt premien kommer du inte att kunna höja den i framtiden.

IRDA Unit Linked Insurance Product Regulations, 2019

IRDA Non-linked Insurance Product Regulations, 2019

IRDA webbplats