Hur mycket pengar tjänar du? Det är en ganska enkel fråga.

Okej, hur mycket pengar spenderar du nu? Den där är lite tuffare. Vad exakt räknas som utgifter? Är vi inklusive skatter? Om du betalar ner ett bolån, anses huvuddelen som utgifter? Hur är det med ditt barns undervisningsbetalning från 529-kontot?

Som du kan se är det vanligtvis lättare att tänka på dina pengar i termer av din inkomst snarare än dina utgifter. Det är därför din inkomstersättning – procentandelen av din förtidspensionering före skatt som du behöver för att stödja din livsstil när du går i pension – kan vara ett användbart planeringsverktyg.

Detta enkla mått, som inte kräver att du gör några knepiga skatteberäkningar, kan hjälpa dig att sätta din pensionsekonomi i ett tydligare sammanhang. Nyckeln till att göra denna procent användbar är att uppskatta den med din specifika ekonomiska situation i åtanke.

Efter att ha analyserat många scenarier fann vi att en ersättningsgrad på 75 % kan vara en bra utgångspunkt för din inkomstersättning. Det betyder att om du tjänar 100 000 USD strax före pensioneringen, kan du börja planera med hjälp av bollplankens förväntan att du kommer att behöva cirka 75 000 USD per år för att leva på när du går i pension.

Varför skulle du sannolikt behöva mindre inkomst i pension än under dina arbetsår? Vanligtvis beror det på att:

Siffran på 75 % inkomstersättning är baserad på att minska dina utgifter vid pensioneringen med 5 % och spara 8 % av din hushållsinkomst under dina arbetsår. Vi valde 8 % eftersom det är ungefär genomsnittet som människor sparar på sina pensionskonton.

Det finns flera anledningar till att startpunkten på 75 % kanske inte är rätt för dig. För det första kanske de initiala antagandena om besparingar och utgifter inte är lämpliga. Till exempel kan du spara närmare de 15 % som vi rekommenderar för pension. Lyckligtvis fann vår analys att detta är en ganska enkel justering att göra. Varje extra procentenhet av besparingar över 8 %, eller utgiftsminskning över 5 %, minskar din inkomstersättningsgrad med cirka 1 procentenhet. Tänk på dessa justeringar som ett nästan ett-till-ett-förhållande.

Så om du sparar 12 % av din inkomst istället för de 8 % vi antog, ta din ersättningsgrad på 75 % och dra av 4 procentenheter, vilket resulterar i en personligt justerad uppskattning på cirka 71 %.

Därefter påverkar sättet du har sparat till pensionen också ersättningsgraden. Utgångspunkten på 75 % antar att alla besparingar är före skatt - som en traditionell 401(k) eller IRA. Det är ett konservativt antagande, eftersom du beskattas fullt ut på dessa tillgångar när du tar ut dem. Att spara med ett Roth-konto är å andra sidan efter skatt och kan generera skattefria inkomster, vilket innebär att om du har en stor andel av ditt pensionssparande på Roth-konton, bör din inkomstersättningsgrad vara lägre.

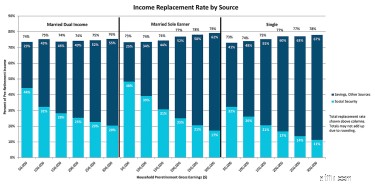

För det tredje är ditt civilstånd och hushållsinkomst två faktorer som påverkar socialförsäkringsförmåner och din skattesituation. Dessa två faktorer påverkar i sin tur din inkomstersättningsgrad. Startpunkten på 75 % speglar ett hushåll som tjänar mellan 100 000 och 150 000 USD före pensioneringen.

För att sammanfatta det hela kan du kontrollera diagrammet nedan för en bra utgångspunkt och sedan göra några justeringar baserat på parametrarna ovan.

" target="_blank">Klicka här

för att se diagrammet i full storlekKälla:T. Rowe Price, Inkomstersättning i pension. Nyckelantaganden:Hushållets inkomster och utgifter håller jämna steg med inflationen fram till pensioneringen, och sedan minskar utgifterna med 5 %. Makar är jämnåriga och ”dubbel inkomst” innebär att den ena maken genererar 75 % av den inkomst som den andra maken tjänar. Federala skatter är baserade på skattesatser från och med 1 januari 2019. Hushållet använder standardavdraget och arkiverar gemensamt (om de är gifta). Hushållet sparar 8 % av sin bruttoinkomst, allt före skatt. Socialförsäkringsförmåner är baserade på SSA.gov Quick Calculator (anspråk vid full pensionsålder), som inkluderar ett antaget inkomsthistorikmönster.

Du kommer att märka att diagrammet delar upp ersättningsgraden i inkomstkällor. Att förstå inkomsten du behöver från andra källor än socialförsäkringen kan hjälpa dig att uppskatta en sparnivå att sikta på innan du går i pension. Vid högre inkomstnivåer är nettoeffekten att socialförsäkringsförmåner utgör en mycket mindre andel av den totala inkomstersättningsgraden – vilket innebär att mer sparande eller andra inkomstkällor skulle behövas för att finansiera pensionering.

Anta att du är singel och tjänar 100 000 USD per år före skatt. För att hålla det enkelt, låt oss säga att våra antaganden verkar mest rimliga för dig. Baserat på diagrammet ovan bör du planera att ersätta cirka 74 %, eller $74 000, av den inkomsten. Låt oss då anta att du förväntar dig 26 000 USD i årliga socialförsäkringsförmåner, i vilket fall du behöver cirka 48 000 USD i bruttoinkomst från andra källor.

För att ta reda på hur mycket du kan behöva spara till pensionen kan du arbeta baklänges därifrån. Om du är bekväm med en initial uttagsfrekvens på 4 % på dina tillgångar, bör du sikta på ett ägg på 1,2 miljoner dollar. (För att komma fram till den siffran tog vi 48 000 USD och dividerade med 0,04.) Det är i dagens dollar, så du vill höja det för inflationen, särskilt om du är långt ifrån pensionen.

Ett annat sätt att tänka på det - för det här exemplet - är att sikta på att spara ett belopp som motsvarar cirka 12 gånger din inkomst strax före pensioneringen:100 000 USD gånger 12 motsvarar 1,2 miljoner USD. Vi rekommenderar att de flesta överväger ett mål på mellan åtta och 14 gånger sin slutlön.

Det finns inget "rätt" nummer som fungerar för alla, och din situation kan förändras över tiden. När du närmar dig pensionen kommer det att vara viktigt för dig att bedöma dina utgiftsbehov mer noggrant. Men för någon flera år efter pensioneringen kan inkomstersättningsgraden – som baseras på uppskattade utgifter – vara en användbar vägledning.