"Risk är ett godtyckligt begrepp tills du upplever det. Att prata om att bli slagen i ansiktet skiljer sig från att... faktiskt bli slagen i ansiktet." – Carl Richards, Certified Financial Planner™ och skapare av Sketch Guy-kolumnen

Marknaderna minskade med 40 % i mars då ansträngningarna att bromsa spridningen av coronaviruset fick ekonomin att nästan stanna. Även om de återhämtade sig anmärkningsvärt snabbt, är de ekonomiska utsikterna osäkra, arbetslösheten är hög och volatiliteten förväntas kvarstå tills covid-19-vaccinerna har fått stor spridning och äntligen tar panemin under kontroll.

Vi är i okända vatten, och våra livflottar kanske inte fungerar som de brukade. Efter sex år av kvantitativa lättnader och baksmällan från det förblir obligationsräntorna ynka. Att minska riskerna genom högre allokering till ränteintäkter verkar inte längre vara lika effektivt som det en gång var.

I mars rapporterade Life Insurance Marketing and Research Association (LIMRA) att 2019 års försäljning av en relativt ny typ av livränta som kallas en indexbunden livränta (ILA) ökade med 55 % från 2018. Denna tillväxt kan ha inspirerats av den sena 2018 års korrigering när marknaderna tappade 2 biljoner dollar. Men det kan också antyda en bredare aptit på grund av den sekulära trenden med exceptionellt låga räntor, det hotande spöket av svansrisk (sällsynta och fruktansvärda marknadshändelser) och en uppsjö av babyboomer-pensionärer.

Forskning från annuitetsdataguruer på WINK rapporterar att den genomsnittliga emissionsåldern för alla ILA:er är 62. Detta tyder på att folk använder dessa skydd för att buffra mot portföljförluster under det "bräckliga decenniet". Det bräckliga decenniet är tidsperioden från de senaste fem arbetsåren till och med de första fem åren av pensionering, då risken för avkastningssekvenser kan hota en pensionärs förmåga att överleva sitt sparande.

Den indexbundna livräntan, som utvecklades för över ett decennium sedan, tillåter investerare att dra nytta av marknadsdeltagande, samtidigt som den buffrar mot förluster genom en gräns på, säg 10 % – vilket innebär att den första 10-procentiga förlusten täcks av försäkringsgivaren, och eventuella förluster utöver det är på dig. Eftersom de buffrar mot förluster kallas indexbundna livräntor också som buffertlivräntor. Ett annat namn de går under är registrerade indexreglerade livräntor (RILA).

De skydd som en indexbunden livränta erbjuder kommer med en avvägning. Människor som söker mer skydd via en högre buffert kan offra tillväxtpotentialen i förhållande till mängden risk de överför till företaget som utfärdar ILA.

Om du till exempel väljer en buffert på 10 % kan det tillåta obegränsat deltagande på uppsidan, medan valet av en buffert på 20 % kan begränsa uppsidan via taket till 20 % i den valda krediteringsmetoden.

Om du är bekant med fasta indexerade livräntor (FIA), så kan indexreglerade livräntor verka bekanta. Båda är hyllade för sin förmåga att skydda portföljer mot marknadsförluster med uppåtpotential, men till skillnad från fasta indexerade livräntor – som skyddar mot förluster under en viss period – erbjuder indexbundna livräntor rörlig avkastning som kan inkludera förluster.

Så även om båda är relativt konservativa spel, kan indexbundna livräntor vara lite mer riskfyllda att äga än fasta indexerade livräntor. Men de erbjuder i sin tur också större uppåtpotential. Indexerade livräntor är registrerade hos SEC, vilket innebär att de säljs med ett prospekt. Detta är till skillnad från en FIA och gör ILA:er mer strikt reglerade och under strängare regler för offentliggörande.

Hur effektiva kan indexbundna livräntor vara i verkliga investeringssituationer? Eller, sagt annorlunda, vad händer när vi får ett slag i ansiktet, av coronaviruset eller någon annan katastrof? Femårsperioden som börjar den 1 mars 2015 erbjuder åtminstone några upprörande nedgångar att mäta sig mot.

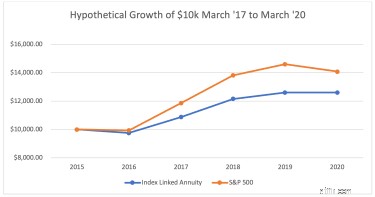

Med hjälp av historisk avkastning, låt oss till exempel titta på den hypotetiska tillväxten på 10 000 USD i en hypotetisk indexbunden livränta.

För denna jämförelse gjorde jag följande antaganden:

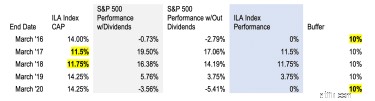

Årlig krediteringsmetod från punkt till punkt enligt S&P 500-index (minus utdelningar)

0,25 % produktavgift (Inkasseras årligen)

14 %, 11,5 %, 11,75 %, 14,25 %, 14,25 %

10 % (vilket innebär att investerare inte förlorar någonting förrän S&P:s förluster överstiger 10 %)

Observera att indexet "Caps" är den maximala prestation du kan krediteras under ett givet år via den valda krediteringsmetoden. Beroende på vilken buffert som väljs kan dessa tak sättas till något i stil med 10 % eller 20 %, eller så kan de vara obegränsade, vilket innebär att en investerare skulle krediteras för hela indexutvecklingen under en given period (utan utdelningar inkluderade). Caps nollställs årligen baserat på räntesatser, varför vi listar olika tak för varje år i tabellen ovan. Läs detta indexlänkad annuitetsartikel för grunderna.

För våra syften förenklade jag matematiken och beräknade vinsterna årligen från historisk avkastning i ekonomen Robert Shillers marknadsdatauppsättning via The S&P 500 Dividends Reinvested Price Calculator på dqydj.com. Jag drog sedan ifrån ILA-avgifterna (0,25 %) i slutet av varje termin för att komma fram till den årliga vinsten (utan utdelning).

I tabellen ovan lyfter jag fram fall där det hypotetiska ILA-taket och bufferten kom in i bilden under den femåriga sträckan från mars 2015 till mars 2020.

Från mars 2015 till följande mars upplevde globala marknader en enorm turbulens kopplat till en nedgång i oljepriserna, devalveringen av yuanen, en bromsande kinesisk BNP-tillväxt och Brexit. Under den perioden tappade S&P 2,79 % (utan utdelning inräknat) – förluster som skulle ha skyddats av ILA:s buffert på 10 %.

Marknaderna återhämtade sig kraftigt under följande period — med S&P 500 som slutade på +17,06 %, utan utdelning, i mars '17. Som ett resultat skulle 11,5 % av investeringsvinsten ha krediterats ILA.

Resultatet för S&P 500 från mars 2017 till mars 2018 S&P 500 var också fantastiskt:14,19 % utan utdelning inräknat. I det fallet var resultatet återigen högre än taket, så ILA-krediteringsmetoden skulle hypotetiskt ha gett en avkastning på 11,75 %.

Senare under 2018 redovisade dock S&P 500 sin största årliga förlust sedan 2008, innan den återhämtade sig igen 2019. Under perioden från mars '18 till mars '19, gav S&P en avkastning på 3,75 % utan utdelning, vars hela belopp skulle ha har krediterats till ILA:s resultat för det året.

Och tjuren fortsatte att springa in i 2020 innan den slog in i covid-19-väggen. I mars i år sjönk avkastningen i S&P 500-indexet till -5,41 % — inom bufferten — så förlusten skulle ha absorberats och ILA-krediteringsmetoden skulle ha varit oförändrad för året.

Även om försäljningen av 2015/16, kraschen 2018 och coronakraschen i år var chockerande händelser, återhämtade marknaderna sig ganska snabbt.

Om du skulle kartlägga ILA:s prestanda med S&P 500 som riktmärke (se diagrammet ovan), skulle ILA ha underpresterat (26 % avkastning för ILA och 41 % för S&P), men det kan vara missvisande. Den sortens jämförelse innebär att en ILA har samma risk-/avkastningsprofil som aktier, vilket den inte har, och den förutsätter att en typisk aktieinvesterare höll kursen under den femårsperioden och tog sig ut tre stora fall och efterföljande rekyler.

Forskning från Dalbar kan tyda på något annat. I sin 26-åriga "Quantitative Analysis of Investor Behavior"-studie har forskare från Dalbar lärt sig att investerare ofta står i vägen för sig själva. Medan S&P 500-indexet i genomsnitt hade en avkastning på 9,85 % under 20-årsperioden som slutade 2015-12-31, tjänade den genomsnittliga aktiefondinvesteraren endast 5,19 %.

Varför? Investerarnas beteende är nyckfullt. Rädsla och girighet kan förstöra de bästa långsiktiga investeringsmålen. Vi köper högt och säljer lågt och i allmänhet ubåtar vi vårt bästa för att samla rikedomar. Och det här är inte bara några av oss. Det här är många av oss.

Så frågan är:Hur skulle samma hypotetiska ILA prestera gentemot den genomsnittliga aktieinvesteraren under samma volatila period? Eller vad kan egentligen hända när vi får ett slag i ansiktet?

En indexbunden livränta är verkligen inte en lösning som passar alla. Men för investerare som står inför risken för avkastningssekvenser, kan allokering av en del av en portfölj till en ILA skydda sina metaforiska muggar från en förödande hömakare under det "bräckliga decenniet". Portföljförluster under denna period kan vara svåra att ta igen och kan påverka livsstilsval i årtionden.

Detta är ett beteendeskydd:Överföra viss risk till ett försäkringsbolag för viss säkerhet om ett definierat resultat. Löftet om viss avkastning och skydd mot förluster kan inspirera till förtroende att stanna kvar på marknaden och på väg att nå investeringsmål, snarare än att vänta på nästa slag i ansiktet.

Om du är missnöjd kan beteendeverktyg som hjälper dig hålla kursen vara kraftfulla i tider som denna. Håll din vakt uppe och prata med din finansiella rådgivare om dina alternativ.

Hur man beräknar avkastningen på investeringen (ROI)

AWARD SPOTLIGHT:Clairvest vinnare av PE Global Dealmaker Award 2021 för County Waste of Virginia

Hjälp med att betala för en GED

Skolan kan ha lärt oss algebra och geometri, men lärde den oss något om rätt sätt att spara eller budgetera? Här är alla pengar du borde ha lärt dig i skolan men inte gjorde det.

Ska börserna stängas över coronavirus-pandemin?