IBOR-övergången är nu på god väg på derivatfronten, och några viktiga steg har tagits med att identifiera olika LIBOR-ersättningar.

1

Nästa utmaning blir att forma derivatmarknaden för de nya referensräntorna. Preliminära bedömningar har gjorts för att bedöma potentiella ersättningar för LIBOR-derivat.

Derivatkontrakt som hänvisar till IBOR bör innehålla ett robust reservspråk, som entydigt reglerar övergången. International Swaps and Derivatives Association (ISDA) har föreslagit tre olika reservkompensationsspreadar – ett framåtriktat tillvägagångssätt, ett historiskt medelvärde/medianmetod och en spotspread-metod – för inkludering i IBOR-kontrakt. 2 Över 150 svar på ISDA-samrådet mottogs från ett stort antal marknadsaktörer runt om i världen. I slutet av 2018 publicerade The Brattle Group en sammanfattning av dem. 3

Trots att de gynnade det historiska medelvärdet/medianfallbacken tog bankerna upp ett antal farhågor, såsom potentialen för en värdeöverföring om ett fallback utlöses. En viktig utmaning är att upprätthålla nuvärdesneutralitet på kalibreringsdatumet. Spoträntor och terminsräntor kommer sannolikt att vara inkonsekventa. Genomsnittliga historiska marknadsförhållanden kanske inte överensstämmer med marknadens förväntningar för framtiden (t.ex. förändringar i penningpolitiken och ekonomiska förhållanden). Dessutom kräver detta tillvägagångssätt långa historik av fixering av IBOR och justerade riskfria räntor

Darell Duffie (Stanford GSB) föreslog nyligen att kompressionsauktioner skulle kunna bidra till att mildra denna risk genom att tillåta företag att konvertera sina LIBOR-exponeringar till nya riskfria ränteexponeringar före avvecklingsdatumet, till en förutbestämd kostnad. Tanken bakom en kompressionsauktion är att konvertera centralt rensade kontrakt som hänvisar till IBOR till kontrakt som hänvisar till ett annat riktmärke. Den föreslagna algoritmen innehåller två delar:en auktionsmekanism, som matchar motsatta positioner för att konvertera dem, och en komprimeringsmekanism. 4

Den centrala clearingmotparten (CCP) som driver auktionen skulle försöka minimera den totala bruttopositionen efter kompressionen för alla företag (både IBOR och nya riskfria länkade kontrakt), med förbehåll för två begränsningar. För det första måste den upprätthålla en nettoposition på noll vid varje löptid. För det andra måste den minska den teoretiska bruttoställningen samtidigt som den uppfyller varje företags risktoleranser och ersättningskrav. Detta andra villkor är att bibehålla ungefär samma marknadsexponering för varje företag.

Deltagarna lämnar först bud och erbjudanden. Auktionsmekanismen använder sedan denna indata för att fastställa ersättningsgraden. Ersättningssatsen ska betalas av IBOR-betalare till IBOR-mottagare när de konverterar sina kontrakt till det nya riktmärket, eftersom riktmärket normalt förväntas vara lägre än IBOR.

Dessutom kan deltagarna definiera risktoleranser för varje löptid. Algoritmen ökar sedan konverteringen genom att ersätta positioner med liknande löptider. Genom att sätta smala tröskelvärden i komprimeringen undviks ändringar i P&L eller mognadsprofil; men det begränsar det totala antalet affärer som kan "rippas upp". Att leka med de ökande acceptanströsklarna i handelskompressionen skulle bidra till att minska IBOR-exponeringen till en "förutbestämd kostnad", och därmed minska riskerna relaterade till IBOR-avbrottet.

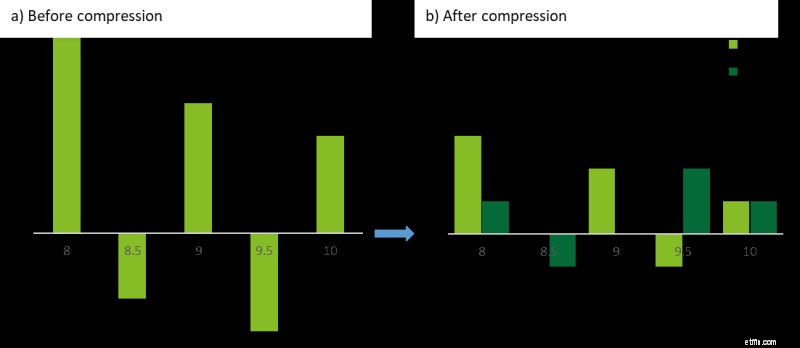

Figur 1 ger en förenklad illustration av det möjliga resultatet av en kompressionsauktion på ett företags swappositioner. Innan de går in i auktionen har företaget äldre LIBOR-denominerade swappar. I auktionen komprimeras och konverteras företagets positioner av kompressionshanteraren, under deltagarnas bud, erbjudanden och risktoleranser, såväl som CCP:s begränsningar som beskrivits tidigare. Efter auktionen reduceras företagets totala bruttoposition samtidigt som nettopositionen hålls oförändrad. Dessutom har en del av de äldre LIBOR-denominerade swapparna i denna illustration konverterats till SARON-denominerade.

Medan Duffies arbetsdokument diskuterar centralt godkända swappar, kan konceptet utvidgas till att omfatta bilateralt handlade i samband med kompression av flera partier. Sammantaget tillåter tillvägagångssättet marknadsaktörer att väga riskerna för att "bli tagen på fel fot" på övergångsdatumet mot en känd P&L-träff i en kompressionsauktion. Om den används i god tid före övergångsdatumet, kan den dessutom ge ett sätt att jämna ut P&L-effekten över tiden.

Ur ett praktiskt perspektiv kommer det inte att vara möjligt att ersätta referensräntor med nya kontrakt omedelbart, och IBOR-derivat kommer fortfarande att handlas under de kommande åren för att säkra inneboende ränterisker. Som sagt, företag bör noggrant övervaka sin IBOR-exponering och börja tänka på strategier för att minska riskerna förknippade med ett plötsligt avbrott i IBOR.

På marknaden observerar vi att icke-stora mäklarhandlare (t.ex. kapitalförvaltare) har börjat gå från ett bilateralt OTC-upplägg till central clearing, för att dra nytta av CCP-kompressionscyklerna och på så sätt minska fixeringsrisken vid tidpunkten av IBOR-övergången.

------------------------------------------------ --------------------------------------------------

1 Mer information i vår tidigare blogg om kontroll av (L)IBOR-reformen – ökar trycket

2 Konsultationen för benchmark-fallbacks – kompensationsspridningar och ISDA-konsultationen

3 Sammanfattningen av svaren på ISDA-samrådet – Brattle Groups sammanfattning av svaren

4 Det fullständiga arbetsdokumentet av Darell Duffie – Compression Auctions With an Application to LIBOR-SOFR Swap Conversion