Om skuld tänder elden för varje finanskris, som författaren Andrew Ross Sorkin en gång observerade, kan vi ha ett problem på väg. Företagen har laddat på rekordstora skulder de senaste åren, bland annat tack vare räntorna på bottennivå. De flesta marknadsbevakare förväntar sig inte att uppbyggnaden kommer att utlösa en överhängande kreditkatastrof. Ändå bör investerare vara medvetna om risker som byggs upp och välja noggrant när de investerar i obligationer eller aktier.

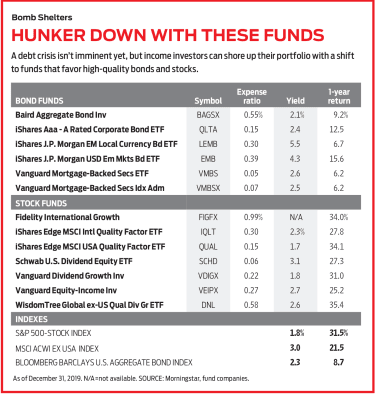

Bygg en kärna. En välbalanserad portfölj behöver en kärnobligationsfond för barlast. En äkta kärnobligationsfond har mestadels A-klassad skuld och inte mer än 5 % av tillgångarna i högavkastande obligationer. Förvaltarna på Baird Aggregate Bond Fund (symbol BAGSX, kostnadskvot 0,55%) köper endast obligationer av investeringsklass. Mer än hälften av fondens tillgångar finns i skulder med trippel A-klassificering, inklusive statsobligationer och statligt stödda bostadslån. Resten av fondens innehav inkluderar högkvalitativa företagsskulder (40 %) och andra tillgångssäkrade värdepapper (8 %). Fonden ger en avkastning på 2,09 %, vilket kanske inte imponerar på inkomstsökande, men dess huvudsakliga roll är att stå ut i svåra tider. Se det som en försäkring mot en lågkonjunktur.

Förstärk dina säkra tillflyktsorter med andra statsobligationer. Agency inteckningsskyddade värdepapper kommer med samma garanti för statsobligationer och en touch mer avkastning. Stabila räntor bör hålla förskottsbetalningar – en risk med bolåneskulder – på avstånd. Vanguard hypotekslån-stödda värdepapper kommer i en börshandlad fondandelsklass (VMBS, 0,05 %, aktiekurs 53 USD) och en fondklass (VMBSX, 0,07 %). Båda har endast trippel-A-klassade bostadsobligationer. ETF:en ger 2,55 % och fonden ger 2,53 %, något mer än en typisk kärnobligationsfond.

Flytta upp i företagskvalitet. Allt fungerade på räntemarknaderna förra året. Ta lite vinster i junkier skulder och stärk din exponering mot obligationer av högre kvalitet. IShares AAA-A Rated Corporate Bond ETF (QLTA, 0,15 %, 55 USD) erbjuder exponering mot företagens högst rankade IOU och ger 2,42 %.

Testa obligationer från tillväxtmarknader för extra inkomst. Det här är inte den riskabla sektorn det en gång var. Idag är mer än hälften av obligationsuniversumet på tillväxtmarknaderna investment grade. Dollarn är inte lika stark som den var i slutet av 2017 och början av 2018. Faktum är att den var relativt stabil 2019 mot en korg av utländska valutor. Och många analytiker förväntar sig att den försvagas i år. "Svaghet i dollarn är positiv för tillgångar i EM eftersom regeringar och företag har mycket dollardenominerade skulder. När dollarn stiger är det som en skatt, säger Alec Young, FTSE Russells vd för global marknadsundersökning. Och när det försvagas är det som en rabatt.

Var beredd på volatilitet. Resan med obligationer från tillväxtmarknader är dubbelt så ojämn som den typiska kärnobligationsfonden. Men värdepapper i denna sektor ger i genomsnitt dubbelt så mycket avkastning. iShares J.P. Morgan USD Emerging Markets Bond ETF (EMB, 0,39 %, 115 USD) ger 4,31 %. Denna ETF kringgår effekterna av valutasvängningar genom att köpa dollar-denominerade obligationer. För att öka inkomsten kan du para ihop din dollarbaserade ETF med versionen som investerar i IOUs i lokala valutor, iShares J.P. Morgan EM Local Currency Bond ETF (LEMB, 0,30 %, 44 USD), vilket ger 5,50 %.

Se vad som stödjer din utdelning. Undvik företag med mycket skulder. Professionella aktie- (och obligations)väljare granskar balans- och resultaträkningar för att få en känsla av om ett företag har resurser att betala sina skulder – för om det kommer till ett val mellan att göra en skuldbetalning eller att betala en utdelning, kommer det förstnämnda alltid att vinna. "Att förstå vad ett företag har för avsikt att göra med sin skuld och hur det har för avsikt att betala ner den är avgörande för vad vi gör", säger Capital Groups David Bradin, en investeringsspecialist på American Funds.

Tänk på två biltillverkare, Ford Motor och Daimler AG. Båda erbjuder liknande direktavkastning:Ford, 6,37 %; Daimler, 6,46 %. Men Ford har en trippel-B-kreditbetyg och Daimler får singel-A. Dessutom genererar Daimler tillräckligt med årliga rörelseintäkter för att betala sina årliga räntekostnader 13 gånger om. Ford kastar av sig tillräckligt för att betala tre års räntebetalningar. "Investerare kan dra slutsatsen att två företag i en liknande bransch med liknande avkastning är desamma", säger Capital Groups Hanks. "Men den ena har mer risk än den andra, och dess utdelning kan minska. Du kanske vill fråga dig själv, Får jag betalt för risken jag tar?

Välj ett utdelningsproffs. På Vanguard Equity-Income (VEIPX, 0,27 %), två företag driver fonden men arbetar separat och söker sig till stora företag av hög kvalitet med en avkastning över genomsnittet. Fonden ger 2,70 %. Schwab U.S. Dividend Equity ETF (SCHD, 0,06%, $58) hanteras inte aktivt, men företagen i indexet som det spårar måste uppfylla flera kriterier. Till att börja med måste företag ha betalat utdelning under minst 10 år i rad. Och endast företag med den bästa relativa finansiella styrkan, präglade av deras förhållande mellan kassaflöde och totala skulder och deras avkastning på eget kapital (ett lönsamhetsmått), gör det sista klippet. ETF:en ger 3,11 %. Vanguard Dividend Growth (VDIGX, 0,22%) ger bara 1,84%, men förvaltaren Donald Kilbride fokuserar på kontantrika företag med låga skulder som kan öka utdelningen över tiden. Morningstar-analytikern Alec Lucas säger att fonden är "en framstående när marknaderna darrar."

Lägg till ett streck av hög kvalitet. En stark balansräkning - en som har låg skuldsättning - är en viktig egenskap hos ett högkvalitativt företag. Det är precis där uppe med smarta chefer vid rodret och en solid affärsnisch i sin bransch.

Fördubbla hög kvalitet med iShares Edge MSCI USA Quality Factor ETF (QUAL, 0,15 %, 101 USD). ETF:n investerar i en diversifierad grupp av 125 stora och medelstora företag som har låg skuldsättning, stabil årlig vinsttillväxt och hög avkastning på eget kapital. Johnson &Johnson, Pepsico och Facebook är bland dess största innehav. BlackRock har en internationell aktieversion av denna ETF, iShares Edge MSCI International Quality Factor ETF (IQLT, 0,30%, $32), som höll sig bättre än MSCI ACWI ex USA Foreign-Stock Index under 2018 års korrigering. ETF:en ger 2,31 %, och toppinnehaven inkluderar Nestlé och läkemedelsföretaget Roche Holding.

Åk utomlands. Företag i resten av världen är i genomsnitt mindre skuldsatta än företag i USA. Ännu bättre, om du fokuserar på de bästa spelarna utomlands kan du slå den amerikanska aktiemarknaden, säger Capital Groups Robert Lovelace. "En majoritet av de bäst presterande aktierna under de senaste 10 åren var företag baserade utanför USA."

På Fidelity International Growth (FIGFX, 0,99%), chef Jed Weiss fokuserar på företag med konkurrensfördelar. Om ett företag kan höja priserna på sina varor utan att efterfrågan minskar är Weiss nöjd. Det är en egenskap som kan stödja ett företag i svåra tider.

WisdomTree Global ex-U.S. Kvalitetsutdelningstillväxt (DNL, 0,58%, $66) investerar i 300 utdelningsbetalande företag i utvecklade och framväxande länder. Fonden ger 2,6 %. Företagen måste uppfylla vissa kvalitets- och tillväxtkrav, inklusive avkastning på eget kapital och avkastning på tillgångar (ett annat lönsamhetsmått), för att inkluderas i fonden. Som ett resultat har portföljen en genomsnittlig skuld-till-kapitalkvot på 29—mindre än 34-kvoten för MSCI ACWI ex USA-index (och 44 för S&P 500). Storbritannien, Japan och Danmark är dess största landssatsningar.