Det här är en resultatöversyn av HDFC Balanced Advantage Fund, tidigare HDFC Prudence Fund. Är det fortfarande meningsfullt att överväga den här fonden eller fortsätta att investera i den? Låt oss ta reda på det genom att jämföra det med Nifty 50 och HDFC Hybrid Equity (Balanced) fond.

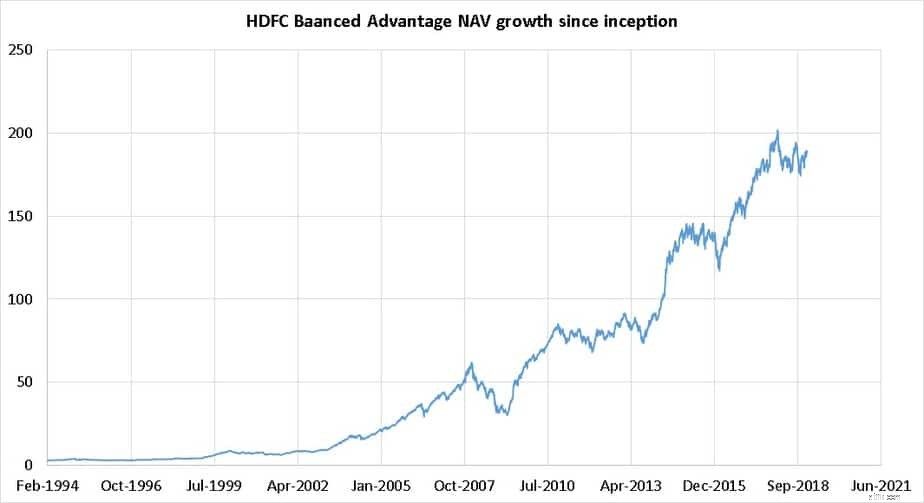

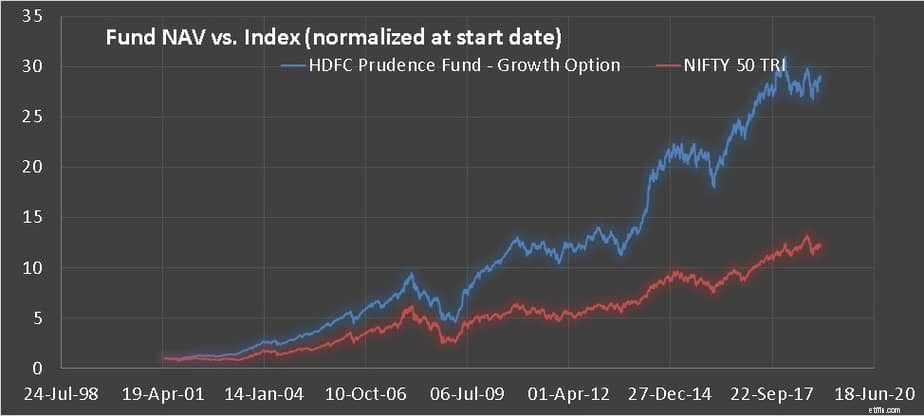

Den här fonden har haft en färgstark historia Fonden lanserades i februari 1994 som Centurion Prudence Fund av Twentieth Century Asset Management. Zurich India Asset Management förvärvade det sedan 1999 och HDFC Asset Management 2003, varefter Prashant Jan började förvalta det. Detta är fondens NAV sedan starten och en jämförelse från maj 2001 med Nifty 50 Total Returns Index.

I april 2018, för att följa SEBI-kategoriseringsreglerna, meddelade HDFC att HDFC Growth Fund kommer att kallas HDFC Balanced Advantage Fund och att HDFC prudence kommer att slås samman i denna nya fond (balanserad fördel).

Inte bara var detta drag förbryllande, som nämnts tidigare i, vad nu för HDFC Prudence och HDFC Balanced Investors, den nya investeringsstrategin för HDFC Balanced Advantage är så vag som den kan bli!

HDFC erbjuder en vag definition av "balanserad fördel". Faktum är att hela systemdokumentet för denna fond är vagt.

HDFC aktiefond erbjuder justerat NAV för både Balanced benefit och Hybrid Equity på sin webbplats. Detta är en sammanhängande NAV-historik över fondsammanslagningarna som nämns ovan. Jag har använt samma sak för denna analys.

Upplysning :Som nämndes i min personliga ekonomirevision 2018 är jag en investerare i både HDFC-balanserade fördelar och Hybrid Equity.

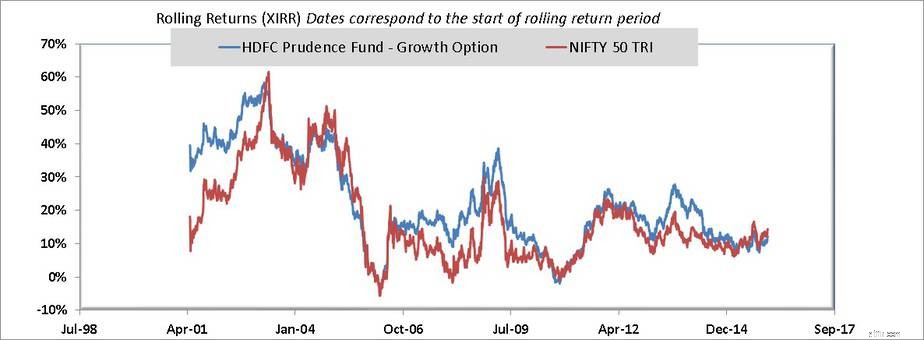

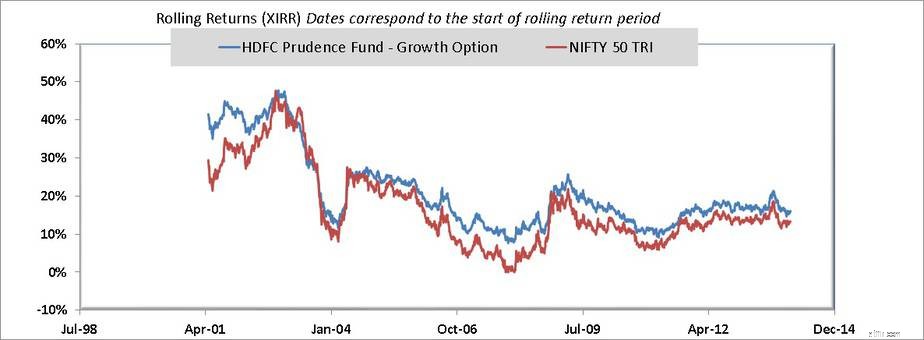

Låt oss kicka igång med den 3-åriga rullande returhistoriken.

Det du ser ovan är 3963 3-åriga returdatapunkter på varje rad från maj 2001. Det är ganska häftigt för en fond som aldrig har haft en full aktieportfölj. Dess senaste prestanda är fortfarande ganska bra.

Det du ser ovan är 3963 3-åriga returdatapunkter på varje rad från maj 2001. Det är ganska häftigt för en fond som aldrig har haft en full aktieportfölj. Dess senaste prestanda är fortfarande ganska bra.

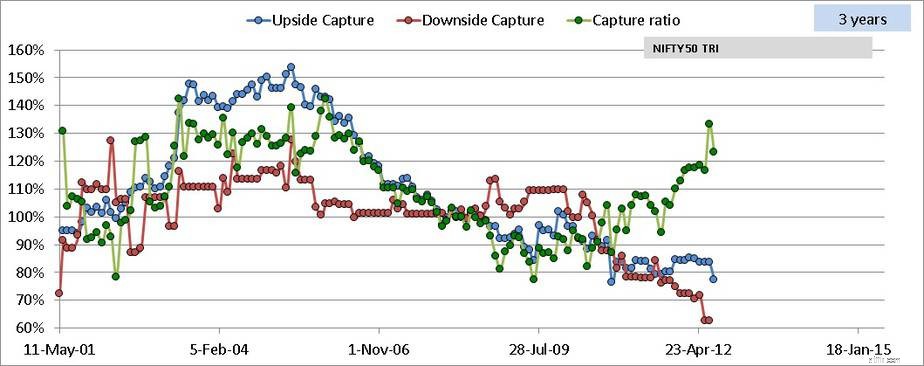

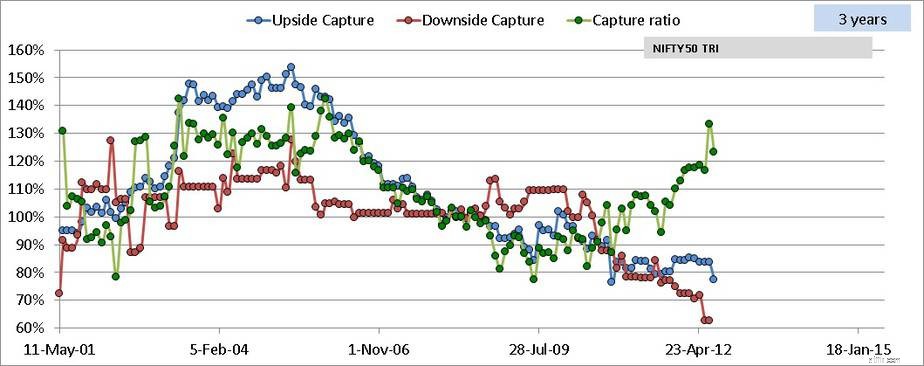

Därefter, med hjälp av Equity Mutual Fund Rolling Upside/Downside Capture Calculator (detta är verktyget som satte grunden för de månatliga screeningarna), kan vi se nedsidan och uppsidan fångst med tiden.

Den nedåtriktade fångsten talar om för dig hur mycket NIfty 50 förluster har fonden fångat. Om downside capture =100 % är det lika "förlustigt" som NIfty 50. Om det är 110 % har det fångat 10 % mer förlust! Om det är 90 % har det fångat 10 % mindre förlust. Så sänk nedsidan desto bättre .

Så om vi vänder på argumentet i stycket ovan, högre uppåtavläsning, desto bättre eftersom det betyder att fonden har vunnit mer när indexet steg.

I början av 2000-talet fick fonden ett rykte om att vara mer aggressiv än de flesta balanserade fonder med hög upp- och nedåtfångst. Men på senare tid har det mjuknat avsevärt med låg nedsida och låg uppsidafångst. Fångstförhållandet är upp och ned och>1 anses vara "bra".

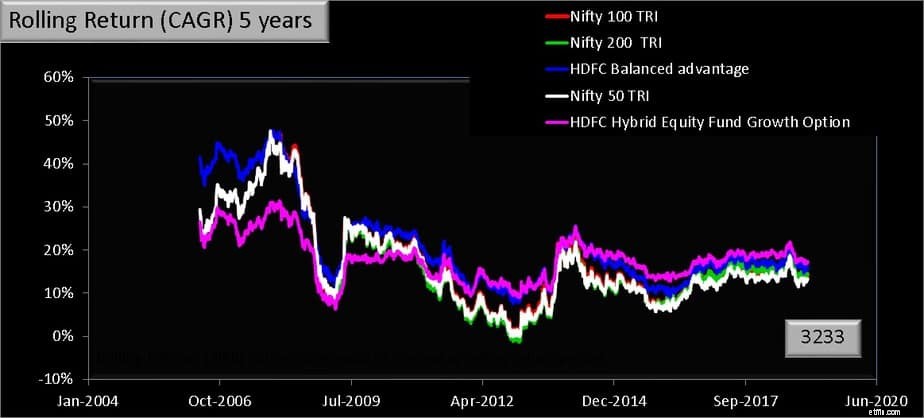

Återigen det är fantastiskt (3233, 5Y datapunkter)!

Återigen det är fantastiskt (3233, 5Y datapunkter)!

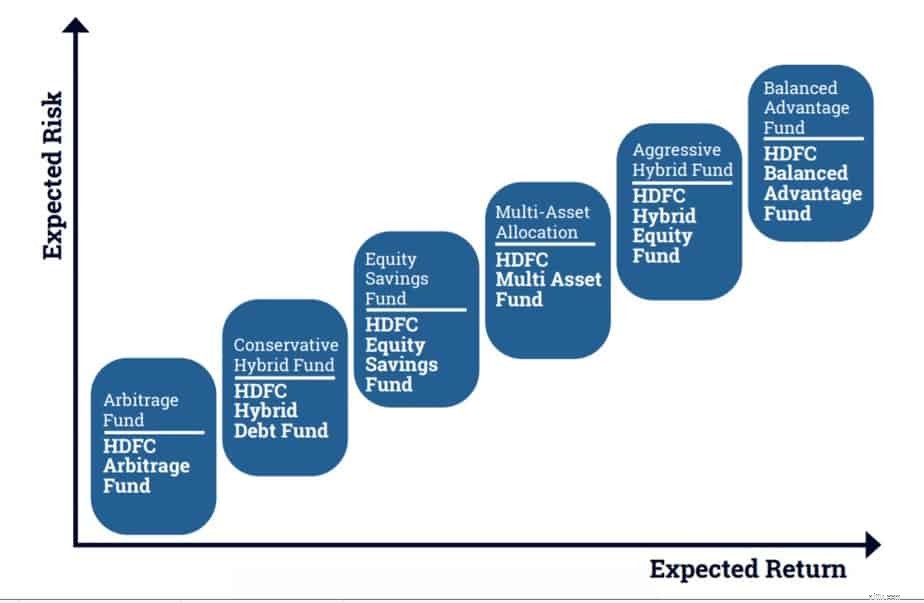

Jag har granskat HDFC Hybrid Equity Fund (HDFC Balanced) tidigare, och det är en ganska bra fond att hålla. Underhållande nog har HDFC MF klargjort att dess balanserade fördelsfond är mer volatil än dess aggressiva hybridfond!

Investerare bör förstå detta innan de jämför eller investerar.

Så nu jämför vi:HDFC Balanced Advantage vs HDFC hybrid vs NIfty 50 vs Nifty 100 vs Nifty 200

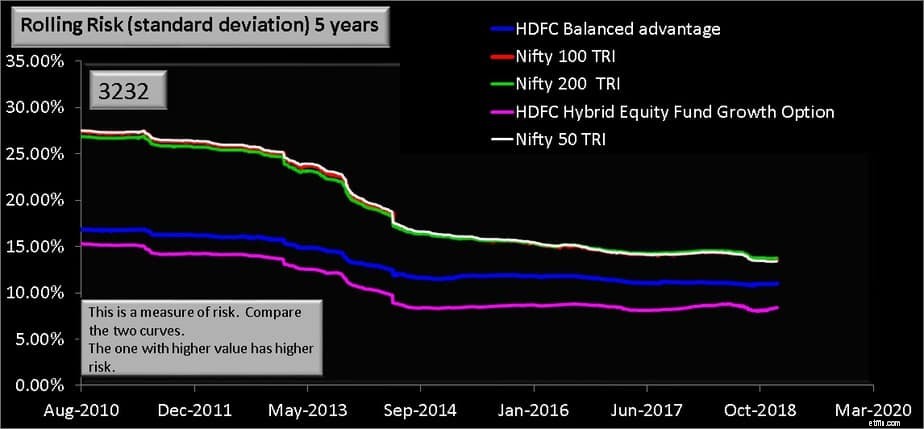

Datapunktens nummer som visas ovan är 3233 för HDFC-fonderna.

Detta är den rullande volatiliteten eller standardavvikelsen för ovanstående datamängd.

Det råder ingen tvekan om att HDFC Balanced Advantage fortfarande är ett övertygande val och befintliga investerare borde definitivt fortsätta att hålla och investera mer i det. Det kan även nya investerare men de har mindre volatila valmöjligheter i HDFC Hybrid Equity och ICICI Prudential Equity &Debt Fund (ICICI Balanced)

Min enda ripa är produktpositionen. HDFC Prudence borde ha kallats den aggressiva hybridfonden eftersom den är en och HDFC Balanced den balanserade fördelen. Otydligheten i tillgångsallokeringsmönstret är också irriterande. Jag skulle föredra en balanserad fördelsfond med en tydlig taktisk tillgångsallokeringsstrategi och en mycket lägre risk. ICICI Prudential Balanced Advantage Fund har fått poäng i denna räkning med prestanda och låg volatilitet. Även om det ger lägre belöning än båda HDFC-fonderna, kommer det att fungera bra för viktiga mål eller för investeringar efter pensionering.

Jag fick frågan varför jag har Balanced Advantage när den är mer volatil än Hybrid Equity. Två anledningar:(1) de används för olika mål och (2) den olika volatiliteten är inte så hög att göra en stor sak om