Jag kom ihåg under den globala finanskrisen 2008, att marknaderna höll på att sjunka och det fanns rädsla på gatorna. Under lunchen en dag med mina vanliga lunchkakis pratade vi om hur mycket vårt företags aktiekurs har fallit. Jag gjorde en slentrianmässig kommentar. Jag undrade högt att det skulle vara fantastiskt om vi kunde tjäna pengar när marknaderna faller, istället för bara när de stiger.

De skrattade bort min idé. Det var galet, när marknaden kraschar faller allt ihop. Inget du gör kan rädda dig från apokalypsen. Du skulle ha turen att komma ur detta oskadd, mycket mindre tjäna på det, sa de.

Under den längsta tiden i mitt liv tror jag att om någon säger till mig att något inte kan göras, betyder det inte att det inte kan göras. Det betyder bara att han eller hon inte vet hur man gör det.

Den kvällen gav jag mig ut för att själv ta reda på hur jag skulle tjäna pengar när marknaden kraschar. Med åren har jag lärt mig och upptäckt mer. Här är tre sätt att komma igång.

Vi är väldigt vana vid att köpa aktier. När priserna ökar skulle vi sälja dem och behålla vinsten. Det är den naturliga ordningen på saker och ting.

blankning fungerar i motsatt riktning. Shortisten kommer att sälja en aktie han inte har. När priset går ner kommer han att köpa tillbaka aktien till ett lägre pris. Istället för att köpa lågt och sälja högt, är processen omvänd och det blir nu "sälj högt köp lågt".

Principerna är enkla men mekanismen är lite mer komplicerad. När jag säljer en bil till exempel, är jag skyldig att leverera den fysiska bilen till köparen. Det är samma sak med aktier, efter försäljning måste lagret levereras till köparen.

Och eftersom säljaren inte äger aktien till att börja med, är det enda sättet han kan uppfylla sin sida av affären att låna den nödvändiga kvantiteten. SGX har en utlåningspool där investerare kan hitta aktier tillgängliga för upplåning.

Det andra sättet att ta korta positioner i aktier är via Contracts for Differences (CFD). I grund och botten tillåter de dig att ingå en handel och ta en position, med CFD-leverantören som garanterar positionen.

Så om du tror att STI har ytterligare utrymme att falla, kan du sälja STI ETF via CFD och bli belönad när marknaden går som du förutspått. Det finns inget behov av att låna aktier eftersom det är en satsning ett arrangemang mellan dig och mäklaren.

Kortslutning har sina nackdelar. För det första är avgifterna oöverkomliga. SGX tar ut sex procents "ränta" per år för att förse dig med aktier till short. Med andra ord, om du hade shortat en aktie och dess priser inte förändras efter ett år, skulle du fortfarande ha gått ner med sex procent. Detta är exklusive mäklarprovisioner.

Även om CFD tenderar att vara billigare att köpa och sälja, är de lika dyra att finansiera. Eftersom CFD:er är marginalinstrument är hela värdet av handeln föremål för finansieringsavgifter. Avgifterna skiljer sig mellan mäklare och mellan enskilda aktier. De mycket etablerade blue chip-räknarna tenderar att vara billigare att handla, medan de mer obskyra kan kosta upp till 8 % per år.

Med CFD:er finns det också motpartsrisk. Det finns liten upprättelse om leverantören ska vika ihop. Detta var vad som hände med MF Global 2011

Och slutligen, genom att korta aktier exponerar du dig för en asymmetrisk riskprofil. Om du hade köpt säg Singtel för $4, är din uppsida obegränsad förutsatt att Singtel fortsätter att gå bra och aktiekursen fortsätter att klättra. Din nackdel är begränsad till $4; som mest förlorar du hela din investering om företaget skulle gå i konkurs.

Å andra sidan, om du hade sålt kort Singtel för $4, är det maximala du kan hoppas på att tjäna $4 och det är i den osannolika händelsen att företaget går i konkurs. Ändå kan priset på Singtel teoretiskt sett öka till $8, $12 eller till och med $400. Du riskerar att förlora många gånger din initiala investering.

Se tillval som kontrakt som tecknats mellan dig själv och en annan part. En köpoption ger dig rätten men inte skyldigheten att köpa tillgången till ett visst pris vid en viss tidpunkt i framtiden. Det låter komplicerat men ett faktiskt exempel skulle klargöra saker och ting.

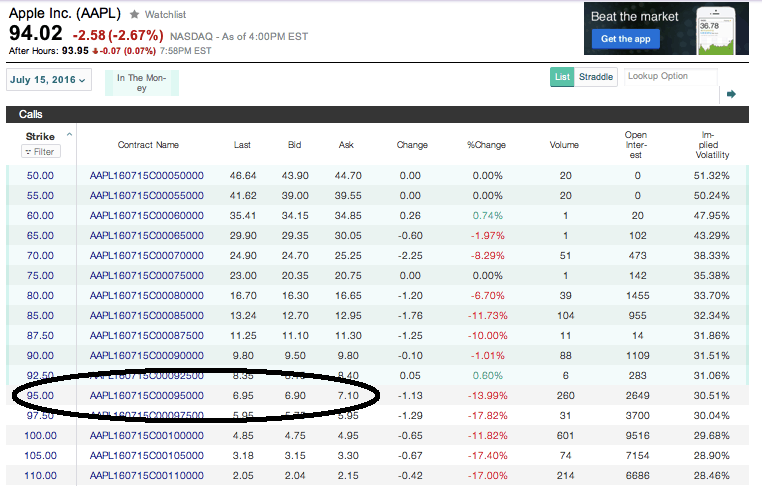

Apple-aktien handlas nu för 94 dollar. Jag kan köpa en köpoption som gör att jag kan köpa Apple för 95 USD ungefär sex månader senare i juli 2016. Det alternativet skulle kosta mig 7 USD.

Från och med nu till dess kan en del saker hända. Apple kan stiga till $120. Jag kommer sedan att utnyttja mina optioner och köpa den för 95 USD. Min vinst kommer att ligga på $120-$95-$7 =$18 per aktie.

Apple kan också sjunka till $70. I så fall är det meningslöst för mig att köpa in för $95. Jag kommer helt enkelt att låta alternativen löpa ut värdelösa. Jag skulle ha förlorat $7, priset som jag betalade för alternativet i första hand.

Längs vägen kommer priset på min option att fluktuera. När priset på det underliggande ökar, så kommer också priset på köpoptionen att öka. När alternativet närmar sig utgången kommer dess värde att förfalla. Det är en delikat balansgång för optionshandlare.

Att köpa en köpoption kommer att tillåta en investerare att ta del av marknadens uppgång. Säljoptioner fungerar i motsatt riktning. Att köpa en säljoption ger dig rätten men inte skyldigheten att sälja en viss tillgång till ett fast pris efter ett fast intervall.

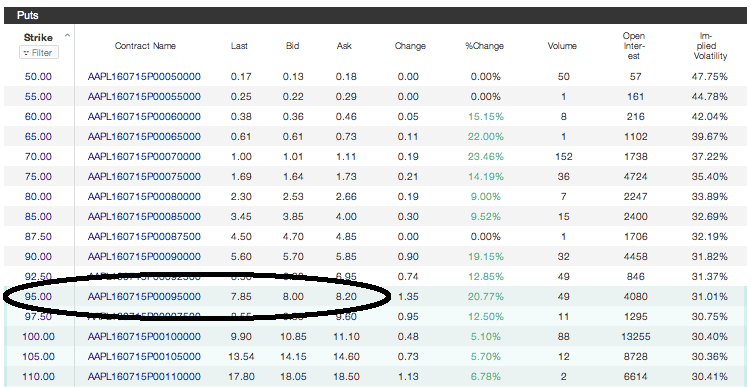

För att komma tillbaka till samma exempel, skulle jag kunna köpa en put som gör att jag kan sälja Apple-aktier för 95 USD i juli. Den putten skulle kosta lite mer på $8. Naturligtvis finns det möjlighet att putten går ut värdelös när Apple-aktien stiger.

Skulle priset på Apple falla till $70, skulle min vinst vara $95 – $8 – $70 =$17. Medan priset på det underliggande har fallit med 30 %, skulle min handel ha fått mig att fördubbla min initiala investering på 8 USD.

Vid första anblicken verkar köpa säljoptioner vara en bra strategi. Nackdelen är begränsad medan uppsidan till synes är obegränsad.

I verkligheten är alternativen dyra och komplexa instrument. Dyrt eftersom tidsförfall gör att priset på optioner sjunker varje dag. Dyrt också eftersom provisioner kan vara oöverkomliga beroende på handelsstilen.

Enbart Optionsprissättning är beroende av många variabler, inte bara priset på det underliggande. Som investerare behöver vi inte bara få uppropet om marknadsriktningen rätt, det finns också ett extra element av timing.

Det är en extremt påfrestande affär och helginvesteraren skulle göra klokt i att hålla sig borta.

Om komplexiteten i alternativen ger dig huvudvärk kan ETF:er bara vara instrumentet för dig. Till skillnad från optioner är konventionella ETF:er billiga och lätta att köpa och sälja.

Majoriteten av ETF:er på marknaden följer ett riktmärke. Det finns två ETF:er som spårar de lokala marknaderna, Nikko AM STI ETF och SPRD STI ETF. För dem är deras mål att replikera STI. (Vi är så stora förespråkare att vi till och med har tagit fram en omfattande guide om dem!)

Omvända ETF:er är designade för att göra precis motsatsen. Med hjälp av olika instrument i bakrummet skapar förvaltarna en fond som minskar i värde när marknaden är livlig, och stiger när marknaden stiger. En 1% ökning av indexet ser en 1% minskning av värdet på ETF och vice versa. För den icke-professionella investeraren är köp av en omvänd ETF detsamma som att shorta det riktmärke som den spårar.

Några av de mest etablerade omvända ETF:erna inkluderar Short S&P500 och Short Russell2000 utgivna av Proshares. De spårar de största respektive minsta företagen noterade i USA. I Singapore handlas S&P500 Inverse Daily på SGX. Du kommer att kunna delta och dra nytta av nedgången på den amerikanska marknaden direkt via vilket lokalt mäklarkonto som helst.

För att göra saker lite mer intressanta finns det också inversa ETF:er med hävstång. Istället för en motsvarande uppgång eller nedgång i priset gentemot index, syftar ETF:er med hävstång att replikera marknadsrörelsen via en multipel av 2x eller 3x. Proshares Ultrapro Short S&P500 är ett exempel. En minskning med 1 % i S&P500-indexet kommer att få fonden att öka med cirka 3 %.

Till skillnad från traditionella köp och håll investeringar som vi skulle göra för vanliga ETF:er, kommer det inte att fungera att hålla en invers ETF under långa perioder. På lång sikt tenderar aktiemarknaderna att vara på uppåtgående trend. Som sådan är omvända ETF:er bäst att använda som ett kortsiktigt marknadstimingsverktyg.

Det finns många sätt att tjäna på en fallande marknad. Förutom de 3 jag har listat, finns det också mer exotiska alternativ som att handla med volatilitetsindex (VIX), eller att använda terminer eller till och med optioner på terminer. För spelaren som letar efter spänning är det en nöjespark där ute.

För den privata investeraren har jag tagit ett mycket förenklat tillvägagångssätt i den här artikeln. I verkligheten är finansmarknaderna komplexa. Vi bör inte underskatta krångligheterna.

Att ta en kort position innebär marknadstiming. Det är en satsning som inte bara kräver kunskap om verktygen utan också en exakt läsning av marknaden. Det är ingen lätt strategi men om det görs rätt kan utdelningen bli enorm.

Huat Ah!