I varje Early Retirement Masterclass kommer studenterna att skapa två portföljer, en blue-chip-portfölj och en utdelningsportfölj.

Målet med att lära studenter hur man bygger en startportfölj är inte att slå professionella fondförvaltare utan att minska portföljens volatilitet och risk. Vi vill förlora så lite pengar som möjligt och vi vill ha stabilitet i våra portföljer.

Vi ägnar större uppmärksamhet åt stabilitet och risk eftersom investeringar är en psykologiskt smärtsam strävan. Man måste kunna utstå betydande tillfälliga förluster för att vinna. Under djupet av lågkonjunkturen 2008-2009 sjönk min personliga portfölj med över 50 %. Om jag har sålt ut mina innehav då istället för att hålla på och vänta på ett eventuellt återhämtning, skulle jag inte vara miljonär idag.

Sedan, att få lite utdelningar som sipprar in på deras bankkonton är också en källa till motivation att fortsätta investera på marknaderna.

Som en speciell bestämmelse kommer varje klass att se minst 10 000 USD i tränaravgifter investerade i en portfölj med hävstång i portföljen som byggts av klassen. Detta är för att säkerställa hud i spelet. Om klassen inte undervisas bra, skadas tränaren först.

Detta övervakas av ERM Facebook-communityt som endast elever har tillgång till.

Detta är en unik egenskap för kursen, eftersom den eliminerar intressekonflikten mellan tränaren och studenten.

Genom sin utformning är den person som först drabbas när eleven inte undervisas bra, ingen mindre än tränaren själv eftersom han förlorar pengar i den byggda portföljen. Att använda en hävstång på x2 gör förluster dubbelt så smärtsamma. Så jag är väl motiverad att se till att mina elever undervisas väl.

Kursen har pågått sedan september 2018 och resultaten under 2019 har varit inget mindre än fantastiska hittills.

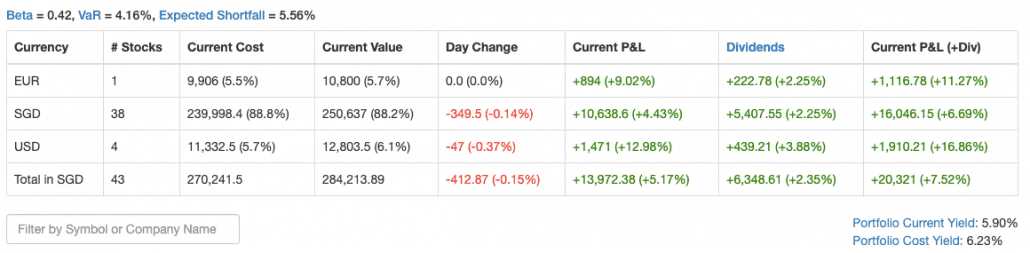

Studenter i 10 partier har nominerat 43 diskar som sedan dess har investerats i en portfölj med hävstång. Dessa 43 diskar är en kombination av STI bluechips, REITs och business trusts – investeringar som en nybörjare lätt kan äga eftersom de är igenkännbara varumärken i Singapore.

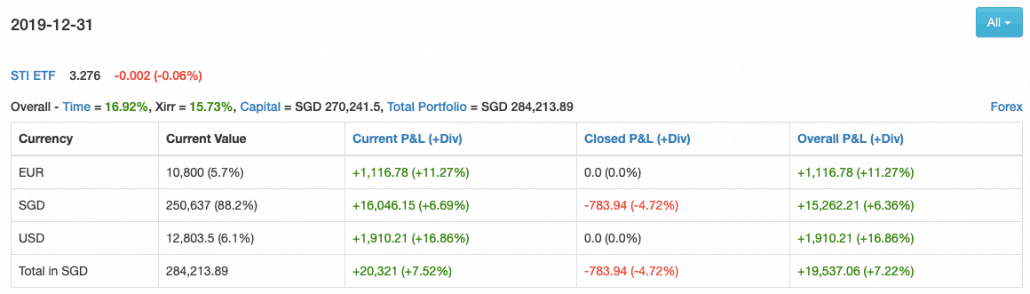

Resultaten som registrerades på Stocks Café 2019 är följande:

XIRR som är den obelånade interna avkastningen för portföljer som byggts av alla grupper av studenter är 15,73 %. I praktiken, om man antar en finansieringsavgift på 3,5 %, är avkastningen för den belånade portföljen [(15,73 % x 2) – 3,5 %] eller 27,96 % – ett betydande antal. Enbart kapitalvinsterna och utdelningarna kan nästan täcka utbildaravgifterna för en extra grupp studenter. Om du investerat med $10 000, (vårt rekommenderade startkapital), skulle du enkelt ha betalat kursavgifterna och ändå kunnat bli vild i Singapore med ett 5-stjärnigt hotell. Jag behöver inte gå in på vad du kunde ha gjort med $100 000 kapital. Dina vinster på $27 960 kunde ha gjort en hel del saker. Naturligtvis rekommenderar jag fortfarande att sätta alla intjänade pengar tillbaka i portföljen för sammansatta vinster. Det är så miljoner tjänas.

Om du granskar risken för portföljen kommer du att kunna upptäcka att den risk som ERM-studenter tar på sig faktiskt är ganska låg för en aktieportfölj i Singapore :

Thebeta för portföljen är endast 0,42 vilket betyder att när marknaden skulle fluktuera med 1%, skulle denna portfölj endast röra sig med 0,42%. På en värsta månad som inträffar av 100 månader skulle den förväntade förlusten bara vara 5,56%.

Det är också givande att hålla fast vid portföljen över tid. Aktuell avkastning på portföljen är 5,9%. Leveraged yield är därför runt (5,9 % x 2 – 3,5 %) eller 8,3 % av tillskjutet kapital vilket inte är så illa. Det faktum att detta drivs av 43 aktieräknare innebär att du kan få betalt flera gånger om året – 2020 förväntas portföljen betala utdelning 624 gånger över alla 10 portföljer eller 62,4 gånger i genomsnitt!

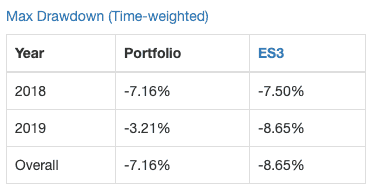

Portföljen upplevde också ett maximalt uttag som var mindre än hälften av det för STIETF 2019.

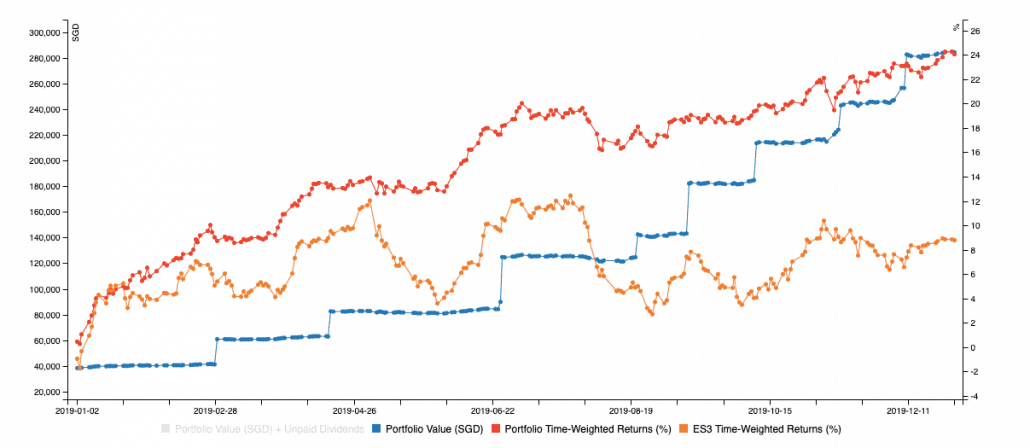

Det bästa sättet att uppskatta de defensiva funktionerna i Early Retirement Masterclass-portföljen skulle vara att granska portföljens egenskaper visuellt. Den röda linjen visar portföljens resultat och den orange linjen visar resultatet för STI ETF. Observera att portföljen kan upprätthålla en sidledes bana medan STI ETF upplever en nedåtgående trend.

Sammanfattningsvis, för 2019 ligger min hävstångsavkastning för de studentbyggda portföljerna kvar på 27,96 %. Detta kommer att förvärras ytterligare i framtiden exponentiellt för mina elever förutsatt att de inte tar ut sina vinster för en semester till en exotisk destination.

I en framtida artikel kommer vi att dyka ner i de bästa och sämsta investeringarna som gjordes under 2019. Om du vill anmäla dig till en plats till förhandsvisningen av Early Retirement Masterclass kan du göra det här.