Det har gått nästan ett och ett halvt år sedan jag senast utforskade frågan...

"Är det här slutet på tjurmarknaden?"

Artikeln postades i juni 2019 och i den drog jag slutsatsen att den förmodligen fortfarande hade några ben att springa (eftersom vi fortfarande inte hade sett "djurandarna" i full kraft ). Jag nämnde också vid den tiden att vi inte var optimistiska eftersom aktiemarknaden var avsynkroniserad från ekonomin.

Sedan inträffade covid-19 och skakade globala marknader.

Men det var fruktansvärt kortlivat eftersom de började återhämta sig snabbt – till och med nådde nya rekordnivåer under de senaste månaderna.

Men klättringen uppför denna "bekymmersvägg" har varit fylld med massor av osäkerheter.

Kommer det en andra våg? En tredjedel? Vad sägs om växande globala handelsspänningar? Hur kommer det amerikanska valet att påverka denna marknad? Är vi i en bubbla? Vad betyder Ant IPO-fördröjningen för marknader?

Så här är vi, tillbaka på det igen och frågar "Är det här slutet på tjurmarknaden?"

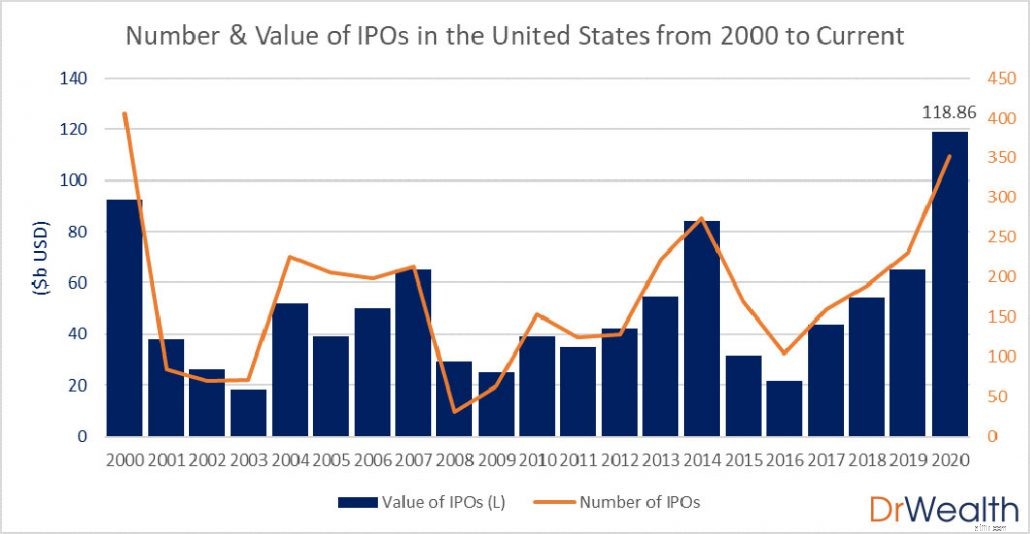

Om du har läst vår första artikel om detta använde vi börsintroduktionsdata som en lins för att mäta var aktiemarknaden är.

I grund och botten har vissa studier visat att börsintroduktioner sker under "heta perioder" när marknaderna är tydligt på uppgång och förhållandena är positiva. Högsta år visade sig sammanfalla med marknadstopparna med upplösningen av marknader kort därefter.

Vi presenterar vårt uppdaterade diagram från slutet av oktober:

Några saker att notera:

Det är också intressant att notera att det mesta av ökningen faktiskt började från juni, precis när Amerika upplevde sin "andra våg" i nya fall av covid-19.

Några anmärkningsvärda debuter sedan juni var Bill Ackmans Pershing Square Tontine (ett blanco-företag som kommer att uppvakta Bloomberg i sin portfölj), Snowflake (till och med känd med investeringen av Warren Buffett), Unity Software (en populär spelplattform) och Palantir (det mystiska övervakningsdataföretaget).

Med YTD 2020-data kan detta lika gärna utlösa varningsklockorna eftersom IPO-storlekarna har överträffat till och med 2000 under den tekniska boomen.

Våra åsikter sedan den första artikeln står fortfarande fast – vi är inte optimistiska . Det kanske inte finns så mycket utrymme för globala aktiemarknader.

Även om vi kanske inte har den bästa mätaren av en bubbla/marknadstopp, har andra investerare genom sina egna linser kommit med liknande syn på marknaden vid denna tidpunkt.

Det är viktigt att notera att vissa är permabjörnar som har "kallat en bubbla" länge.

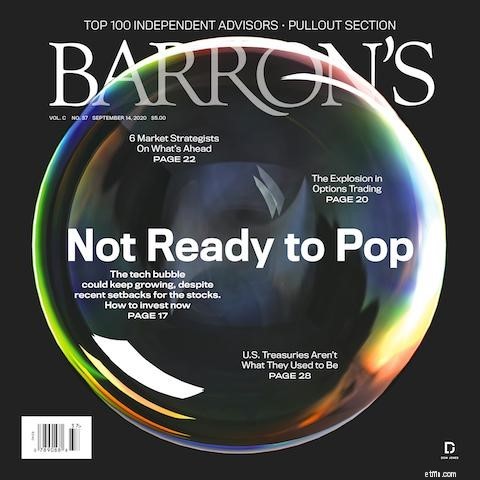

Till exempel, i deras tryckta utgåva den 14 september, hade Barrons detta på framsidan...

Stycket av biträdande redaktör och tidigare aktiehandlare Ben Levisohn erkänner förekomsten av marknadsbubblor men konstaterar att det fortfarande finns skäl att rida på vågen – inklusive Jerome Powells löfte att hålla priserna låga och inte lika skummande förhållanden jämfört med punkten- com bubbla.

Ännu mer kontroversiellt är fondförvaltaren David Einhorns brev till investerare den 27 oktober.

Einhorn hade först "ringat bubblan" 2016 – och förstärkte retoriken i det senaste brevet om att han ser alla klassiska tecken på en marknadstopp inklusive låga räntor, en börsnoteringsmani, extraordinära värderingar, höga handelsvolymer i spekulativa instrument och marknadskoncentration i ett fåtal utvalda aktier .

Förvaltaren har dock inte nämnvärt lämnat några aktier vid brevets datum och har istället bara lagt till sin "bubbelkorg" med shorts.

Även om vissa av dessa åsikter kan få investerare att gissa sin portfölj, måste vi förstå att de ärbara åsikter eller välgrundade gissningar .

Även om de flesta investerare erkänner att det finns en bubbla, kan ingen riktigt förutsäga exakt när marknaden kommer att toppa (det blir bara uppenbart i efterhand).

För att komma tillbaka till vår data – jag kan inte nog betona att detta inte betyder att vi kommer att se en krasch under de närmaste veckorna eller månaderna.

Även om vi visade studier som korrelerar IPO-toppar med marknadstoppar, kan vi inte dra slutsatsen att bara för att vi ser börsintroduktioner på en rekordnivå bör vi förvänta oss att en marknadstopp följer.

För att uttrycka det mer tekniskt, korrelation innebär inte orsakssamband.

Fenomenet verkar också bara vara starkt applicerbart på de amerikanska marknaderna.

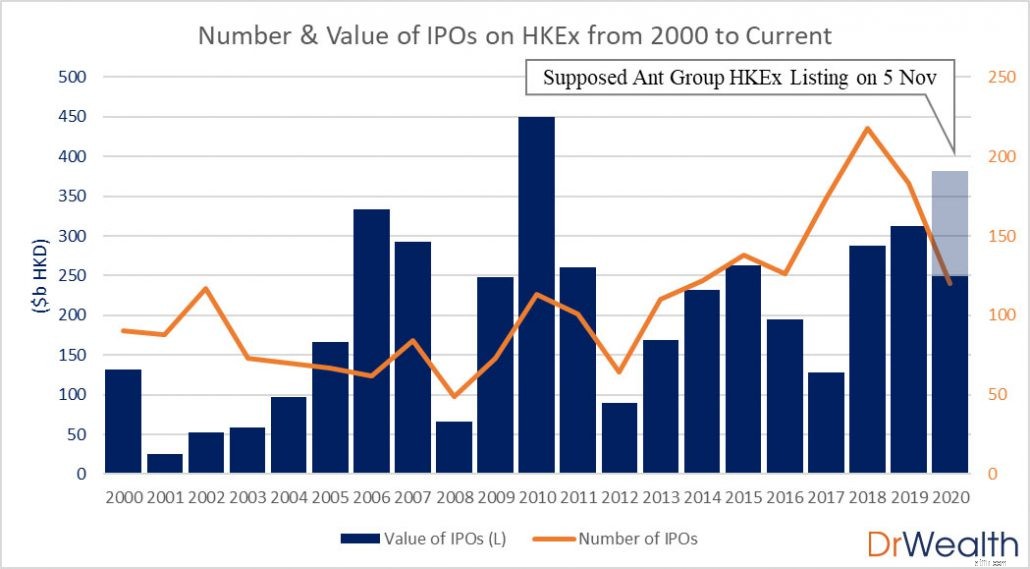

Om vi tittar på IPO-data för Hong Kong Exchange (toppbörsen för IPO-fonder som samlades in 2018 och 2019), verkar korrelationen inte vara lika tydlig...

Till exempel påverkade finanskrisen 2008 internationell bankverksamhet och orsakade en global nedgång, även för Kina och Hongkong. Vi ser dock storleken på IPO-affären nå en topp i förtid under 2006.

Om en investerare hade agerat förhastat baserat på dessa uppgifter, skulle de ha sparkat sig själva i foten när marknaderna steg till och med kraftigt under ytterligare ett år.

Den enorma ökningen av affärer 2010 verkade också innebära ytterligare en stor krasch – men i efterhand kan vi se att så inte är fallet.

Nyfikna observatörer kan hävda att det inträffade en "krasch" på över 20 % från början av december 2010 till slutet av oktober 2011, men jämfört med stora krascher som fick marknaden att falla med 50 % eller mer, verkar detta mer som kortsiktig marknadspessimism på grund av skuldkris i Europa och USA.

Den enda korrelationen som var korrekt var 2015 när den kinesiska marknadsbubblan sprack på grund av spekulationer och stor marginalhandel. Trots detta ökade inte IPO-affärerna och marknaden gick bara ned 30 % från topp till dal.

Det är också intressant att notera att medan den kinesiska marknadsbubblan dök upp i mitten av 2015, var storleken på IPO-affären 2015 vid den tidpunkten endast 147 miljarder HKD med 51 noteringar (som den 31 juli).

Detta är mycket lägre än 2014 och 2013... och bara 55 % av vad de slutliga siffrorna skulle visa sig vara 2015.

Det betyder att företag fortfarande hade ansökt om notering även efter kraschen – ett fynd som inte bekräftar resultaten från studien i USA.

Data för 2020 var tänkt att ge oss paus på grund av Ant Groups planerade börsintroduktion den 5 november (världens största börsnotering).

Som det ser ut just nu betyder Ants börsnoteringsavstängning att 2020 års affär fortfarande är lägre än de föregående två åren.

Det betyder dock inte att de kinesiska marknaderna är i klartext.

Under de senaste månaderna har jag haft svårare att identifiera attraktiva aktier i Kina eller Hongkong för våra Growth Dragon-nyhetsbrevprenumeranter (klicka här för att lära dig mer om det) och skrev detta uttalande:

Många företag på Hongkongs eller kinesiska börser har sett fenomenala börsstegringar sedan Kinas effektiva hantering av covid-19-utbrottet och jag tror att även dessa marknader för närvarande befinner sig i en bubbla.

Jag tror att det är lätt att fastna i förutsägelser och prognoser om när marknaden kommer att toppa/krascha.

Vi kan ha en allmän uppfattning eller idé om en bubbla – men jag tror inte att någon (expert eller inte) har en aning om exakt när en krasch kommer att inträffa.

Det är klokare att helt enkelt ställa in din portfölj så att du fortfarande kommer att må bra av att äga din portfölj om en krasch inträffar nästa dag.

För närvarande njuter investerare runt om i världen fortfarande på festen...