Digital Core REIT (DC REIT) är det andra renodlade datacentret REIT som planerar att börsnoteras i Singapore. Här är en kort översikt över den vägledande informationen om erbjudandet från DC REITs preliminära prospekt:

Uppdatering om Digital Core REIT IPO-applikation

Den vägledande tidslinjen för offentligt erbjudande har släppts. Här är de viktigaste datumen att notera:

Du kan ansöka om det via bankomater, internetbanker eller mobilbankappar enligt de flesta börsintroduktioner.

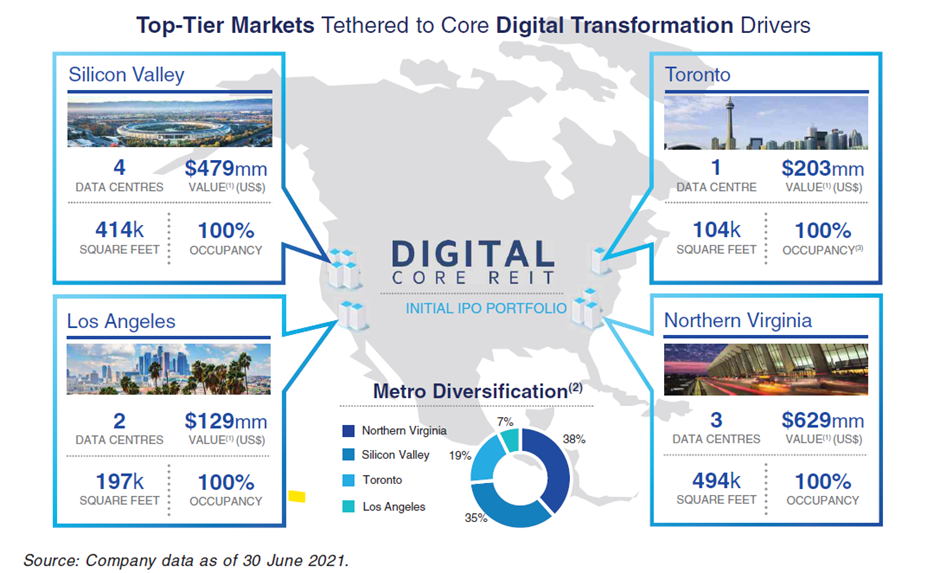

Digital Core REIT IPO-portföljen består av 10 egna datacenter koncentrerade till toppmarknader i USA och Kanada med en uppskattad värdering av 1,4 miljarder USD.

Det är 100 % uthyrt till en lista av blue-chip-kunder, var och en med många distributioner över sponsorns globala plattform.

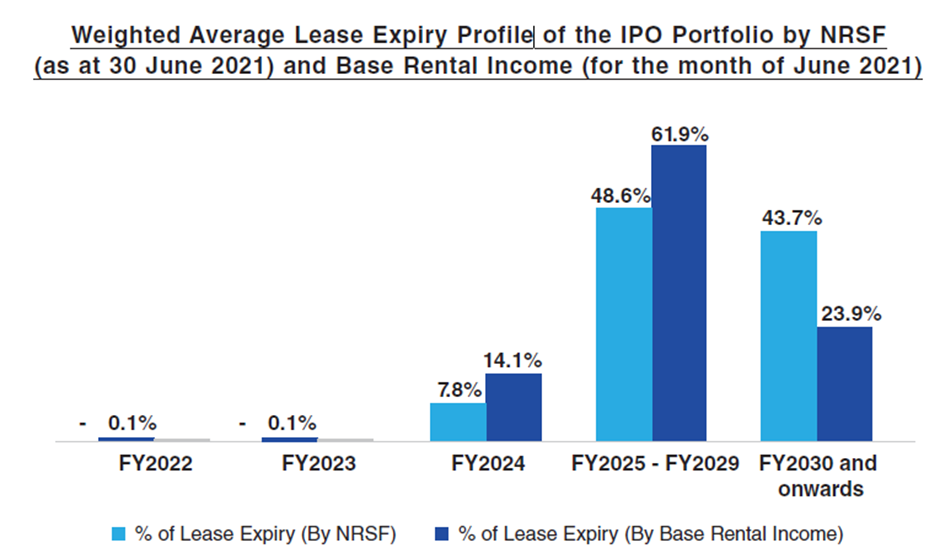

Den vägda genomsnittliga återstående hyresperioden är över sex år och alla hyresavtal innehåller kontraktuella årliga kontanthyreshöjningar som sträcker sig från 1,0 % till 3,0 %, med ett vägt genomsnitt på cirka 2 %.

Dessutom är cirka 85 % av börsintroduktionsportföljen uthyrd på en leasingstruktur med trippelnät, vilket ger ytterligare isolering mot tillväxt i driftskostnaderna.

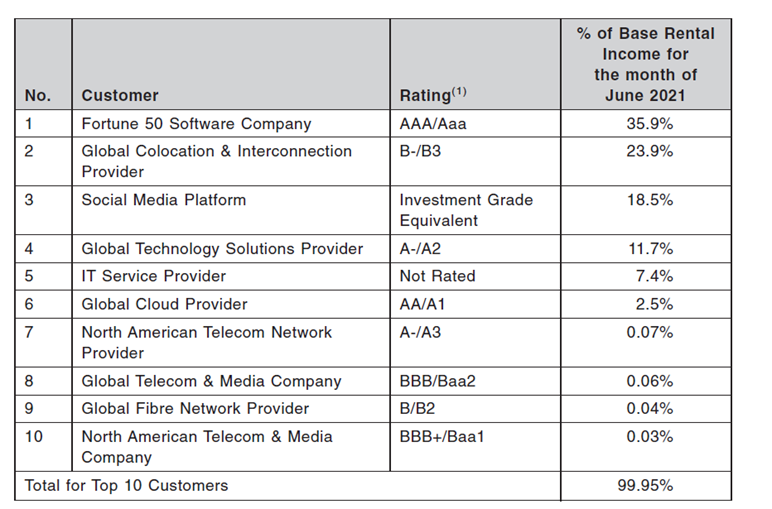

Deras topp 10 kunder håller extremt hög kvalitet. DC REIT har avslöjat att deras största kund har en AAA-kreditbetyg.

Det finns för närvarande bara två amerikanska företag med AAA-kreditbetyg, nämligen – Microsoft och Johnson&Johnson, varav endast ett av dem är ett mjukvaruföretag. Den andra a störst är troligen Cyxtera eftersom de har hyrt minst 17 platser av sponsorn medan den 3 e sannolikt är metaplattformar.

Digital Realty, sponsorn för DC REIT har också generöst avslöjat sina 20 bästa kunder, vilket borde ge en indikation på de återstående kunderna i DC REITs topp 10:

Digital Realty (NYSE:DLR), sponsorn för DC REIT är den största globala leverantören av moln- och operatörsneutrala datacenter-, samlokaliserings- och sammankopplingslösningar dedikerade till hela kundspektrumet.

DLR:s globala plattform erbjuder kunderna konsekvent driftsättning, driftsmodell, kontraktsform och upphandlingserfarenhet, samt en enda ansvarig part som kan uppfylla deras datacenterkrav runt om i världen.

Deras 20 bästa kunder har i genomsnitt över 40 installationer på 291 anläggningar i 47 tunnelbanor i 24 länder på sex kontinenter. De är också en av de 10 största börsnoterade REITs i USA, med ett börsvärde på cirka 44 miljarder USD.

Sponsorn tillhandahåller en ROFR till Digital Core REIT för tillgångar som majoritetsägs av sponsorn globalt och som passar Digital Core REIT:s investeringsmandat.

Detta uppgår till mer än 15 miljarder USD.

DC REIT erbjuder en attraktiv prognostiserad distributionsavkastning på 4,75 % för år 2022 och 5,00 % för år 2023

Det uppskattade värdet av tillgångarna var 1 441 miljoner USD och en andel på 90 % köptes av DC Reit utan någon rabatt. Den genomsnittliga kapitaliseringsräntan som användes i det bedömda värdet var 4,25 %. Prognosen för nettofastighetsinkomsten för 2022 är 66,9 miljoner USD, vilket motsvarar en portföljfastighetsavkastning på 4,6 %.

Digital Core REIT förväntas ha en sammanlagd hävstångsgrad på cirka 27,0 %, vilket är betydligt lägre än jämförbara företag. Detta ger den också mellan 160 miljoner USD och 596 miljoner USD i skuldutrymme vid en sammanlagd hävstångskvot på mellan 35 % och 50 %. Detta ger gott om utrymme för att snabbt finansiera investeringar efter börsnoteringen via skuld.

För framtida förvärv avser Digital Realty att saminvestera med REIT, där sponsorn äger 10 % av tillgången och REIT innehar de återstående 90 %.

| Digital Core Reit | Mapletree Industrial Trust | Keppel DC REIT | |

| Egenskaper | 10 | 143 | 19 |

| Portföljvärde | 1 440 miljoner USD | 7 428 miljoner USD | 3 086 miljoner USD |

| Beläggning | 100,0 % | 93,7 % | 98,1 % |

| WALE | 6,2 år | 4,3 år | 7,0 år |

| Gearing | 27,0 % | 39,6 % | 36,7 % |

| Marknadsvärde | 990 miljoner USD | 7 180 miljoner USD | 4 050 miljoner USD |

| P/B | 1,05x | 1,52x | 2,05x |

| Avkastning | 4,75 % | 5,05 % | 4,19 % |

Jämfört med två andra REITs i Singapore med datacentertillgångar är det tydligt att DC REIT har en gynnsam värdering.

Detta kan bero på dess mindre storlek, lägre utväxling och strategiska börsintroduktionspriser som säkerställer att det finns tillräckligt med detaljhandelsintresse.

Det verkar som om DC REIT har en högkvalitativ börsintroduktionsportfölj som är väl belägen med topphyresgäster. Hyresavtalen har strukturer för uthyrning av steg-up vilket ger synlighet för framtida inkomsttillväxt och det finns en stark sponsor med en enorm ROFR pipeline.

Det finns också en stark intresseavstämning mellan sponsorn och minoritetsandelsägarna på grund av den betydande andelen i REIT och erbjudandet är till en attraktiv värdering i förhållande till sina jämlikar. Det kan också finnas en möjlighet att avkastningskomprimering anpassar den närmare sina kamrater.

Det finns en risk att den brantande avkastningskurvan kan leda till finansieringskostnader. Det kan också leda till en förstärkning av en redan stark USD, lokala investerare kan ställas inför det föga avundsvärda dilemmat att köpa vid börsintroduktion eller vänta på att den brantande avkastningskurvan ska påverka aktiekurserna men att behöva betala ett högre SGD-ekvivalentpris.