Det var en brutal start för aktieinvesterare 2020. Februari och mars såg några av de värsta endagspoängsänkningarna i Dows historia. April kan vara lika flyktig. Hur illa det än är, det finns lärdomar vi kan dra av den senaste börsnedgången som kan hjälpa oss i framtiden.

Dessa lektioner, eller teman som jag kallar dem, har dykt upp tidigare på tidigare björnmarknader. Investerare gör klokt i att lära sig av sina misstag. Här är fem lektioner, eller teman, jag har lärt mig från mina 20 år av att hantera kunder genom tidigare börskrascher:

Jag tycker att många investerare inte spenderar tillräckligt med tid på att få rätt mix av aktier till obligationer. Vi kallar detta för tillgångsallokering. Det är ett misstag. Alla de stora aktiemarknaderna var nere under första kvartalet, men amerikanska statsobligationer höll upp. Lärdom, ägna tid åt din tillgångsallokering. Se till att din mix av aktier och obligationer är lämplig för hur mycket risk eller nedsida du kan tåla. Det finns flera riskkalkylatorer online som kan hjälpa. Mitt företag använder mjukvara för stresstestning för att se hur en kunds portfölj betedde sig vid tidigare krascher.

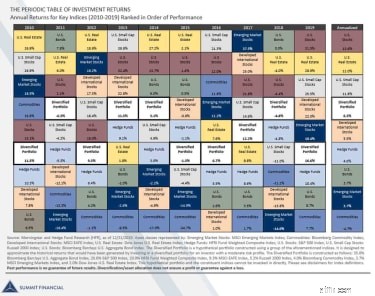

Hittills gick guld bra när aktiemarknaden inte gjorde det. Vi såg detta 2008-09 också. Så kanske inte alltid är fallet, men guld har en historia av att lysa vid rätt tidpunkter. Det är sant att guld har sina nackdelar, nämligen att det inte ger utdelning och det finns kostnader för att äga det direkt. Poängen är diversifiering - att äga olika tillgångar som förhoppningsvis presterar annorlunda - kan jämna ut den totala avkastningen över tid. Tabellen nedan visar hur en diversifierad portfölj presterat under åren. Lägg märke till att den diversifierade portföljen (i de vita rutorna nedan) aldrig är bäst eller sämst:Dess prestanda har alltid sjunkit någonstans i mitten.

Figur 1

Många investerare – och portföljförvaltare – sträckte sig efter högre avkastning och köpte mer riskfyllda obligationer. Riskfyllda obligationer betedde sig dock inte som obligationer på vägen ner, utan mer som aktier. I tider av extrem marknadstrång och panikförsäljning – risk off, som vi kallar det i branschen – är den enda obligationen som har hållit i sig det amerikanska finansdepartementet. Mitt råd:Se till att dina obligationer är obligationer och inte aktier.

Att äga något nedåtriktat skydd uppskattas i marknadspanik. Institutionella investerare vet detta. Det är därför många av dem säkrar sina positioner. En typ av säkring innebär att hålla aktier - vi kallar detta att vara "långa marknaden" - och "korta" en liten andel av marknaden. Shorting hoppas på vinst när marknaden faller. Säkring är kostsamt, innebär risker och begränsar ofta din uppsida. Det är inte för alla. De flesta long-short aktiestrategier höll dock upp under nedgången. Av denna anledning kan jag rekommendera att en liten andel av en kunds konto investeras i aktiefonder med långa korta aktier.

I tider av stor osäkerhet, när paniken överfaller oss alla, och toalettpappret saknas i köpgångarna, är det betryggande att ha några garantier i livet. Nyligen när Dow förlorade nästan 13 % på en dag, var jag tacksam att hela min livförsäkring har ett garanterat konto, det är sinnesfrid.

Jag är också tacksam för att mina kunder ägde livräntor med garantier. Vissa livräntor ger garanterad inkomst, medan andra en garanterad avkastning. Hur som helst, garantier är bra att ha i tider av extrem marknadspanik.

Det finns många lärdomar från den senaste börsförsäljningen. Dessa fem har hjälpt mig att ta mig igenom tidigare björnmarknader. Även om jag inte kan garantera hur nästa björnmarknad kommer att se ut, finns det en god chans att dessa fem teman kommer att dyka upp igen. Det är som det gamla ordspråket, lura mig en gång.

Ansvarsfriskrivning :Investeringsrådgivning och finansiell planering erbjuds genom Summit Financial, LLC, en SEC Registered Investment Adviser, 4 Campus Drive, Parsippany, NJ 07054. Tel. 973-285-3600 Fax. 973-285-3666. Detta material är till din information och vägledning och är inte avsett som juridisk eller skatterådgivning. Juridisk och/eller skatterådgivare bör rådfrågas innan några åtgärder vidtas.