Driven av regleringar, kundefterfrågan och demografiska förändringar blir öppen bankverksamhet verklig. Den framväxande bankverksamheten på marknaden kommer att skapa möjligheter för både banker och icke-banker. Men det ställer också grundläggande frågor om hur bankerna vill positionera sig. Efter uppmaning av PSD2 arbetar EU-banker aktivt med lösningar. Ändå börjar schweiziska banker också identifiera chanser att öppna sig.

Folk har meddelat det i flera år nu:Banker kommer att störas, även om det inte har hänt ännu. Detta kan komma att förändras nu, eftersom vi står inför den öppna bankeran i EU och i synnerhet Storbritannien och Tyskland på grund av regelverk som EU:s betaltjänstdirektiv (PSD2).

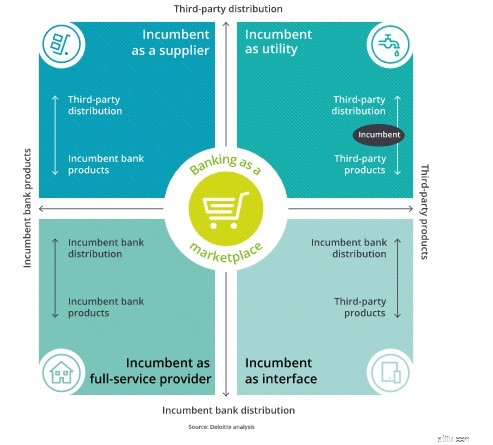

Alla dessa terminer är möjliga och potentiellt lönsamma för dominerande operatörer enligt öppna bankregler. En kombination av dessa driftsmodeller kan mycket väl väljas.

Men här är twisten. Under öppen bankverksamhet är dessa terminer fullt möjliga för alla andra också. Tänk på det –tänk om du kunde börja från ett tomt pappersark, designa fantastiska produkter men inte behöva oroa dig för marknadsförings- och distributionskostnaderna?

Eller vad händer om du inte har riskmodellering och finansiell expertis för att bygga låne-, försäkrings- och sparmedel, men har ett fantastiskt rekord när du säljer produkter direkt till kunder?

Öppen bankverksamhet kommer att bli exakt det. Vidöppen.

De etablerade bankerna börjar från en position av otrolig styrka. De har en fantastisk möjlighet att växa, förfina eller bygga en snygg modell som enbart fokuserar på det de är bäst på.

Men de är inte ensamma. Teknikjättar, nystartade Fintech-företag, till och med prisjämförelsewebbplatser - (vad var det med att hålla ett fantastiskt rekord med försäljning till kunder?). Alla av dem har redan många av verktygen nödvändiga för att bli framgångsrika i den nya världen och inträdesbarriärerna har just sänkts.

Det är bara en tidsfråga att dessa kommer in på den schweiziska marknaden, antingen för att schweizisk reglering följer efter EU-förordningen eller för att progressiva schweiziska banker öppnar upp för att skörda frukterna. Och när vi läser pressen ser vi att de första bankerna redan har påbörjat denna resa och en arbetsgrupp håller på att definiera schweiziska standarder för API-gränssnitt för banker.

Denna blogg publicerades först på UK Banking Blog och anpassades därefter till Schweiz.