"Jag vill att min investering ska vara säker, skattefri och ge mig högre avkastning än en FD" .

I jakten på denna "ultimativa" investering är en av de strategier som investerare använder arbitrage.

Förstå arbitrage

Enkelt uttryckt köper du en aktie på kontantmarknaden och du bokar en förköp av den på terminsmarknaden där den noteras till ett högre pris. Genom att låsa priset i förväg låser du även din retur.

I grund och botten är detta vad arbitragefonder gör.

En arbitragefond utnyttjar prisskillnaden mellan kontanter och framtida marknader genom att använda aktier eller råvaror som en underliggande investering. I processen begränsar detta uppåtvändningen eftersom försäljningspriset är förutbestämt.

är inte det bra? Kanske inte.

Låt oss förstå arbitragefonder lite mer.

En , den typiska portföljen för en arbitragefond består av aktier, framtida kontrakt, skulder och penningmarknadsinvesteringar. Eftersom de investerar i en kombination av investeringar är de hybrid till sin natur.

Två , riktmärket för de flesta arbitragefonder är ett likvidfondsindex. Vad det betyder är att de avser att matcha avkastningen från en likvid eller ultrakortfristig skuldfond.

Du frågar – "varför ger en fond som huvudsakligen investerar i aktier och aktierelaterade investeringar avkastning på skuldinvesteringar?"

Vad värre är, varför tar du risken med en aktieinvestering och ändå får skuldliknande avkastning? Nästa faktum svarar på din fråga.

Tre , är skattebehandlingen av en arbitragefond som eget kapital. Efter 1 års innehav behöver du inte betala någon långsiktig kapitalvinstskatt. Och på kort sikt, det vill säga mindre än 1 år, beskattas vinsten med endast 15%.

Detta är den enskilt största anledningen till investeringar i arbitragefonder. Även om du tjänar skuldliknande avkastning är de skattefria efter 1 år. För dem i den högsta skatteklassen är detta ett enormt incitament.

Inte konstigt att många investerare häller pengar i arbitragefonder, speciellt för kortsiktiga.

Frågor –

Låt oss göra en jämförelse.

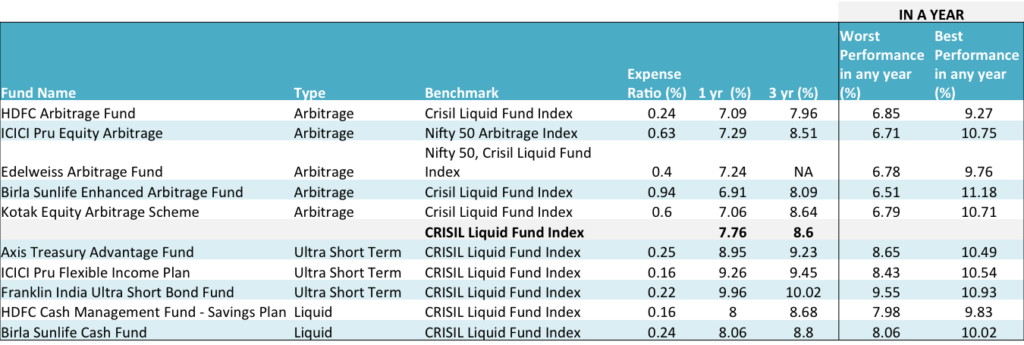

I följande tabell har vi jämfört några av de populära arbitragefonderna tillsammans med ultrakortsiktiga och likvida medel.

Källa :Unovest Research; All schemadata är för direkta planer och som den 24 september 2016. Bästa och sämsta resultat gäller för en 12-månadersperiod i fondens existens från och med 1 januari 2013.

Rent baserat på avkastning , likvida medel och ultrakortsiktiga fonder går bättre än arbitragefonderna.

Även för bästa och sämsta prestanda under en 1-årsperiod , arbitragefonderna förlorar mot de likvida och ultrakortsiktiga fonderna.

Det verkar vara en självklarhet vad du ska satsa på? Men vänta. Hur är det med skatterna? Det kan förändra resultatet totalt.

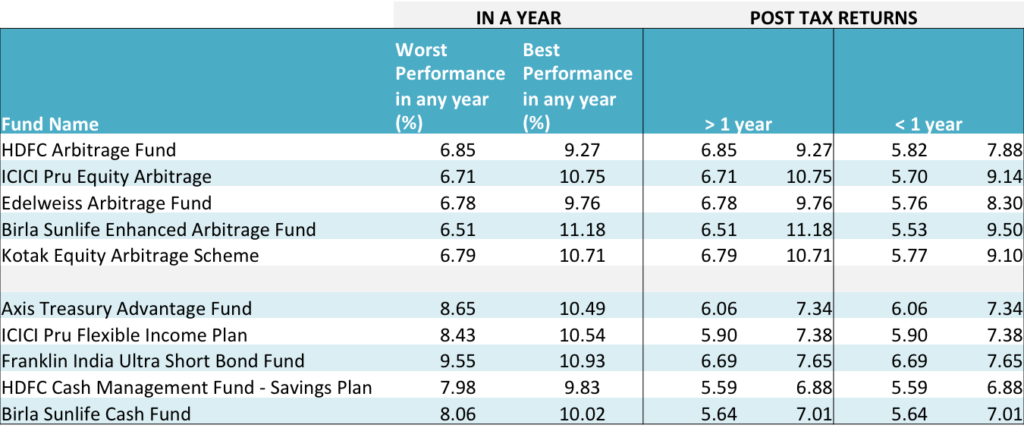

Vi gjorde något annorlunda här. Vi tog bara det sämsta och bästa resultatet av fonderna. Förutsatt att du bokar de här bästa och sämsta avkastningarna, vad är din deklaration efter skatt i varje enskilt fall?

Ytterligare 2 perioder övervägs, en kortare än 1 år och andra mer än 1 år.

Skattesatsen som tillämpas är 30 % för kortsiktiga vinster på räntebärande medel. Skattesatsen för arbitragefonder på kort sikt är 15 %.

Som du är medveten om, ur skattesynpunkt, behandlas vinster från skuldfonder som kortfristiga om de säljs inom 3 år efter köpet.

Resultaten finns i tabellen nedan. De två sista kolumnerna visar deklarationer efter skatt (mer än 1 år och mindre än 1 år) för både fondens sämsta och bästa resultat för ett givet år.

Här är observationerna:

Så, vad ska du göra?

Om du är i den högsta skatteklassen med massor av tur på din sida får du förmodligen den bästa avkastningen och därför arbitragefonder är vettiga. Till alla andra, ignorera dem.

Den användbara riktlinjen för dig att överväga en investering mellan arbitrage och skuldfonder är – "Använd inte en pistol för att döda en mygga".