Det förvånar mig aldrig att se en uppsvälld fondportfölj, aldrig! Men varje gång jag ser en, drivs jag att ta reda på orsakerna bakom röran. Ännu viktigare, att veta vad investeraren tänker? Nyligen stötte jag på en annan sådan portfolio.

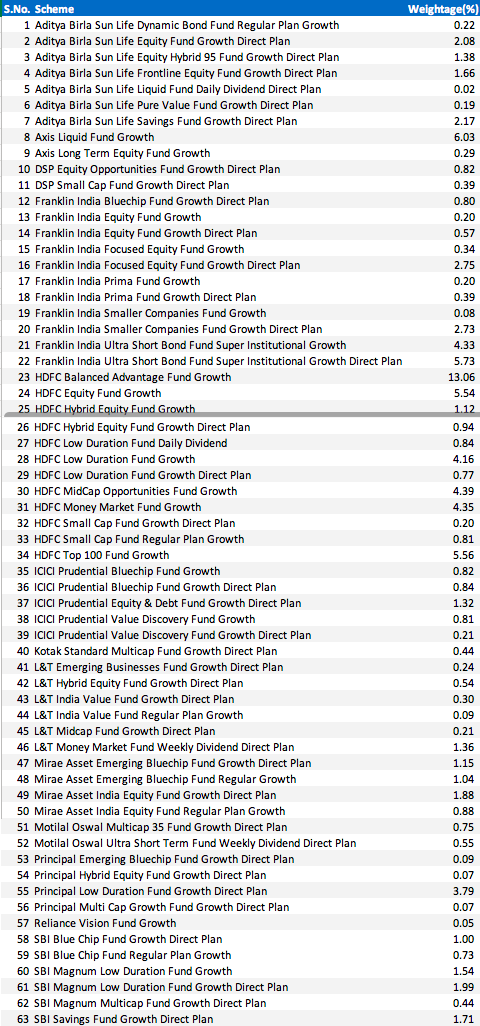

Så här ser fondportföljen ut.

(Klicka på bilden för att ladda ner den)

Här är några snabba observationer:

När jag borrade djupare, avslöjar jag några fler portföljinsikter.

Alla utom ett system har mindre än 10 % vikt i portföljen (även om man räknar med tillväxt och direkta planer som en ). Det tråkiga är att inget system har makten att ge något betydande positivt bidrag till portföljen.

Tillgångsallokeringen är skev . Investeraren, vars riskprofil är aggressiv, är förmodligen inte medveten om vare sig riskprofilen eller tillgångsallokeringen.

Hans exponering mot eget kapital kan vara upp till 80 % i den totala investeringsportföljen. Den nuvarande totala portföljen har bara hälften av den i eget kapital och resten är icke-equity. Vilket är bra om det hjälper honom att nå sina mål, men inte riktigt säker på om det är det.

Flera hybrida aktiefonder finns i portföljen. Det verkar inte finnas någon annan anledning än tidigare avkastning. Omedvetet har detta tillfört mer ränteintäkter till portföljen, vilket förstört tillgångsallokeringen ytterligare.

Nu är 43 scheman stort med vilken fantasi som helst. Det finns 15 flexi/multicap-fonder i portföljen. Naturligtvis många stora kepsar också. För att inte glömma överkillnaden i medelstora och små bokstäver.

Det finns ingen tankeprocess om vilken unik strategi någon fond tillför portföljen. Det kvalificerar för över^(n) diversifiering eller försämring.

Jag minns mitt favorituttalande.

Ja, det är anledningen till att alla investerare hamnar i röran enligt ovan. En stor nackdel med en sådan ostrukturerad, uppsvälld portfölj är att du kan sluta med att betala mycket mer i transaktionskostnader och skatter, vilket ytterligare påverkar din avkastning.

För att inte tala om det stora antalet beslut som du behöver ta i en sådan portfölj kan frysa dig. Nu, om du har ren tur, kan den fortfarande rida dig, men tar det inte många chanser. (ingen ordlek )

Det behövs ingen raketvetenskap för att bygga din ekonomiska plan och en anständig investeringsportfölj som kommer att driva dig mot dina mål.

Här är några steg som du kan använda.

Lättare sagt än gjort. Jag vet.

Ja, det kan kännas överväldigande ibland och för vissa investerare. Därför, om du inte kan göra det själv, är det värt det att gå till en investeringsrådgivare och söka rätt vägledning.

Själv eller hjälp – måste du!

Vad säger du?