Du kan dela upp din 401(k)-portfölj för att passa din smak.

tillgångsallokering är en investeringsstrategi för att sprida dina pengar över tillgångsklasser eller de fonder som investerar i dem. Marknadshistoriken visar att när en klass av investeringar går dåligt, går andra ofta bättre. Så genom att investera i ett antal olika klasser kan du begränsa din risk och förbättra dina chanser till en högre långsiktig avkastning.

Innehåll 1. Hantera 401k 2. Håll koll 3. Det finns ingen rätt tilldelningTilldelningstilldelning är en process i tre steg:

Till exempel, om du tilldelar 60 % av ditt bidrag till aktiefonder och du lägger 400 USD från varje lönecheck i din 401(k), så går 240 USD av varje bidrag till aktiefonder ($400 x 60% =$240).

Slassåtgärder

När du lägger pengar på en 401(k) är du i huvudsak bekymrad över tre primära tillgångsklasser:

Du kan spåra 401(k) tillgångsallokering. Ditt kontoutdrag rapporterar procentandelen av ditt totala bidrag som går till varje fond. Och du kan uppskatta om det faktiska värdet av de olika tillgångsklasserna är i linje med allokeringen du har valt genom att dividera det aktuella värdet av varje tillgångsklass med det totala värdet på ditt konto.

Vilken tillgångsallokering ska du välja? Först och främst måste du överväga dina investeringsmål. Om ditt mål är maximal långsiktig tillväxt, som det kan vara under större delen av tiden du lägger pengar på ett 401(k)-konto, kanske du vill lägga största vikt vid tillväxtinvesteringar, särskilt aktie- och aktiefonder. Om du närmar dig pensioneringen kanske du vill gradvis flytta andelen aktier och obligationer eller andra räntebärande värdepapper så att fler av dina tillgångar är mer stabila i värde och ger regelbundna intäkter.

Närnäst kan du titta på de tillgångsallokeringsmodeller som finansinstitut rekommenderar. De kan ge dig en känsla av vad proffsen tänker. Arbeta sedan med din pensionsrådgivare för att utforma en allokeringsmodell som passar din ålder, pensionsplaner och risktolerans.

Du kan också skapa en allokeringsmodell med programvara för pensionsplanering som finns tillgänglig från fondbolag och mäklarfirmor. Eller så kan du prova pensionsplaneringsverktygen som finns på ett antal finansiella webbplatser.

Ingen enskild allokeringsmodell ger starka resultat i alla ekonomiska klimat, så företag föreslår olika modeller vid olika tidpunkter. Även modeller som föreslås samtidigt kan skilja sig från varandra, ibland subtilt och ibland betydligt. På samma sätt kan din strategi skilja sig dramatiskt från vad andra människor gör.

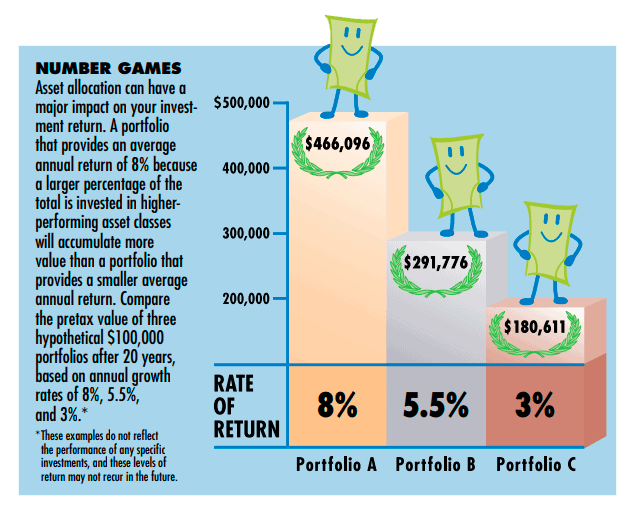

Till exempel, konventionell visdom tyder på att ju längre bort du är från pension, desto större är det mer investeringsrisken $ 600,000 $ 295,500 $ 435,500 $ 572,00 $ 466,096 8% 500,000 400,000 300,00,61,00 kr % AVKASTNING 60% 30% 30% 60% 30% 10% 5,5% 3% kan man anta. Detta tillvägagångssätt är dock inte rätt för alla.

Säg att du är i början av 30-årsåldern. Om du skulle följa riktlinjerna för personer 30 eller fler år bort från pensionering, kan du investera 80% eller mer av ditt 401(k)-konto i aktie- och aktiefonder. Men om effekten av en björnmarknad – en ihållande nedgång i aktiens värde – gör dig väldigt orolig, kan du välja att begränsa din aktieallokering till 60 % eller mindre av ditt konto.

Anta å andra sidan att du är med ditt 60-tal. Enligt konventionella riktlinjer bör du ha närmare 50 % av ditt konto investerat i aktier. Men om socialförsäkringen, dina pensionsförmåner och det deltidsarbete du planerar att göra kommer att täcka de flesta av dina utgifter direkt efter pensioneringen, kanske du vill vara mer aggressiv med dina 401(k)-pengar.

Så du kanske investerar en större del — kanske 60 % — i lager, med tanken att du alltid kan omfördela senare. Faktum är att om inte din 401(k) fortfarande är i en tidigare arbetsgivares plan där du inte kan göra ändringar på kontot, kommer du att kunna justera din tilldelning när du känner att det är viktigt. Kom ihåg att du gör ett långsiktigt åtagande att spara till pension, inte till specifika investeringar eller tillgångsklasser.

Hitta den bästa tillgångsallokeringen för dina 401k av Inna Rosputnia