Det finns alltid en smak av säsongen i investeringar. Ibland är det stora aktier. Ibland är det småbolagsaktier. Det kan vara guld. Eller bank- eller läkemedelsaktier. Bitcoins. Eller internationella fonder (år 2020).

Den senaste tidens överavkastning lockar alltid uppmärksamhet och investerarnas pengar. För att ta reda på det behöver du bara titta på hur snabbt storleken på den bäst presterande fonden växer.

Men när det kommer till investeringar fungerar ingenting hela tiden.

Och detta gäller inte bara tillgångsklasser eller aktiekategorier, det gäller även investeringsstrategier. Vi har sett detta i alla strategier vi har testat.

Dagens överpresterande kan vara morgondagens eftersläpande. Eller vice versa.

En investerare får aldrig glömma detta. Diversifiering är av största vikt.

I det här inlägget kommer jag inte att fokusera på tillgångsallokering, utan suballokering inom aktieportföljen.

Jag stöter regelbundet på portföljer som är mycket tunga på medel- och småbolagsfonder. Investerarrationalen är att små och medelstora aktier erbjuder högre avkastningspotential på lång sikt. Den verkliga anledningen, antar jag, är vanligtvis den senaste tidens överprestation.

Den högre avkastningen (för mindre aktier) ser väldigt intuitiv ut. De mindre bestånden har trots allt större möjligheter att växa. Men vad säger uppgifterna oss? Håller teorin om högre avkastning för mindre aktier?

Låt oss ta reda på det.

Vi jämför resultatet för följande fyra index/fonder sedan 1 april 2015.

SEBI definierar de olika typerna av företag enligt följande.

Large Cap Company :1:a-100:e företag i termer av fullt börsvärde

Mid Cap Company :101:a-250:e företaget i termer av fullt börsvärde

Småbolagsbolag :251:a företaget framåt i termer av fullt börsvärde

Nifty 100 representerar de stora aktierna enligt SEBI-definitionen. Nifty Midcap 150 representerar medelstora aktier och Nifty Smallcap 250 representerar småbolag.

Vi jämför resultatet för index sedan 1 april 2005.

Nifty 100 :Rs 689. CAGR på 13,33 % p.a.

Nifty Midcap 150 :791 Rs. CAGR på 14,34 % per år

Nifty Small Cap 250 :Rs 598. CAGR på 12,29 % p.a.

HDFC Liquid :Rs. 300. CAGR på 7,38 % p.a.

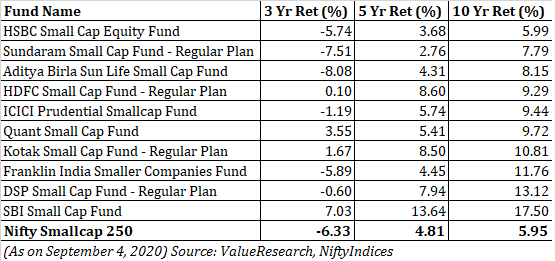

Bland aktieindexen har smallcap-indexet levererat lägst avkastning de senaste 15 åren. Detta kommer som en överraskning för många investerare.

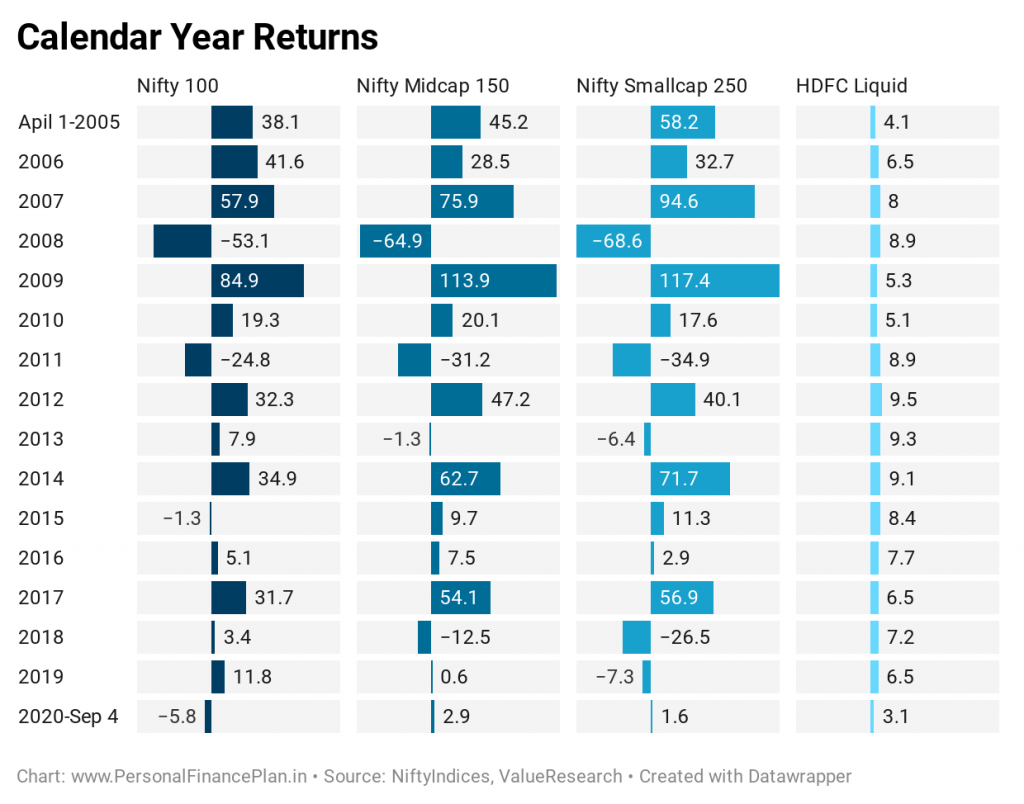

Nu återgår till kalenderåret.

Vi har avkastningsresultatet för 16 kalenderår, inklusive 2 ofullständiga år.

Bland aktieindexen (som utelämnar HDFC Liquid) ,

Nifty 100 har presterat bäst på 6 år och sämst på 8 år.

Nifty Midcap 150 har presterat bäst på sex år och sämst på bara ett år.

Nifty Smallcap 150 har presterat bäst på 6 år och sämst på 7 år.

Om vi inkluderar HDFC Liquid-fond i mixen har den likvida fonden varit bäst på 6 av 16 år. Därför har något så enkelt som en likvid fond (eller en bank-FD) slagit aktier med nästan 40 % av tiden.

Som investerare måste vi ha detta i åtanke.

För att komma tillbaka till stora, medelstora och småbolagsaktier, stöder inte de övervägda uppgifterna teorin om högre avkastning, särskilt för småbolagsaktier/fonder. Även under en 15-årsperiod har smallcap-indexet levererat lägre avkastning än large cap-indexet (Nifty 100).

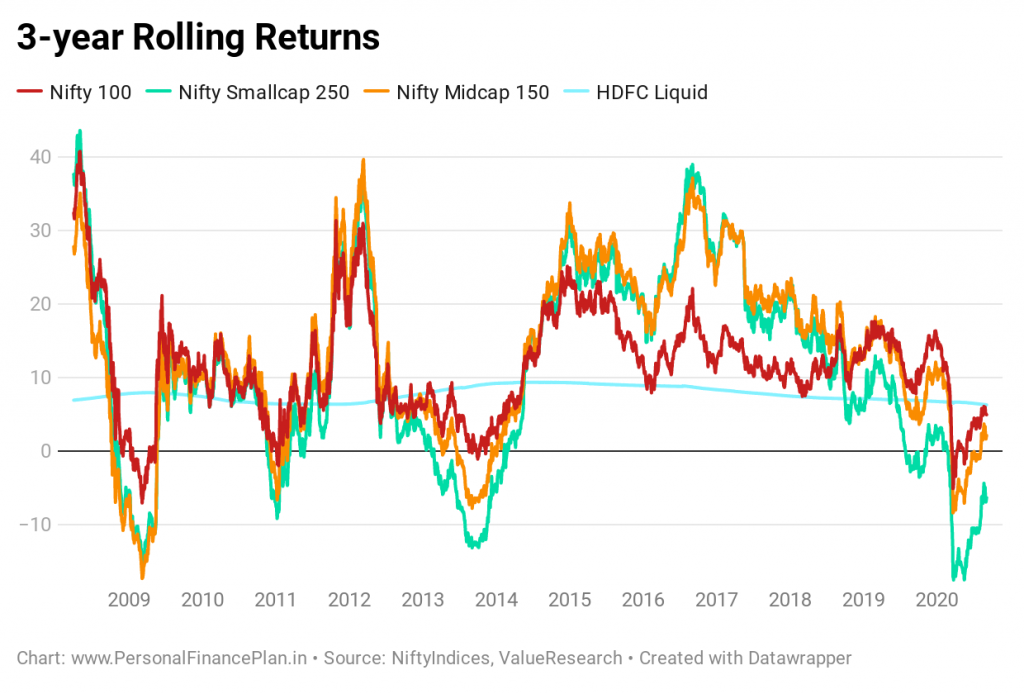

Inte bara det, följande diagram för rullande avkastning tyder på att Smallcap-indexet har levererat lägre avkastning med mycket högre volatilitet.

Vi kan se att stafettpinnen för den bäst presterande aktiefondkategorin fortsätter att passera.

Och vi kan se att småbolagsaktier imploderar med jämna mellanrum. Därför är det viktigt att du inte begränsar din aktieportfölj till bara små aktier eller fonder.

Låt inte det senaste resultatet för någon kategori sudda ut ditt omdöme.

Ha en bra blandning av stora, medelstora och små fonder. Jag vill inte gå in på den exakta fördelningen mellan stora, medelstora och småbolagsfonder. Du kan bestämma dig utifrån dina marknadsutsikter och riskaptit.

Enligt min åsikt är en tung portfölj med stora bolag eller till och med en portfölj med bara fonder/aktier med stora bolag ganska bra.

Observera att jag bara pratar om den inhemska aktieportföljen. Tillgångsallokering kommer före det och måste utgöra grunden för din portfölj. Tillgångsallokering mellan olika tillgångsklasser är mycket viktigare än allokeringen mellan stora, medelstora och småbolagsaktier i din aktieportfölj.

Under de senaste månaderna har vi testat olika investeringsstrategier eller idéer och jämfört resultatet med Köp-och-håll Nifty 50-portföljen. I några av de tidigare inläggen har vi:

NiftyIndices

ValueResearchOnline

Börsen idag:Home-Run Home-Sales Data Delights Wall Street

Hur man lägger en personlig panträtt på ett fordon i Florida

Att driva ett företag kommer med utmaningar. Så här studsar du tillbaka

4 frågor att ställa innan du lägger till en livränta till din pensionsplan

Försäkringsbolag minskar fördelarna med telehälsovård