Vår Deloitte-bankblogg förra veckan om kostnadstransformation 1 beskrev de ekonomiska och reglerande marknadsvillkoren för banker i Schweiz. Den identifierade ett tillvägagångssätt för att spara-till-omvandla som den lämpliga kostnadshanteringsstrategin för att se över bankverksamhet och operativa modeller för att förbli konkurrenskraftig i en föränderlig och allt mer teknikdominerad banksektor, samtidigt som den anpassar sig till nya krav i en post-COVID- 19 miljö.

I den här andra artikeln diskuterar vi kostnadshävstången för att bidra till en hållbar översyn av bankverksamhetsmodeller och förklarar var schweiziska banker står i dag när de reviderar sin strategi för värdeskapande på längre sikt.

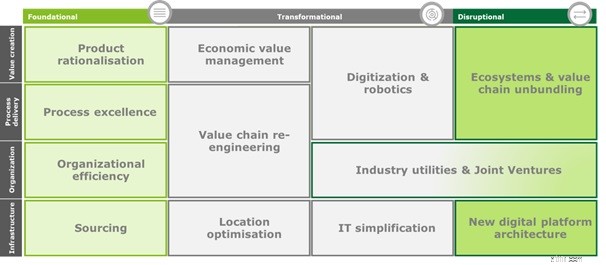

Drivkraften för kostnadsomvandling kan ha en grundläggande, transformerande eller störande inverkan på verksamhetsmodellen. Grundläggande förändring fokuserar på att förbättra den befintliga verksamhetsmodellen. Transformationsspakar distribuerar koncept för att återmontera delar av den befintliga affärsmodellen. En störningsstrategi utmanar befintliga strukturer genom att tillämpa helt nya sätt att definiera vad som är värde och hur man skapar det.

Figur 1:Övervaka Deloittes ramverk för kostnadshantering

Ett robust ramverk för kostnadshantering bör tillämpa alla tre effektnivåerna för att förändra och förbättra kostnadsstrukturerna i följande lager av en banks verksamhetsmodell:

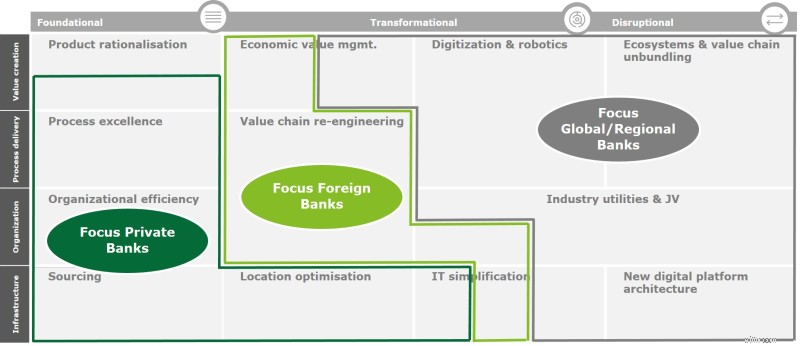

De kostnadsbesparingsinitiativ som observeras inom schweizisk bankverksamhet idag varierar kraftigt mellan olika banktyper.

Privata banker har huvudsakligen fokuserat på grundläggande förändringsåtgärder och använder vanligtvis störande element endast selektivt. Majoriteten investerar konservativt i en översyn av sin nuvarande infrastruktur.

Utländska banker har kraftigt minskat sin närvaro i Schweiz, och de som finns kvar har förändrat sin verksamhet mestadels genom att anskaffa icke-kärnkompetenser (inklusive IT) externt, genom outsourcing, offshoring eller köp av hanterade tjänster. De följer en mer transformerande väg när de konfigurerar om sin värdekedja och kostnadsstrukturer.

Båda typerna av banker strävar därför efter en kapitaleffektiv utveckling av sina verksamhetsmodeller, med inriktning på snabba besparingar med kortare återbetalningsperioder snarare än att fullt ut utforska potentialen för transformerande eller till och med störande förändringsåtgärder.

Figur 2:Kostnadsfokus för banker efter kategori

Till skillnad från privata och utländska banker har globala banker och i viss mån regionala banker redan under de senaste åren omarbetat sina kostnadsstrukturer i många lager av sin verksamhetsmodell. De har insett det mesta av potentialen för effektivitetsvinster som kan uppnås genom grundläggande förändring. De tar nu tag i klientgränssnitt och plattformsinitiativ, ofta genom molntjänster, för att uppnå störande kostnadsbesparingar, genom att holistiskt omdefiniera (delar) av sin verksamhetsmodell och skapa värde för kunder.

De har varit mer villiga än andra banker att investera i utvald ny teknik, ändra sin affärsmodell och acceptera längre återbetalningsperioder. Även om digitala störningar nu är allmänt erkända som en stor extern risk (nämns av 61 procent av de globala svarandena i Deloittes senaste rapport, upp från 6 procent 2017), förblir störande kostnadsbesparingsåtgärder sporadiska 2 .

Digital disruption omformar affärslandskapet globalt – och dess inverkan kommer att växa ännu mer i post-COVID-19-världen 3 . Banker kommer att behöva använda omvandlingskraften hos disruptiv teknik för att förbättra sina kostnadsstrukturer och generera strategiska kostnadsfördelar längs hela sin värdekedja och över alla lager i sin verksamhetsmodell.

En tydlig förståelse av den nuvarande kostnadsbasen fungerar som utgångspunkt för alla kostnadsbesparingsåtgärder. Den underliggande affärsmodellen, värdeförslaget och strategiska prioriteringar bör inkluderas i en bedömning av prestanda och effektivitet:detta bör avslöja "smärtpunkter" i den nuvarande modellen och ge en första indikation på potentiella sätt att förbättra kostnaderna.

Förbättringsalternativ bör utvecklas för att validera hypotesen för att realisera eller överskrida definierade kostnadsmål. De som är framgångsrika bör implementeras för att utveckla en hållbar verksamhetsmodell som växer fram starkare i miljön efter covid-19. Rätt val av förbättringar kommer att göra det möjligt för en bank att dra nytta av digitala störningar – genom att bli störare snarare än störda.

En avgörande faktor för att lyckas med att utforma och implementera kostnadshöjande åtgärder är ett mångsidigt team av experter inom metodik och (störande) teknologier, och med djup branschexpertis för att bedöma det möjligas konst och skräddarsy en bankmodell som är inriktad på framtiden. samtidigt som kostnaderna hanteras effektivt.

-------------------------------------------------- -------------------------------------------------- ----------------------------

1 Deloitte Banking Blog:Kostnadstransformation - Del 1:Mer än någonsin ett imperativ för schweizisk bankverksamhet (https://blogs.deloitte.ch/banking/2020/06/cost-transformation-12-more-than-ever-an- imperative-for-swiss-banking-.html)

2 Deloitte Global Cost Survey

3 Deloitte Banking-blogg:Covid-19 ökar digitaliseringen av retailbanking (https://www2.deloitte.com/ch/en/pages/financial-services/articles/corona-krise-digitalisierungsschub-im-retailbanking.html)

Telltale tecken på att du inte borde skaffa riskkapital

Western Union betalar ut 586 miljoner USD – Ta reda på hur du samlar in

Hur mycket ska jag betala in till pension varje månad

Nästa måste du ha i Silicon Valley? En privat stiftelse

10 tips för att skapa en vinnande sammanfattning för investerare