Så du vill investera i fonder.

Vad gör du?

Gå till din favorit fonddataaggregatorportal och sedan jämförelsesidan. Du anger olika parametrar och får en kortlista som du kan undersöka vidare.

Läs mer, titta på faktabladen (på riktigt!), tidigare avkastning, kostnadskvot, fondförvaltare, storlek och vad andra människor säger.

Du jämför pengar och minskar din shortlista baserat på tillgänglig data.

Slutligen, välj ett gäng fonder, fortsätt och investera. Klart.

Perfekt!

Jag tror inte det.

Jag har studerat fonder i över 10 år nu och under större delen av den tidigare delen av den perioden gjorde jag detsamma.

Jag insåg problemet med detta tillvägagångssätt att förlita mig på datapunkter "som vid datum" än trender . Du kommer också att veta när du läser vidare.

När du gör din research om vilka fonder du ska köpa in, tittar du bara på data som görs tillgänglig för dig. Det är osannolikt att du kommer att göra det hårda arbetet för att gå längre än vad som är närvarande och titta på några av de tidigare faktabladen för att veta hur fondens personlighet har utvecklats.

Ta ett enkelt exempel på tidigare avkastning. På alla portaler ser du bara punkt till punkt returnerar data för 1, 3 och 5 år. Det vill säga den årliga avkastningen förutsatt att du investerat ett engångsbelopp eller gjorde en SIP för Rs. 10 000 i fondsystemet.

För alla andra nyckeltal får du se en siffra, som på datumet för den senaste rapporten. Om jag är i september 2017 får jag se kostnadskvoten från och med den senaste månaden som är augusti 2017.

Sharpe-kvoten, standardavvikelsen eller omsättningen är också beräknad som den förra månaden samlad av portalen du tittar på.

Glöm portalerna, även fondens faktablad emitterade av olika fondbolag för respektive system visas endast som datapunkter på datumet, oavsett om det är tidigare avkastning eller andra riskkvoter.

Då är det en fråga om tolkning av fakta och resulterande synpunkter/åsikter om dessa fakta.

Låt oss ta ett exempel på tolkning.

MorningStar, en av de välkända portalerna för fondinformation och data, har kategoriserat HDFC Equity Fund som en Large Cap-fond.

Å andra sidan kategoriserar ValueResearch, den andra aggregatorn, fonden som en Multicap / Flexicap-fond.

HDFC Aktiefondens faktablad (aug 2017) utgiven av HDFC Mutual Fund säger ingenting. Även systemets mål är vagt, "att uppnå värdestegring".

Helst är fonden kategoriserad utifrån hur den planerar att få tillgång till investeringsmöjligheter. Kommer det att fokusera på ett specifikt marknadssegment eller gå över marknaden?

Det är svårt att ta reda på denna information. Om ens alls, kan Scheme Information Document kasta lite ljus över det. Ett enklare sätt att förstå det är att titta på schemats angivna riktmärke.

I det här fallet är HDFC Equity Funds angivna jämförelseindex Nifty 500. Nifty 500 är ett bredare marknadsindex som täcker mer än 90 % av marknadens bredd. Med tanke på detta bör fonden kategoriseras som en multicap/flexicap-fond.

Om riktmärket är BSE Sensex of Nifty 50, är fonden sannolikt en fond med stora bolag.

Som investerare, om du råkar tro att HDFC Equity Fund är en fond med stora bolag, börjar du jämföra den med sina kollegor i utrymmet för stora bolag. Kommer det att stämma? Jag tror inte det.

Låt oss ta de olika förhållandena.

Eftersom en fond samlar på sig erfarenhet över tiden är det viktigt att känna till funktionerna i den upplevelsen. Datapunkter över en tidsperiod, eller trender, gör denna förståelse mer informerad.

Fondbolagen bör visa trenderna över tid om ett visst fondsystem.

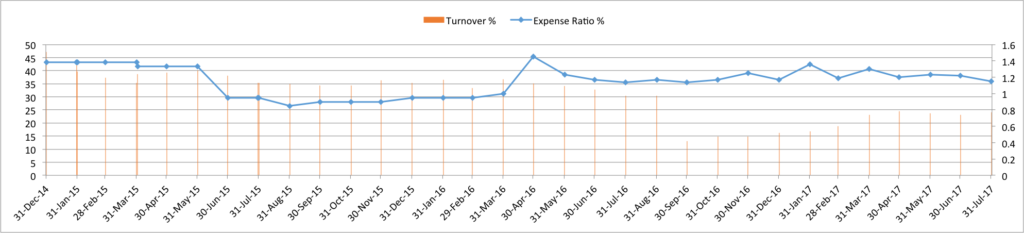

Till exempel , jag skulle vilja veta trenden för omsättning och kostnader HDFC Equity Fund.

Jag kommer sannolikt inte att hitta denna information som redo att konsumeras.

Om jag överhuvudtaget behöver rita upp datapunkterna efter att ha tittat på olika tidigare faktablad och sedan få trendvyn – som jag har gjort nedan.

Källa :Unovest Research, data från december 2014 till juli 2017, endast direktplan

Som du kan se ger en trend en mycket bättre förståelse än en fristående datapunkt för "som på x"-datum.

Inte bara det, kan jag se förändringen i kostnadskvoten mot AUM-tillväxten? Detta hjälper mig att förstå om fonden har fört över fördelarna med AUM-tillväxt till investerare via en minskning av kostnadskvoten.

Jag skulle också vilja se en jämförelse av antalet aktier som innehas av fondsystemet under de senaste 12 kvartalen.

Detta kan hjälpa mig att se om fonden bara gör garderobsindexering eller verkligen använder insikter för att få en mer fokuserad portfölj. Om det finns ett stort antal aktier – lika mycket som riktmärket – är det mer sannolikt att garderobsindexering sker.

För tidigare resultatdata , jag måste titta på rullande avkastning och inte bara point to point returns. Rullande avkastning är också en liknande prestandatrend än bara data som ett visst datum. Läs mer här om varför rullande avkastningsjämförelse är bättre.

Jag vill också se ”skalet i spelet “, fet och markerad. Fondhuset bör tydligt visa i sitt faktablad den procentandel av förvaltat kapital som innehas av sina fondförvaltare. Äter kocken sin egen matlagning? Ja, jag vet att vissa fonder gör det, men inte alla. Återigen är en trendlinje bättre.

Ja och nej!

Den enskilda investeraren kommer att tycka att det är ganska svårt. Det enda sättet att göra den här typen av analys av en investerare idag är att titta på olika faktablad från det förflutna, samla data på ett ställe och sedan köra analysen via diagram, grafer eller andra formler. Ett alternativ är att köpa dyr analysmjukvara och lägga tid och kraft på detsamma. Kostnaden kontra nyttan kanske inte är värt det.

För fondhuset , det är inte alls svårt. All data finns på dess datorer. Det måste bara tillåta investeraren att komma åt sin webbplats och se dessa data i ovanstående format.

För informationswebbplatserna för aggregator-fonder Det här borde också vara enkelt. Faktum är att de kan gå ett steg före och presentera denna information på ett jämförande sätt över fondhus och inte begränsat till ett visst fondhus. Till exempel , en HDFC Equity Funds trenddata kan jämföras med Franklin India Prima Plus.

Jag hoppas att detta inte kräver mycket. Det finns tecken på att vissa fondbolag tar ställning till hur de presenterar informationen om sina fondsystem, men det är en lång väg att gå.

Tills det händer finns det mycket mer arbete att göra av enskilda investerare för att jämföra fonder och ta reda på vilka som förtjänar sina pengar.

Vill du se all denna information på ett ställe hos Unovest? Låt mig veta i kommentarsfältet. Berätta vad du tycker.