Långsiktiga kapitalvinster vid försäljning på aktiefonder och börsnoterade aktier föreslogs i budget 2018. Jag har diskuterat förslaget i ett tidigare inlägg.

Låt oss i det här inlägget titta på den faktiska effekten (i antal) på grund av införandet av skatt på långsiktiga kapitalvinster.

Från och med 2019 kommer de långsiktiga kapitalvinsterna (innehavsperiod> 1 år) vid försäljning av noterade aktier och aktiefondandelar att beskattas med 10 %.

Initial Rs 1 lac av LTCG ska vara befriad från skatt.

Du kan läsa mer om skatteförslaget i det här inlägget.

Detta förstås bäst med hjälp av ett exempel.

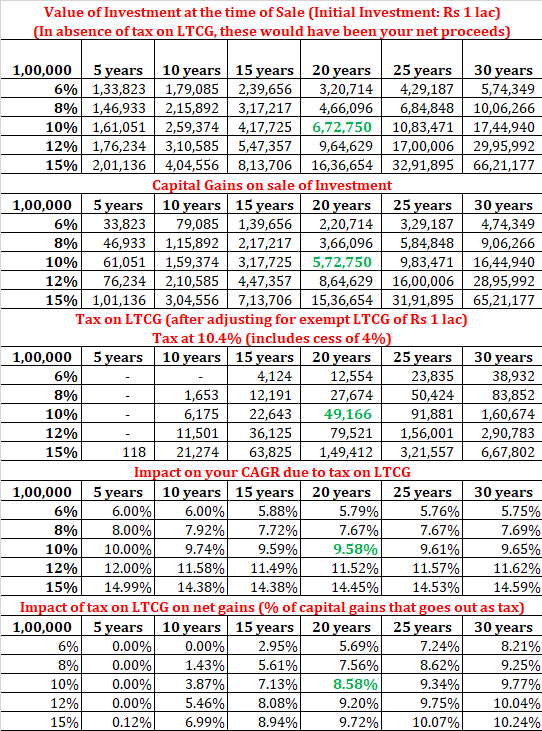

Låt oss anta att du investerar 1 lac idag.

Jag vet inte hur mycket avkastning du kommer att tjäna under de kommande 5, 10 eller 20 åren.

Därför kommer jag att anta varierande avkastningsnivåer och överväga flera investeringshorisonter.

Eftersom det finns en skattebefrielse på LTCG (vid försäljning av aktier) på 1 lac Rs per räkenskapsår, har jag sänkt LTCG under försäljningsåret med Rs 1 lac för att beräkna skattskyldighet.

Jag har beräknat avkastningen för olika avkastningsnivåer och olika investeringshorisonter. Naturligtvis vet du inte att avkastningen kommer att tjäna när du investerar. Du bör dock fortfarande kunna bedöma effekten av beskattning på din nettoavkastning.

Om du investerar Rs 1 lacs och lösa in investeringen efter 20 år och råkar tjäna en avkastning före skatt på 10 % per år, kommer din försäljningsintäkter att vara lika med Rs 6,72 lacs.

Din totala kapitalvinst är 5,72 lacs. Av detta är 1 lac Rs undantagen. Därför måste du betala LTCG-skatt på 10,4 % (inklusive överskott) på den skattepliktiga vinsten på 4,72 lacs.

Din LTCG-skatteskuld kommer att vara 49 166 Rs.

Efter att ha redovisat skatt är din nettovinst 6,23 lacs.

På 20 år har dina pengar vuxit från Rs 1 lacs till Rs 6,23 lacs.

Det är en avkastning efter skatt på 9,58 % p.a.

På grund av LTCG-skatt, din deklaration före skatt på 10 % p.a. har gått ner till 9,58 % p.a.

Dessutom kan du se i tabellen ovan att effekten i termer av skillnaden mellan avkastning före skatt och efter skatt beror på investeringshorisonten och avkastningsgraden.

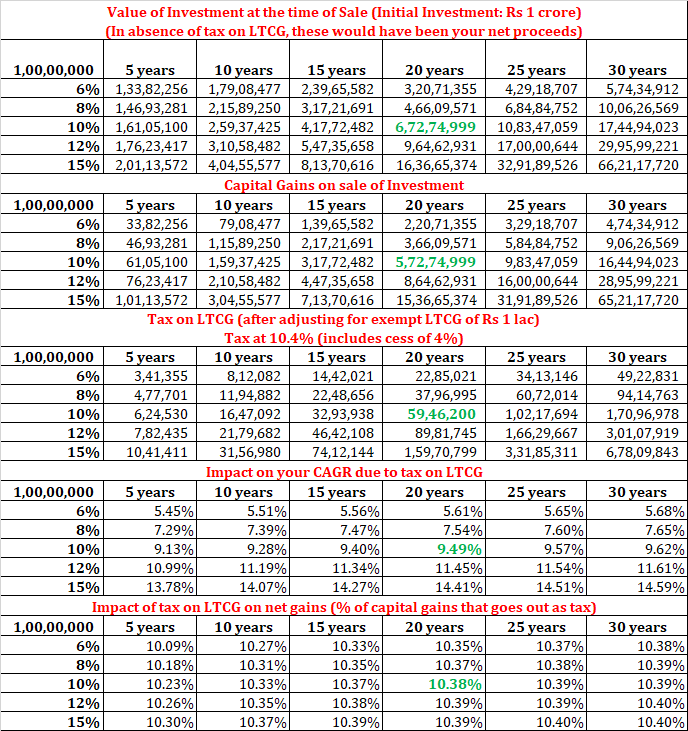

Dessutom kommer effekten av LTCG-befrielse på 1 lac Rs att minska när investeringsbeloppet blir större.

Låt oss göra samma beräkning med en initial investering på 1 miljon Rs.

Som du kan se går deklarationen efter skatt i samma exempel (20 år, 10 % p.a.) ner till 9,49 % p.a. (avkastningen efter skatt för en initial investering på 1 lac Rs var 9,58 % per år).

Detta visar att nettoeffekten av LTCG-befrielsen på 1 lac Rs per räkenskapsår minskar i takt med att din portfölj blir större.

I termer av absolut belopp är skatteträffen 59,46 lacs (på den totala kapitalvinsten före skatt på 6,72 crores). Uppenbarligen inte en liten summa.

Från 10 % p.a. till 9,49 % p.a. kanske inte ser mycket ut. Men när vi talar om många år av kompoundering kommer effekten att bli betydande.

Jag har läst konton där många experter har nämnt att effekten kommer att bli minimal. Så är uppenbarligen inte fallet. De flesta av oss bytte från vanlig till direkt för att spara dessa extra 0,5-1% p.a. av utgiftskvoten. Gjorde vi inte det?

Låt oss därför inte lura oss själva. Det kommer att bli en effekt av LTCG-beskattningen. Låt oss acceptera det och betala skatten glatt.

Jag har alltid trott att aktieinvesterare fick extremt förmånlig skattebehandling av regeringen. Sådana långsiktiga vinster måste förr eller senare börja få skatt. Enligt min mening är det ett steg i rätt riktning. Det finns dock en träff för investerarna.

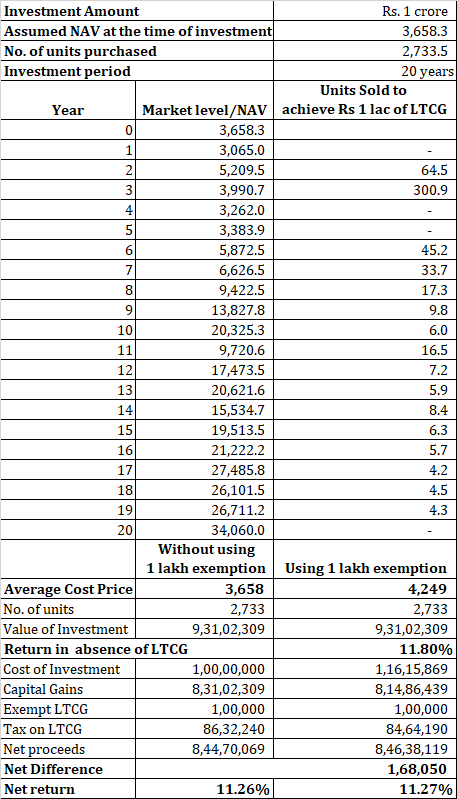

I mitt exempel ovan har jag utnyttjat LTCG-beskattningen på 1 lac Rs per år endast under det sista året. Jag kunde dock ha tagit detta varje år.

I huvudsak säljer du MF-enheter en dag och köper tillbaka dem till samma pris (antagande) och bokar långsiktiga vinster i en omfattning av 1 lac Rs per år.

Anta att du investerar Rs 10 lacs (10 000 enheter vid NAV på Rs 100). Efter 1 år blir mängden 11,5 lac (NAV är 115). Så du säljer 6666 enheter värda Rs 7,66 lac vilket resulterar i en nettovinst på Rs 1 lac.

Då använder du beloppet för att köpa andelarna i fonden igen. Därför förblir antalet enheter detsamma.

Efter att ha kastat en gång har du 6666,67 enheter till ett självkostnadspris på 115 Rs och 3333,33 enheter till ett självkostnadspris på 100 Rs. Det genomsnittliga självkostnadspriset är 110 Rs. Hade du inte sålt och bokat vinst, skulle ditt genomsnittliga självkostnadspris fortfarande ha varit 100 Rs.

Därför har du, genom att boka en vinst på 1 lac Rs, kunnat öka ditt genomsnittliga självkostnadspris. Detta kommer effektivt att minska din skatteskuld när du äntligen säljer enheterna.

Som jag ser kan du genom att göra detta öka din korpus med maximalt 10 000 Rs per år. Naturligtvis investeras detta belopp och tjänar din avkastning.

Tja, även om en sådan analys kan göras, kräver den att en annan uppsättning antaganden görs.

Jag måste till exempel anta tillgångspriset (fondens NAV) med jämna mellanrum. Varför?

För att jag behöver sälja för att boka vinst. Och för det behöver jag priset på tillgången (NAV). För allt du vet, under dåliga tider kanske du inte ens har vinster att boka. Om det inte finns någon vinst kan du inte dra nytta av undantaget på 1 lac för det året. Förresten, i så fall kan du bokföra förluster och föra över förlusterna för att kvittas under kommande år. Men eftersom ditt genomsnittliga självkostnadspris också kommer att återställas nedåt genom bokningsförlust, kanske det inte blir någon inverkan.

I alla fall kan du se att det kan bli ganska komplicerat.

För analysen har jag övervägt Sensex-data från kalenderåret från 1998 till 2018 (1 januari) och försökt bedöma effekten på avkastningen.

Jag har övervägt en initial investering på 1 crore Rs för att ha ett mycket stort antal enheter. Detta säkerställer att jag under alla 20 år har enheter (förvärvade till baspriset) att sälja och återköpa till rådande pris.

Förstå att enhetsinlösen fungerar på FIFO-basis och att de äldsta enheterna säljs först. Ett mindre antal enheter skulle ha komplicerat analysen. Behövs egentligen inte för att presentera min poäng.

Som du kan se, för en stor portfölj kanske det inte gör så stor skillnad att churna portföljen. Nettoskattebesparingen (för den data som används) är cirka 1,68 lacs (när slutkorpusen är 9,31 crores).

Om du bara hade stannat kvar i 20 år skulle du ha fått en avkastning på 11,26 % per år.

Genom att kontinuerligt churna i 20 år för att dra nytta av Rs 1 lacs LTCG-undantaget skulle du ha tjänat 11,27 % per år.

En skillnad på 0,01 % p.a.

När det är sagt, med bra teknik, skulle implementeringen av denna portföljjustering inte ta mer än 5 minuter. Därför kanske det inte riktigt är en dålig idé att utnyttja denna förmån. Jag antar att dessa vanliga justeringar inte kommer att spela med din investeringsdisciplin.

Observera, för en mindre portfölj kunde skillnaden i avkastning ha varit lite större.

En liknande analys kan utökas till att även påverka systematiska investeringsplaner.

Men eftersom beloppet är litet, kommer enheterna att slängas regelbundet vilket gör analysen något komplicerad (för mina excel-kunskaper).

Jag kommer att överväga effekten på SIPs i ett annat inlägg.