Finansministern presenterade den slutliga budgeten för FY2019-2020 den 5 juli 2019. Här är de viktigaste höjdpunkterna i budgeten.

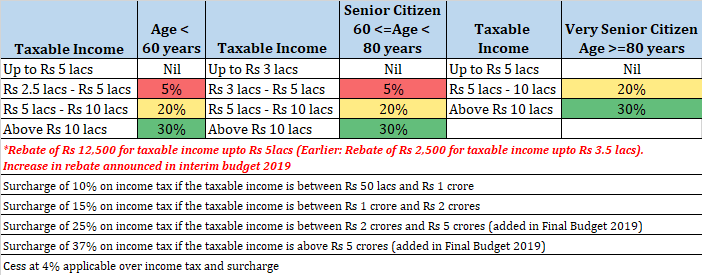

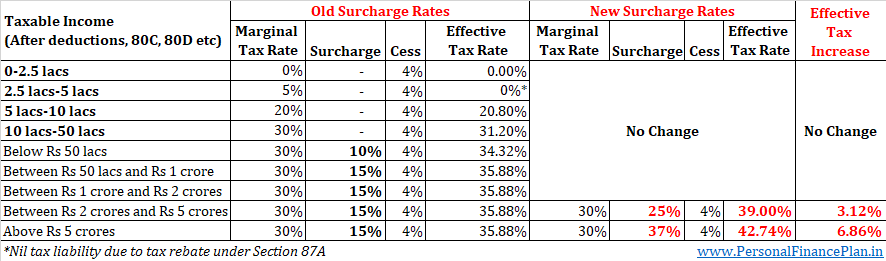

Det har skett en förändring i inkomstskatteplattorna. Det finns en kraftig ökning av tilläggsavgiften för dem som tjänar mer än 2 crores.

Vi måste förstå effekten av tilläggsavgiften inte bara är begränsad till dina löner. Tillägget tas ut på alla typer av inkomster, även kapitalvinster. Därför, för en skattebetalare med en skattepliktig inkomst som överstiger 5 crores Rs, är den långsiktiga kapitalvinstskatten vid försäljning av aktie-/aktiefonder 14,25 % (10 % LTCG-skatt, 37 % tillägg och 4 % cess). Tidigare var det bara 11,96 % (10 % LTCG-skatt, 15 % tillägg och 4 % cess). Detta är en ganska betydande ökning.

Den marginella lättnaden för tilläggsavgift kan fortfarande utnyttjas.

För att ge fastighetssektorn ett uppsving har regeringen lämnat ett extra skatteavdrag på 1,5 lac per räkenskapsår för räntebetalning för bostadslånet. Detta är föremål för följande villkor

Som du kan se är denna förmån endast för förstagångsköpare . Denna skatteförmån enligt Section 80EEA kommer också att vara tillgänglig under de efterföljande åren.

Denna skatteförmån är utöver skatteförmånen på Rs 2 lacs för räntebetalning av bostadslån enligt avsnitt 24. Därför kan den totala skatteförmånen för lånet som togs under FY2020 gå upp till Rs 3,5 lacs.

Samtidigt måste vi också se nyttan av det. För ett hus på Rs 45 lacs får du ett lån på cirka Rs 36-37 lac. Vid en ränta på 9 % och ett lån på Rs 36 lacs i 15 år betalar du Rs 3,2 lacs som ränta under det första året . 3,08 lacs andra året. 2,95 lac på tredje året och så vidare. Räntebeloppet blir högre om anställningstiden var längre eller lånebeloppet var högre.

Din faktiska förmån kommer också att bero på din skattesats.

Vi måste förstå att förutsättningarna för att dra nytta av skatteförmåner för räntebetalning skiljer sig åt enligt Section 24 och Section 80EEA.

Avdraget enligt Section 80EEA är tillgängligt för bostadslån från banker och godkända finansinstitut. Enligt 24 § är även ränta som betalas på bostadslån från vänner och släktingar berättigad till skatteförmån.

Enligt 24 § får du skatteförmånen på ränta som betalas först efter att du fått tillträde till ditt hus (ränta som betalas före tillträde är berättigad till avdrag under de kommande 5 åren i 5 lika stora omgångar). Avsnitt 80EE och 80EEA ställer inga krav på innehav eller färdigställande av konstruktion. Därför ger Section 80EEA dig omedelbar lättnad även om du har köpt en fastighet under konstruktion.

Goda nyheter för köparna av elfordon.

Om du tar ett lån för att köpa ett elfordon får du ytterligare ett skatteavdrag på 1,5 lacs för räntan som betalas för ett sådant lån enligt Section 80EEB. Skatteförmånen skulle vara tillgänglig för både bilar och cyklar.

Skatteavdraget är föremål för följande villkor:

Skattelättnaden är inte bara begränsad till inköpsåret utan kommer att vara tillgänglig även under de efterföljande åren. Som ett ytterligare uppsving har regeringen föreslagit att GST för sådana fordon ska sänkas från 12 % till 5 %.

Gåvor från invånare till icke-bosatta (NRI) ska anses tillkomma i Indien och därmed bli föremål för inkomstskatt. Gåvor som tas emot från nära släktingar, genom arv eller vid äktenskapet fortsätter att vara undantagna. Befrielse för gåvor till ett värde av 50 000 Rs per räkenskapsår fortsätter också att gälla. Läs detta inlägg för mer om detta ämne.

Toppat kryphål för återköp :Utdelning från aktier är föremål för DDT på 15 % (företaget betalar skatten innan pengar överförs till investerarkontot). Utdelningen är gratis i händerna på investerarna om inte dina totala utdelningskvitton överstiger Rs 10 lacs under ett räkenskapsår. Sådana investerare måste betala en extra skatt på 10 %. Arrangörer/rika investerare var sannolikt värst drabbade av denna regel. För att kringgå denna skattefråga föredrog företagen att ta återköpsvägen (istället för att ge utdelning). Återköp av aktier var ett bättre och skatteeffektivt sätt att föra över pengar till aktieägarna. Nu kommer bolagen att få betala 20 % av det belopp som använts för aktieåterköp som skatt. På sätt och vis har de utjämnat den skattemässiga behandlingen av återköp och utdelningar.

TDS för skattepliktiga livförsäkringar ökade från 1 % till 5 %. Intäkterna från din livförsäkring är skattepliktiga om försäkringsbeloppet är mindre än 10 gånger den årliga premien. 1 % var på bruttobeloppet. 5 % är på inkomsten från försäkringen.

Regeringen planerar att lansera en CPSE ETF i linje med ELSS . Du får skatteförmåner enligt avsnitt 80C. Regeringen använder CPSE ETF:er för sin avyttring i PSU:er. Modaliteterna väntas fortfarande på. Du kan förvänta dig en inlåsning i 3 år.

Definitionen av en PSU har reviderats . Tidigare var regeringen tvungen att äga minst 51 % av enheten. Nu är definitionen, regeringen och de enheter som ägs av regeringen måste hålla minst 51 %. Om du ser detta tillsammans med föregående punkt kan du se att regeringen planerar att samla in mycket pengar genom avyttring.

NPS-beskattningen reviderades i december förra året . Hela det 60-procentiga engångsbeloppet som var tillåtet vid tidpunkten för pensioneringen gjordes skattebefriat. Staten skulle bidra med 14 % av grundlönen till sina anställda. Investeringar i NPS Tier II-konto lades också till Section 80C-korgen (endast för statligt anställda). Aktiveringsbestämmelser har nu lagts till i avsnitt 80C, avsnitt 80CCD och avsnitt 10.

Tullen på guld ökade från 10 % till 12,5 % . Guldpriserna steg upp den 5 juli av denna anledning.

Extra cess på Dieseland Petrol.

TDS på 2 % om kontantuttaget överstiger 1 crore Rs från ett bankkonto. Tja, du kan öppna flera konton. Observera att det är TDS. Du kan kräva tillbaka den extra skatt som dragits vid tidpunkten för inlämning av ITR.

Förifyllda skattedeklarationer ska göras tillgängliga för investerare. Informationen från olika källor (banker, börser, fonder) ska fyllas i automatiskt.

Skatteanmälan obligatorisk för dem som har satt in mer än 1 miljon Rs på sparande/löftekonto ELLER har spenderat mer än Rs 2 lacs på utlandsresor ELLER har betalat elräkningen på över Rs 1 lac på ett år.

NRI kan nu utfärda Aadhaar-kort efter ankomsten till Indien (permanent retur enligt min mening) utan karenstid på 180 dagar.

Tillsynsmyndigheten för bostadsfinansieringsföretag ska flyttas från National Housing Bank (NHB) till Reserve Bank of India (RBI).

Nya mynt på 1, 2, 5, 10 och 20 rupier ska lanseras.

PAN och Aadhaarcard ska göras utbytbara. De som inte har PAN-kort kan lämna tillbaka genom att citera sitt Aadhaar-kort.

Ett nytt pensionssystem (Pradhan Mantri Karam Yogi Maandhan) för småföretagare och handlare med en omsättning på mindre än Rs. 1,5 miljoner. Det är i linje med Atal Pension Yojana.