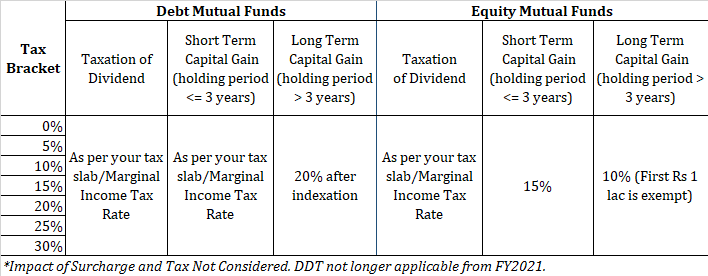

Unionens budget 2020 förändrade hur utdelningar från fonder kommer att beskattas. Följande är ändringarna.

Så här kommer kapitalvinster och utdelningar från fonder att beskattas från och med den 1 april 2020.

Det är klart att höginkomsttagare och rika människor inte kommer att vara särskilt nöjda med detta. Nu kommer deras utdelningar att beskattas med 42,7 % (för de som tjänar mer än 5 crores Rs på ett år). Däremot kan de gå med tillväxtalternativ i olika MF-system. I tillväxtalternativet är skattesatserna mycket lägre och är desamma oavsett inkomstnivåer (bortse från tilläggsavgifter och mindre) förutom STCG i fonder.

För de andra är det ett gynnsamt drag. Du kan välja mellan tillväxt och utdelning enligt din skatteplan och potentiellt betala lägre skatt än vad som implicit skulle ha betalats i form av DDT.

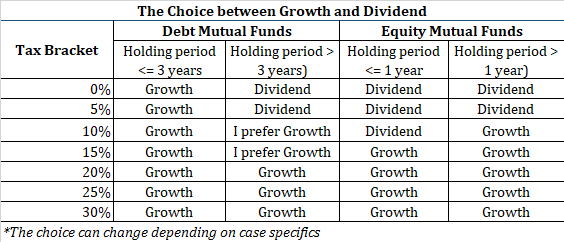

Om du måste välja mellan utdelningsalternativ och tillväxtalternativ, vad ska du välja?

Som jag nämnde i mitt tidigare inlägg om utdelning och tillväxtalternativ,

Om skattesystemet ger en gynnsam skattebehandling av en sorts inkomst (kapitalvinster eller utdelningar), måste du investera i ett mer skattevänligt alternativ.

Om kapitalvinster får bättre behandling är tillväxtalternativet bättre.

Om utdelningar får bättre skattebehandling är alternativet för utdelning (eller återinvestering) bättre.

Vilket är bättre nu? Låt oss ta reda på det.

Sådana kapitalvinster kvalificeras som kortsiktiga kapitalvinster och beskattas med din marginalskattesats.

Om du har investerat i en skuldfond under en kortare period (under mindre än 3 år) kan du vara likgiltig mellan utdelningen och tillväxtalternativet. I båda fallen måste du betala skatt enligt din marginalskattesats.

Faktum är att utdelningen är föremål för TDS på 10%. Tänk på ett scenario där TDS dras av i april 2020. Du kommer att lämna in returer i juli 2020 och återbetalningen, om någon, kommer efter ytterligare några månader. Om din marginalskattesats är mer än 10 % kan du fortfarande ha det bra med TDS eftersom skatten måste betalas ändå. Du kunde ha mixtrat med tidpunkten för skattebetalningar.

Kom ihåg att om du investerar i alternativ för utdelning och återinvestering kommer utdelningen fortfarande att omfattas av TDS och sedan återinvesteras.

Enligt min åsikt är tillväxten något bättre på grund av TDS-problem med utdelningar.

Vinnare:Tillväxt

Jag har inte övervägt scenariot där du förväntar dig hopp genom skatteplattorna på grund av ökad inkomst eller på grund av mängden kapitalvinster. Jag nämner detta eftersom din marginalränta kan vara olika under olika år. Låt oss säga att om du skulle göra STCG på 6 lacs i tillväxtalternativ om du skulle behålla investeringen i cirka 3 år. I tillväxtalternativet kommer hela vinsten eller inkomsten (Rs 6 lacs) att komma samtidigt, dvs tidpunkten för inlösen. Det är möjligt att vinsterna vid utdelningsoption skulle ha spridits ut. Låt oss säga 2 lac Rs under vart och ett av de 3 åren.

Du måste se inkomstfördelningen över åren i form av utdelningar hjälper dig att minska din skatteskuld.

Den här är lite knepig men också handlingsbar. Långfristiga kapitalvinster i räntefonder beskattas med 20 % efter indexering. Nu vet vi inte på förhand vad nivåerna på indexeringen kommer att vara under åren. Du kan bara säga detta i efterhand.

Därför är det svårt att lista ut vad vi jämför skatt på utdelning mot. För analysens skull, låt oss säga att den effektiva skatten efter indexering kommer att variera från 10 % till 15 %.

Så, om du är i 0 % eller 5 % skatteklass kan du välja utdelningsalternativet och minska kapitalvinstskatten (som kommer att beskattas med en jämförelsevis högre skattesats). Var uppmärksam på TDS om utdelning och dess inverkan på dina kassaflöden.

Om du är i 10 % eller 15 % skatteklass , svaret är oklart men tillväxt är en vinnare eftersom det inte finns någon TDS-komplikation.

Om du är i 20 %, 25 % eller 30 % eller till och med över (på grund av tillägg och avdrag) skatteklasser, är du bättre ställd i alternativet Tillväxt.

Det kommer att finnas tillfällen där du är osäker på lagringsperioden. Upp till 3 år eller mer vet du inte när du gör en investering. Vad gör man i sådana fall? Baserat på siffror kommer tillväxten att vara en vinnare här med undantag för 0 % och 5 % parentes.

För 0 % eller 5 % skatteklasser är utdelningen fortfarande bättre. Du ska dock notera att inte alla inkomster kommer att betalas ut vid utdelning. Det är möjligt att du har vinster även efter utdelning. Du måste betala LTCG eller STCG (i förekommande fall) när du löser in. En ytterligare punkt att notera är att LTCG endast kan justeras mot den lägsta undantagsgränsen på Rs 2,5 lacs (eller 3 lacs eller 5 lacs) beroende på omständigheterna. När din inkomst överskrider gränsen beskattas hela LTCG med LTCG-skattesatsen. Om du faller inom 0 % eller 5 % skatteklass , kommer din LTCG i skuldfonder fortfarande att beskattas med 20 % efter indexering. För att undvika högre skatt i sådana fall kan du därför sälja dina andelar innan 3 år har gått och köpa tillbaka dem efter några dagar. Låt inte dina vinster bli LTCG.

Du bör inte investera i aktiefonder i mindre än ett år. Om du avslutar innan 1 år kommer de flesta fonder också att ha exitbelastningar. Ärligt talat, för det här avsnittet måste jag skriva "Ej tillämpligt".

Ändå kommer jag att sänka tröskeln för att bli klar.

STCG i aktiefonder beskattas med 15 % (före cess och tillägg).

Därför, om din marginalskattesats är mindre än 15 %, har du det bättre med utdelningsplaner

Om du är 20 % eller högre är du bättre i tillväxtplaner.

Du måste komma ihåg, att investera i utdelningsplaner betyder inte att du kommer att undvika kapitalvinster helt och hållet. Utdelningsalternativet kommer bara att minska dina skattepliktiga kapitalvinster.

LTCG är aktiefonder beskattas med 10 % (före cess och tillägg). Den första Rs 1 lac långfristig realisationsvinst är dock befriad från skatt.

Det finns ingen sådan lättnad för utdelningen.

Därför, enligt min mening, är tillväxt ett bättre alternativ för alla. Storleken på din portfölj och mängden potentiella utdelningar eller kapitalvinster kommer att påverka valet.

Dina krav kan dock komma i många permutationer och kombinationer.

Om du är i 0% eller 5% skatteklass är utdelning ett bättre alternativ. Detta svar kan dock ändras beroende på din förväntade utdelning eller kapitalvinst.

Om du är i 10 % eller högre skatteklasser är tillväxt en klar vinnare.